命运迥然的流量玩家:GoogleCompare已死,Everquote难活,MediaAlpha起飞

说起车险比价和导流,英国Confused.com是该领域的鼻祖。

公司成立于2002年,以车险比价和导流平台起步,而很少人知道的是,Confused.com是英国Admiral保险公司的全资子公司。其商业逻辑,可以总结为:用户比价以后分流,符合条件的留下,不符合的推荐给别人,赚个佣金。

该模式被Admiral在多个国家复制,包括西班牙Rastreator.com,法国Lelynx.fr,美国compare.com等。当然,这不是Admiral独家秘笈,英国的BGL集团也这么干,他家有英国的comparethemarket.com,荷兰的hoyhoy.nl,法国的LesFurets.com。

到了美国,车险比价/导流领域的创新演化出不同形态,以曾经大平台孵化的Google Compare、2011年成立的Everquote和最近刚上市的MediaAlpha,最为典型,但三者如今的命运截然不同:一个已死、一个难活、一个起飞。

慕哲要重点介绍Everquote和MediaAlpha两家美股上市公司,但得先从Google Compare说起。

引言:已死的Google Compare

Google Compare是谷歌公司在2015年与Coverhound合作,在美国市场推出的车险比价孵化项目(以车险比价起步,也覆盖信用卡、贷款等金融产品比价)。早在2012年,谷歌就在英国收购了一家车险比价公司BeatThatQuota,并开始在英国试点。

非常可惜的是,谷歌在Google Compare启动后的第二年就关闭了这个项目,网站只上线了一年多就下线了。为什么?美国车险行业集中度不高(前三名市场份额不到40%),产品和定价的自由程度高,谷歌有流量、有技术、有多家保险公司愿意合作,为啥关了?

具体的原因无从得知,但从市场上流传的信息来看,一是受到车险头部公司的抵制,二是比价导流业务冲击了原来的广告业务,三是谷歌要聚焦更前沿的创新。

我们可以从逻辑上考虑一件事:

如果谷歌的车险比价真实有效,能够直连车险公司系统并完成报价和交易,那么对于司机用户来说,确实最大的福音。

但从生意的角度来看,其终极目标必定是拿到车险市场的全部佣金,将车险彻底沦为只有价格差异的大众商品(commodity),并在这一目标趋势下,会鼓励用户每年转换车险公司,因为新客户的佣金比例更高。

这一目标,与大多数车险公司的目标有巨大冲突:

第一,车险公司强调的理赔服务和增值服务,将在比价过程中被大程度削弱;

第二,车险公司都努力提高续保率,不愿为续保客户付营销费用;

第三,车险公司CMO和营销团队将无所作为,各种广告没意义,自身岗位也难保。

因此,以“透明真比价”为目标的车险导流,在较为成熟的市场中,必然死于“抵制”。中国同样如此,人、太、平三大家的不参与,即使BAT也搞不成。

旧平台:难活的Everquote

Everquote公司,是一家车险比价和导流网站,2011年成立,经过七年的艰苦奋斗,于2018年上市。公司的车险导流业务,目前占收入约80%。

和Google Compare最大的不同在于,Everquote并不是“真比价”,而是“真导流”。

在填写了一大堆信息之后(比如车辆啥型号、家里几口人、上次什么时候买的车险),用户来到了一个推荐列表,我以为点击“看报价”(View My Quote)后出来的是价格,其实是跳转到该公司的车险购买页面继续填信息。

唯一好处是已经填过的信息被预填写(Prefill)了,但仍然还要再填写5-10项才出来真的报价。说是“真导流”一点没错。

公司本质是流量分发的生意,从谷歌、Facebook等媒体投广告,吸引用户到自己网站做车险询价,再把流量分发出去。那么,有一点就很重要,即这家公司的广告效率如何?作为聚合商(marketplace)投广告,能否做到比车险公司更高效且赚钱呢?

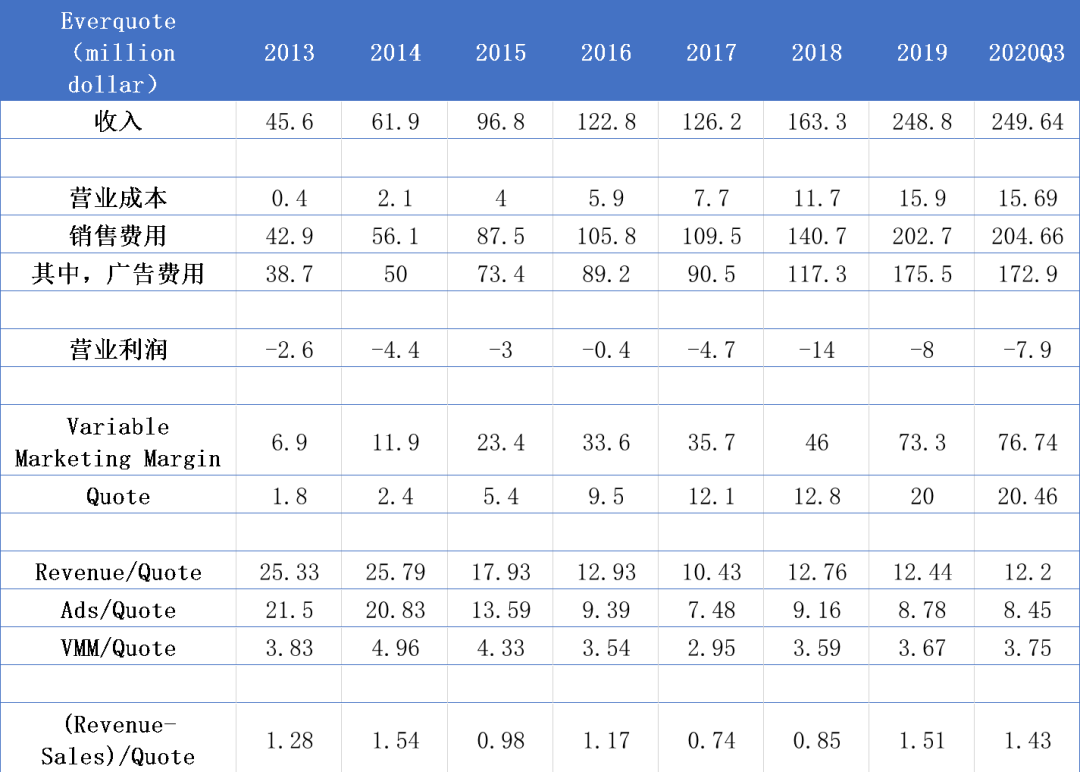

这类流量分发的业务模式中,最核心的指标是:

1)Quote(询价量);

2)VMM per Quote(Variable Marketing Margin,单位询价的可变营销毛利是单位询价的收入-单位询价的广告支出)。

我们从公司近期披露的年报,可以发现:Quote数量每年都有提升,这可能是每年广告投放和多产品叠加(车险、健康险、房屋险等)的效应,但VMM per quote(单位询价量的营销毛利)一直有波动,近三年平均在3.5元左右。

虽然2020Q3报告中,VMM per quote达到3.75元,有略微上升趋势,但当我把销售费用替代广告费用作为New VMM per quote进行计算时,发现竟然比2019年下降了,说明其单位效率并无明显改善,只是成本计入方式有些许不同。

来源:公司定期报告、慕哲说

此外,公司在可查到财报的七年(2013-2019)中,没有一年实现盈利。这说明了:在导流模式成熟、单位询价(Quote)效率相对可控的时候,公司仍然需要投入非常多的研发和管理费用,以支持两个举措:第一、扩品类,第二、扩保险公司。

这些中后台费用的增速,是几乎同步于VMM增速,甚至超过的,因此公司始终无法盈利。

这样的循环何时能打破呢?

当公司新上线的Medicare导流带来更多佣金?当公司增加保险之外的其他行业产品(相当于减少单次Quote的广告投入)?当公司成为保险比价/导流领域的垄断品牌?

目前看来,这些都较难实现。

落到具体实操上,和任何一家保险公司谈合作上新产品,谈导流的线上流程,谈Prefill数据和CPC分成,都是一个周期很长的过程。

公司是“真导流、假比价”,因此不会被车险公司抵制。但由于Everquote作为流量的二道贩子,广告投放效率提升,难言有什么技术上的革命性改变,所以,Everquote终将死于“效率”。我只能给一个“难活”的批语了。

新平台:起飞的MediaAlpha

MediaAlpha公司,成立于2014年,于2020年底上市。公司是一家2B的技术公司,帮助做流量分发,而不是直接2C的保险导流平台。公司目前收入60%来自于车险业务,还拓展了健康险、寿险、旅游、教育等行业。

这家公司究竟是干嘛的呢?

简而言之。保险公司投放了很多线上广告,吸引用户来到自家网站后,总有一些人会因条件拒绝或者价格不划算,而选择离开,那么这些“即将失去的流量”,有没有可能再被卖给其他同业呢?

在网页末端,留一个小的比价功能、导流地址或电话。这就是MediaAlpha干的活儿!而就是这样的“遗弃流量”的分发,也能做成一个平台。在这个平台上的买方和卖方,还都是车险公司,买卖的是潜在客户的流量。

这是怎么做到的?车险公司要客户还来不及,哪有公司愿意不做业务,拿出去卖给同业的?答案就是数据分析(Data Analytics)。先问自己一个问题,你相信“大数据”吗?

通过分析A车险公司的历史数据库,包括购买者的所有人口属性、车险购买和理赔记录、网站浏览行为以及所有可能获得的第三方数据,我们就能够知道该客户(或具有该特征的客户群体)来某车险公司投保的可能性。

比如,住在某地区、年收入低于5万、过去两年零理赔的客户,是GEICO的死忠粉(购买GEICO车险的概率是85%以上),而购买A车险的概率低于5%。那么对于A车险公司来说,该流量几乎等同于“无效的流量”。

但是A公司已经为这个流量付费了(不管是在Google、Facebook还是Everquote上导流来的付费流量),既然付过钱了,不如把TA转卖出去,小赚点广告费,相当于节省营销成本了。

而据MediaAlpha创始人介绍,这样的操作可以帮助公司挽回20-30%的营销成本,车险公司何乐不为呢?

此外,数据分析给出的客户购买概率排序,还能够指导前端页面设计,如果购买我司产品概率高,那么就不放这种“小广告”了,如果购买我司产品概率特别低,不如把“小广告”放“前面点”,搞得“大一点”。

基于这样的数据分析和商业逻辑,MediaAlpha的车险业务平台上,目前流量卖方(Seller)有380+家车险公司,流量买方(Buyer)有500+家车险公司,而且超过95%是多年的老客户。

现在,不管你信不信上面的大数据逻辑,至少人家美国车险公司信了、试了、付钱了也赚钱了,MediaAlpha的平台也干成了。

根据公司的招股说明书披露及慕哲说,公司的经营效率相当不错:

第一,平台分为开放平台和私有平台,开放平台占交易量的70%,公司披露的交易量(Transaction Volume)即收入,私有平台(即1家对1家的技术服务)收入约交易量的5%。

第二,开放平台,每介绍一个Referral(推荐客户),收费9.3元,其中8元支付给流量卖方,即毛利1.3元,这种毛利的稳定之处在于,只要流量卖方相信数据分析,愿意供给,就能持续输出。

第三,公司目前一共不到90个人,中后台管理费用(除了增加的期权开支)几乎保持不变,这意味着只要规模上量,稳定的毛利增长在超过中后台费用之后,就是稳稳的纯利润,而公司自2018年就已经开始盈利了。

如果说Google Compare或Everquote,是源起于英国的Confused.com并直接向C端的平台级升级,那么MediaAlpha则是向Confused.com的另一种致敬,是面向B端的平台级进化。

公司在技术端不需要过多开发(全是是标准化模块),在车险公司或者寿险公司端商务拓展的时候,也不会像Everquote那样大费口舌。唯一需要担忧的是,交易规模的增长极限。公司在2020E的交易规模,预计增长25%,在未来预计将保持稳健增速,而不会呈爆发状态。

这是由于其业务性质决定的,即保险公司对“即将失去的流量”的定义与控制,健康险(Medicare)和寿险产品的强服务属性(不像车险更像commodity)等。

写在最后:新平台在中国?

旧平台无需再议。对于新平台MediaAlpha在美国的成功,是否有可能在中国复制?慕哲认为:

第一,保险长期处于上升发展阶段,保险公司都是缺流量,较难转变成卖流量。

1)车险的集中度很高,财险牌照少,三大家属于互不合作的寡头,不太可能成为卖方;

2)非车险的市场都很小,面向个人的险种,健康险、房屋险、宠物险,都属于缺流量的状态;

3)寿险网销难度大、份额小,未来预期较难在线上成交,因此寿险公司的线上投入营销费用有限;

4)Medicare可以对标惠民保,目前仍然混乱。

第二,如果有可能的机会,那会在以下三个领域,并建议以移动端为主平台,先攻下卖方(Seller)并验证模式:

1)车险:以4-10名以及众安这类新公司,作为发起合作方;

2)贷款:对于自己银行因资质而拒绝,或价格高而不划算的流量,可以导流给其他银行;

3)跨行业合作:变成“交叉销售”概念,而非“低概率流量”的变现;比如平安好医生的流量再卖给药厂和保健品公司。

多提一句,MediaAlpha是慕哲观察多家保险行业的上市公司以来唯一的推荐。期待这个模式可以有一个中国版。