平安半年报点评:基本盘稳了,小隐患还是不少!

平安正式拉开国内上市保险公司财报季。

昨晚,中国平安交出上半年的成绩单,成为2024年最先出炉的大型险企半年报。根据报表显示,上半年,中国平安实现归属于母公司股东的营运利润784.82亿元;归属于母公司股东的净利润746.19亿元,同比增长6.8%。

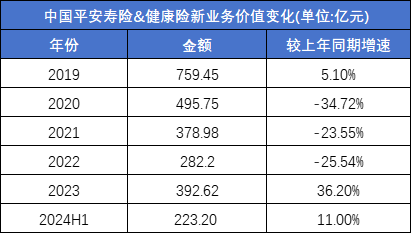

将业务拆分来看。今年上半年,平安寿险及健康险业务新业务价值达成223.20亿元,同比增长11.0%。其中,代理人渠道新业务价值增长10.8%,人均新业务价值同比增长36.0%。

财产险业务方面,上半年实现保险服务收入1619.10亿元,同比增长3.9%,整体综合成本率在97.8%;银行业务方面,上半年实现净利润258.79亿元,同比增长1.9%。保险资金组合规模半年增长10.2%。

从细分数据来看,平安这份半年报以“稳”为主,几个核心数据同比情况都相对稳定。而在市场最关心的寿险及健康险业务上,我们还是看到了一些亮点,接下来我们将详细拆分平安这份半年报。

代理人数量环比上升,新业务价值增速连续两年同期转正,寿险稳了?

代理人数量一直是过去几年围绕在行业上空一直挥之不去的“大问题”,特别是以个险渠道为主要渠道的大公司,由于代理人的失速下滑,保费收入也有些扛不住了。

而平安的这份半年报则给市场吃下了一颗定心丸,因为这家代理人规模排名全行业前三的保险集团在这一核心数据上,这次是真的稳住了。

数据显示,截至6月末公司代理人数量为34.0万,较去年同期下滑9.1%,但在更能反映具体变化的环比数据上,平安二季度末人力环比一季度末净增0.7万,人力规模已经实现企稳回升,而这也是平安自代理人规模见顶下滑以来首次实现季度人力规模的增长,实在不容易。

平安近年来代理人规模

从目前看,平安这场发动于2020年前后,领先于全市场的寿险改革在过去几年实际上经历了非常大的困难,特别是疫情的出现让本就内生性动力有些不足的行业更加“步履蹒跚”,平安作为行业中的大型企业,自然也受到了很大的影响,代理人数据连年的失速下滑,新业务价值的萎靡不振就是最好的证明。

但这两项数据目前来看都开始出现回暖。新业务价值的拐点要比代理人数量的拐点来的更早一些,其实在去年上半年,平安新业务价值就已经出现了实质性的拐点,去年上半年平安寿险型新业务价值同比上升45%,今年则是继续上升11%。

保观认为,今年上半年平安寿险新业务价值的上升意义是比较大的。因为2023年上半年作为疫情政策优化后的首个半年,市场本身具备一定的需求释放,另外,去年3.5%预定利率产品的停售也使得行业的保费出现了非常大的起伏,所以单看去年上半年的新业务价值,我们还很难判断平安真正走出了复苏,但今年上半年市场的扰动相对较少,更加考验险企自身的经营能力,而平安在新业务价值这一核心数据的继续上升还是能够说明平安在最近一年的时间已经走出了比较明显的复苏。

除去个险渠道,平安在别的渠道表现相对稳定。其中银保渠道新业务价值26.41亿元,同比增长17.3%。而在近年来平安大力发展的社区网格化相关渠道中,平安给了市场一些惊喜。其中平安在90个城市铺设126个网点,较上年末增加39个城市,组建1.5万人的高素质专员队伍,实现存续客户13个月保单继续率同比提升5.8个百分点,首年规模保费为去年同期2.6倍,增长较为明显。

财险受自然灾害影响综合成本率上升,

平安银行“压力山大”

财险业务方面,2024年上半年,平安产险保险服务收入1619.10亿元,同比增长3.9%;整体综合成本率同比优化0.2个百分点至97.8%;营运利润99.54亿元,同比增长7.2%。

具体到业务板块,今年上半年,平安产险的车险业务原保险保费收入1048.24亿元,同比增长3.4%;承保车辆数同比增长5.9%。综合成本率为 98.1%,同比上升1个百分点,根据中信建投非银行业首席分析师赵然分析,2024年以来,随着汽车出行恢复,同时叠加一季度低温雨雪冰冻等灾害事故,以及5月以来北方旱灾和南方暴雨洪涝灾害同比多发影响,行业赔付率明显上行,财险业综合成本率承压。

在非车险方面,今年上半年,责任险业务原保险保费收入141.79亿元,同比下降0.3%;综合成本率98%,同比优化1.5个百分点。健康险业务原保险保费收入100.9亿元,同比增长43.5%;综合成本率95.9%。农险业务原保险保费收入73.49亿元,同比增长32.9%;综合成本率95.5%;企财险业务原保险保费收入62.02亿元,同比增长7.6%;综合成本率94.7%;保证保险原保险保费收入-18.14亿元,综合成本率106.8%。

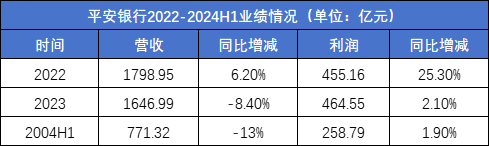

银行板块方面,2024年上半年,平安银行实现营业收入771.32亿元,同比下降13.0%。净利润258.79亿元,同比增长1.9%。

一分为二来看,平安银行今年上半年的业绩是明显的“增利不增收”,利润尽管有所增长,但公司的收缩却是不争的事实。

同时,平安银行面临的压力在上半年也没有获得缓解,其净息差延续收窄态势,同比降低了0.59个百分点至1.96%,跌破了2%,为近年来最低值,同时零售贷款规模下降,涉房地产业务压力依旧较大。

目前平安银行正处于“零售改革”关键时期,改革重点是推动零售业务从高风险、高成本、高收益向中风险、中收益转型,逐步实现零售客群质量、资产质量、资产结构三方面提升。

但实际上,市场还没有看到明显的改革效果。

科技板块利润狂降83.2%,陆金所是主因

具体来看,今年上半年,平安健康首次实现扭亏为盈,实现净利润超6000万元,调整后净利润近9000万元。但平安健康出现了跟平安银行一样的情况,即“增利不增收”,其今年上半年营收为20.9亿元,同比下降5.8%。

金融壹账通则是得益于第二季度出售虚拟银行业务的一次性交割收入,上半年持续经营及已终止经营业务实现盈利,期内归母净利润1.39亿元,同比增长173%,归母净利润率为9.8%,同比提升20.2个百分点,这是该公司历史上的首次盈利,但由于是通过一次性收益取得的盈利,我们还很难判断金融壹账通未来的盈利能力。

而陆金所控股业绩下滑幅度则相对较大。2024年上半年实现总收入129.4亿元,同比下降33.1%,净亏损大幅扩大超15亿元,这也导致了平安整体科技业务板块归母营运利润2.91亿元,同比狂降83.2%,而平安解释称陆金所的业绩下滑是因特殊股息导致的税费上升。

汽车之家的业绩相对稳定,今年上半年,汽车之家净收入34.82亿元,同比增长3.4%。净利润同比增长至10.66亿元。

地产投资继续“降”风险,

“收租金”成主要投资方式

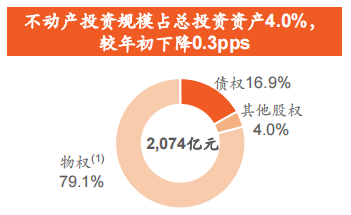

过去很长时间,由于平安持有不少地产公司的股权,在坊间被戏称为中国第一大“隐形”地产商。但随着近几年来地产行业的景气度下行,一度给平安的业绩造成了比较大的困扰,最典型的就是平安在华夏幸福一家公司上就计提了超百亿的损失,而平安也开始了在地产行业的“卖卖卖”以及转型。

半年报显示,平安今年上半年不动产投资余额为2074.25亿,在总投资资产中占比下降0.3个百分点至 4.0%,该类投资主要投向商业办公、物流地产、产业园、长租公寓等收租型物业,以匹配负债久期,贡献相对稳定的租金、分红等收入,并获取资产增值。

图片来源:平安2024年半年报

如在去年年初,平安便豪掷73.33亿元投资4个产业园区不动产项目,包括东方万国项目、弘源科创项目、弘源国际项目、弘源新时代项目。其中前两个项目位于上海,后两个项目位于北京。

保险公司从“地产股东”到“地产房东”的转型非常明显。预期在未来我们还会看到不少平安出手写字楼的案例。

尾言:整体来看,平安今年上半年整体的业务发展可以用“基本盘稳,小隐患多”来形容,其中份额最大的寿险及健康险业务表现出了不错的稳定性,几个核心数据都有企稳且连续复苏的迹象,这也表明平安整体已经度过了最艰难的时间段。

但在别的业务上,平安依旧没能让市场完全放心,如平安银行究竟何时能够摆脱营收下降局面,改革何时出现成果,这是市场的一大疑惑,还要科技板块利润端的下滑在下个季度能否止住,不给集团“拖后腿”,还需要时间来观察。