“顺风顺水”二十载,中信保诚开始面临危机

随着国内保险公司中期业绩披露结束,行业全貌也逐渐浮出水面。其中有这样一家公司吸引了行业的注意力,从体量上来看,这家公司属于中型人身险公司,年保费规模在300亿级别,股东则是两家顶级的金融集团,分别持股50%。同时在今年上半年,该公司还完成了新一轮的增资,注册资本从23.6亿变更为48.6亿,注册资本直接翻倍,增资由两家原股东等比例出资,因此双方股权份额保持不变。

不论是从股东阵容还是股东支持力度看,这家公司“过得”应该都还不错。但就是这样一家中型保司,却创下了今年上半年保险行业人身险公司亏损之最。

它就是中信保诚,数据显示,今年上半年中信保诚巨亏34.41亿元,与2023年全年-8.27亿元的亏损相比,亏损幅度显著扩大。

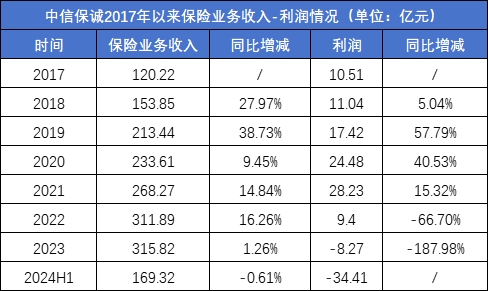

从过往业绩看,中信保诚一直是行业的“优等生”,2017-2023年中信保诚保险业务收入从120.22亿元增长至315.82亿元,实现了6年162.7%的增长,利润端,2017-2021年四年间,利润均在10亿元以上,且实现了连续的增长,但2022年开始,中信保诚利润开始变脸,该年利润狂降66.7%至9.4亿元,2023年则是继续大降188%至-8.27亿,由盈转亏,2024年利润端继续恶化,半年就亏掉了34.41亿元。

那么中信保诚究竟是哪里出了问题?亏损幅度又为何会如此之大?

豪华股东阵容,“顺风”20年的中信保诚开始面临全方位困境

2000年10月13日,中英合资人寿保险公司信诚人寿落户广州。2017年,信诚人寿更名为中信保诚人寿。目前,中信金控和英国保诚分别持股50%。

而这两家股东来头不小,其中中信金控全称中国中信金融控股有限公司,旗下涵盖中信证券、中信银行、中信信托等在各自领域位列头部的金融公司,中信金控也是国内最大的综合金融集团之一。而英国保诚则是成立于1848年,至今已有176年历史,作为全球最大的寿险集团,英国保诚在上世纪业务就已扩展到亚洲、欧洲、加拿大、新西兰及澳洲等地,服务网络遍布全世界。

一家是全球顶级的寿险公司,一家是国内最大的综合金融集团,如此华丽的股东阵容也让中信保诚在成立之初就备受市场关注,其成长速度也没有让市场失望。2017年,中信保诚保费正式跨过百亿目标,进入“百亿俱乐部”,利润也由2016年的7亿元上升至10.51亿元,增长幅度达到50%。

中信保诚的高增长止于2022年,尽管该年保费收入达到311.89亿元,创下历史新高,但利润却出现了“大变脸”,年利润狂降66.7%至9.4亿元,连续25个季度保持为A的风险综合评级也降至BBB。

对此,公司在年报中表示:“2022年以来,受局部疫情反复的影响,叠加美联储加息缩表等因素,资本市场波动较大,受投资端收益下滑的影响,行业盈利状况不及去年同期。”

而中信保诚在2023年的业绩则继续让市场大跌眼镜,全年保险业务收入为315.82亿元,基本与2022年持平,但在利润端,则是亏损8.27亿元,是多年以来的首次亏损。

在偿付能力报告中,中信保诚表示:经历了三十多年快速增长后,国内粗放扩张时代宣告结束,寿险行业进入高质量转型深水区。同时,在低利率、高波动环境叠加监管新规下,寿险行业转型任重道远。一言以蔽之,压力不小。

2024年上半年,中信保诚在保费和利润两端则是双双倒退,其中保费收入169.32亿元,同比下滑0.61%,录得34.41亿元净亏损,较2023年全年-8.27亿元亏损进一步扩大,净资产收益率下滑至-28.28%。

另外,中信保诚的偿付能力也开始面临挑战,截至2024年6月末,公司核心偿付能力充足率86.58%、较上季度末105.53%下滑18.95个百分点;综合偿付能力充足率173.15%、较上季度末201.45%下滑28.3个百分点。

不难发现,目前中信保诚面临的困局是全方位的。

管理层震动不断,退保率居高不下,渠道问题凸显

在更细节的经营端,中信保诚也暴露出了不少问题。

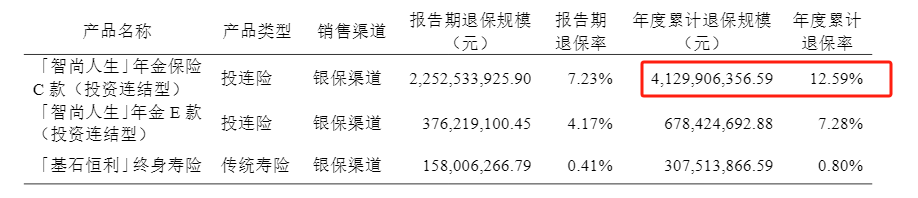

首先是退保问题,近几年来中信保诚人寿退保金额猛增。对比2023以及2024上半年的退保率信息可以发现,同一产品在今年上半年的退保率明显较2023年同期有所上升。例如,该公司的投连险产品“智尚人生年金保险C款”2024年上半年的年度累计退保率达到12.59%,而2023年仅为2.51%;2024年度累计退保金额为41.3亿元,2023年同期为8.64亿元。

同时根据中信保诚披露的数据来看,2023年全年总退保金额为17.27亿元,较2022年同期增长23.7%,同时占当年总保费5.5%。而今年上半年中信保诚仅“智尚人生年金保险C款”一款产品退保金额就达到了41.3亿元,占到上半年总保费收入的近四分之一,对经营的影响不可谓不大。

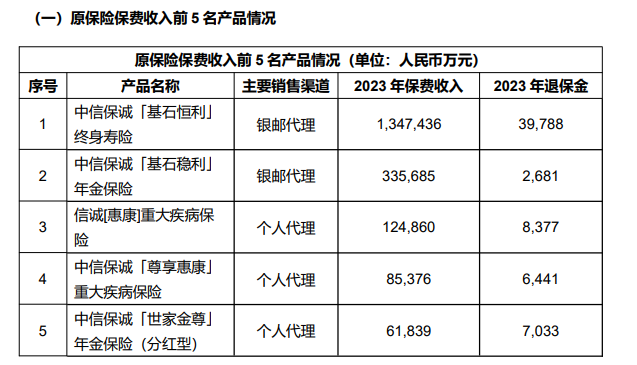

此外,中信保诚的渠道也较为单一,在2023年原保费排名前五的产品中,排名第一、第二的产品主要销售渠道都是银邮渠道,保费收入超过168亿元,已经超过去年全年保费收入的一半,较为单一的渠道也使得中信保诚付出了较为高昂的手续费及佣金,数据显示,2023年中信保诚全年手续费及佣金支出达到24.6亿元。

业绩的不正常波动也使得中信保诚高管层出现了大换血。去年6月5日,中信保诚人寿宣布一项重大人事变动,董事长黎康忠因个人原因辞去职务,公开资料显示,黎康忠来自外资股东英国保诚集团,黎康忠自2009年加入英国保诚集团,曾任保诚集团亚洲及非洲区执行总裁、Eastspring Investments Group Pte.Ltd.董事、集团首席财务官。原中国保监会于2017年9月核准其任职资格,在中信保诚人寿董事长岗位近6年之久。

但在黎康忠离任后,中信保诚董事长一职仍空缺至今。

今年四月,中信保诚宣布公司原总经理赵小凡因年龄原因退休,董事会批准常戈担任临时负责人,随后,在6月正式宣布,经国家金融监督管理总局核准,常戈正式出任中信保诚人寿总经理。

常戈在2014年加入中信银行,2022年调入中信金控,2023年4月—2024年3月任职中信金控财富管理部总经理,中信科技发展有限公司执行董事、总经理。

业绩的持续不振,高管的连续变动,中信保诚的震荡,似乎还要持续一段时间。

战略走在市场前列,但走出困境还需努力

尽管当下业绩不振,但作为一家合资基因的寿险公司,中信保诚其实有不少战略是走在整个市场的前列的。

如早在2014年,中信保诚人寿就推出了高净值客户专属高端子品牌“传家”,面向高净值人士,提供以财富保全、累积和传承为主的全面定制化保险金融服务。2016年,中信保诚康达家族办公室正式成立。

养老金融方面,中信保诚已联合中信兴业等单位,打造具有特色的“轻资产、高品质”养老综合解决方案,目前已签约全国30家养老机构,居家养老康护服务网络覆盖248个城市,培养养老金融规划理财师约1500人,养老管家服务覆盖保单近5.4万张,客户数近4.2万人。

而类似家办、养老金融这些产业都是近两年市场上比较火热的风口,中信保诚如此早的布局还是展现了一定的眼力,至于未来能给其业绩带来多大增量,则还需要时间来给出答案。

此外,今年上半年中信金控与保诚集团分别向中信保诚增资12.5亿元,还是体现了来自股东层面对于公司的力挺,中信集团董事长、中信金控董事长奚国华表示,“增资后中信保诚人寿的资本实力和发展基础得到进一步夯实,将更好发挥经济‘减震器’和社会‘稳定器’功能,为中国式现代化贡献中信力量。

英国保诚执行总裁 Anil Wadhwani(华康尧)也表示:“保诚正透过在结构性增长市场进行定向投资,构建可持续增长的平台。中信保诚人寿是集团整体策略及增长中的重要一环,我们期待中信保诚人寿业务发展的潜力。”

我们也期待中信保诚能够早日走出业绩泥潭,重新回到增长正轨。