把脉泰康投资逻辑:稳住基本盘,准确寻找业务协同,狠赚一把超额收益

6月22日,“叮当快药”上市主体叮当健康科技集团有限公司向港交所递交上市申请。招股说明书显示,2018年至2021年一季度,叮当快药累计亏损额高达20.64亿元。在一轮轮烧钱大战之后,如今,叮当快药已成为医药O2O垂直领域中的头部玩家,但如何进行盈利,线上的药店们始终没有给出答案。

让人值得关注的是,今年5月20日,叮当快药科技集团有限公司发生工商变更,约有18名机构股东集体退出,徐军、俞雷、罗萌、于庆龙、冯钢等11名董事/监事从主要人员中退出,其中,俞雷此前担任的职务为叮当快药CEO,冯钢为东南事业部总经理,其他人员则主要为机构股东代表。

当时,有投资人表示,这或是叮当快药在为其上市计划作组织架构调整。

而这其中,最知名的机构股东当属泰康人寿,去年10月20日,泰康人寿参与了叮当快药的B+轮融资,一起参与的投资方还包括软银中国、招银国际资本等著名投资机构,融资规模为10亿元。

在谈及投资叮当快药的原因时,泰康资管内部人士透露," 此次投资主要考虑泰康保险大健康生态体系建设的战略协同,同时进行价值投资。"

仅仅不到一年后,泰康就退出了叮当快药的股东行列,其中多方媒体报道称根据《关于对叮当快药科技集团有限公司减资的关联交易信息披露公告》显示,叮当快药拟于境外上市,需调整股权架构以符合境外上市要求,故泰康人寿进行减资退出。加上叮当快药此次正式向港交所递交上市申请,该说法也合乎情理。

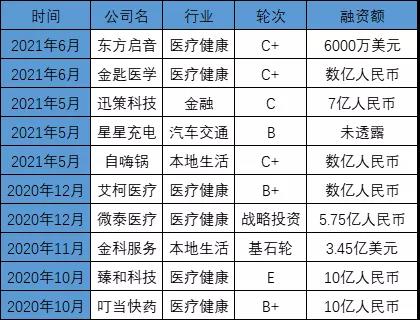

尽管此次退出了叮当快药的股东行列,但是泰康在医疗健康领域的投资从未止步,我们梳理了泰康近一年在一级市场的投资动向,医疗健康是绝对的重心。

图片来源:网络公开信息,保观整理

从几十亿元规模到超过2.2万亿元的资产管理规模,15年来泰康资产始终坚持长期投资、价值投资,今天我们就来分享几个泰康资管投资案例,从而梳理泰康资管的投资脉络。

投资叮当快药,准确追求业务协同性

从叮当快药的融资历程来看,它绝对是资本眼中的超级明星项目。从2016年12月获得首笔融资以来,叮当快药的融资规模已经超过33亿元人民币,且投资方不乏软银中国资本、泰康人寿、中金这样的明星资本。

图片来源:网络公开信息,保观整理

其中泰康是在2020年10月参与了叮当快药B+轮的融资,该轮融资规模为10亿元人民币。之所以能够融到这么多钱,跟叮当快药所处的赛道不无关系。数字药房作为几乎与国内的电商同时起步的产业,还没有抛出像淘宝、京东这样的头部玩家,市场TOP 5市占率不足25%。换言之,千亿级的数字药房市场对参与者们来说,还有“矿”可挖。

真正让叮当快药走上快车道的转折点来自于2016年杨文龙的入主,掌舵着仁和药业中西药资源的杨文龙,在入主叮当快药后果断让叮当快药走上“新零售”轨道上,即不纯粹当快递角色,要融合“叮当快药的平台+仁和药业的资源+自建线下药房和物流体系”,形成即时数字药房的闭环雏形。

总体来看,叮当快药目前相较于其他数字药店有以下优势。

药品成本更低、组合更丰富。杨文龙作为仁和药业董事长,将仁和药业的资源直接与叮当快药进行对接。018年以来仁和药业稳居叮当快药五大供应商之内。此外,叮当快药还从Bayer Healthcare、华润医药、九州通医药及其他制药企业采购药品,目的是降低采购成本和丰富药品组合。

物流速度快。物流方面,叮当快药召集了超过2200名送药骑手小哥,为患者提供7*24小时服务,并承诺在28分钟内将药品送达患者手中,比泉源堂的30分钟快了2分钟。

杨文龙入主后不到一年,叮当快药在2016年初开始在北京、上海等核心城市规划布局线下智慧药房连锁店,并逐年在重点城市扩大门店布局。目前,叮当快药在国内14个城市开设了302家智慧药房。

对于患者来说,送药快、药品多、服务好,才不会给平台打差评。对于其他O2O平台来说,打通了供需两端的叮当快药无疑更具竞争力。

而在险企越来越重视医疗健康产业发展的今天,泰康将目光对准叮当快药,也在市场的预期之中。

本质上来说,药品服务是健康服务里很重要的一环,泰康保险有这方面的考量符合市场规律。而现在市场上的特药险,主打的也是用药、送药服务,叮当快药则可以有效补充泰康在这方面的能力。同时,叮当快药本身也是一个流量和互联网平台,有多重属性和功用。

事实上,早在2019 年 7 月,泰康保险子公司泰康在线就与叮当快药达成战略合作,双方曾一起推出家庭日常用药保险产品。

叮当也一直在探索“医+药+检+险”的模式,数据上来看叮当快药新增了在线问诊咨询和慢性病与健康管理等业务,目的就是为了服务药物销售。在线问诊咨询方面,患者买药时有医嘱会更放心,所以有利于在私域流量内打造问诊领域的新增量。当前,叮当快药当前的医疗团队有16名全职及58名兼职医生、通过与第三方医疗机构合作的800多名外部医生。

尽管泰康已经退出了叮当的股东行列,但不可否认的是,在保险+医疗的行业大趋势下,未来泰康和叮当还有着非常多的合作机会。

投资药明康德,狠赚一把短期超额收益

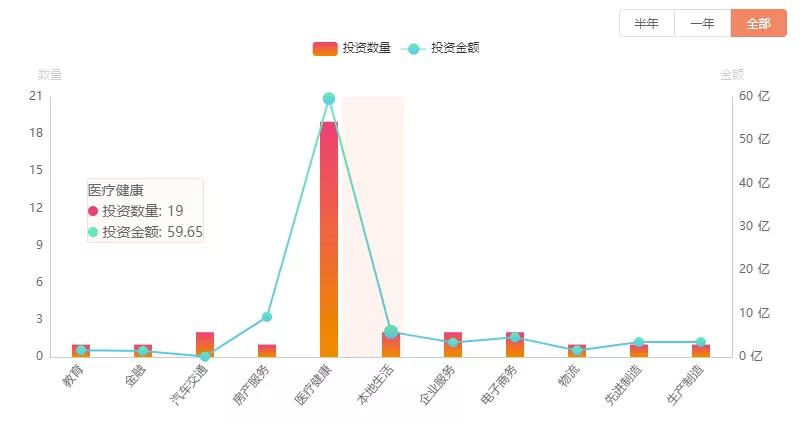

从泰康的投资方向来看,医疗健康是绝对的主角,不论是在投资数量还是在投资金额上。除去如投资叮当快药这类以追求业务的协同性的融资案例,同时有一部分的投资也是为了追求超额收益。

图片来源:IT桔子

说到泰康投资获得超额收益的案例,近日在市场热议的药明康德股东违规减持事件,背后就出现了泰康的身影。6月11日晚间,药明康德发布公告称,公司当日收到股东上海瀛翊的《关于违反承诺减持股份的情况说明及致歉函》。2021年5月14日-6月8日,上海瀛翊通过集中竞价交易系统减持药明康德合计约1724.97万股,约占公司总股本的0.7%,减持价格区间为143.49 元/股-176.88元/股,减持总金额为28.94亿元。

在上市招股书中,上海瀛翊与其他一些主体承诺,若通过集中竞价交易方式减持,将在首次减持的15个交易日前预先披露减持计划,减持比例和减持节奏等,要符合相关减持规则的要求。

减持之前,上海瀛翊共持股0.84%,这批股份是在5月10日解禁的,刚解禁不到一周,上海瀛翊开启了近乎“清仓减持”,截至目前,还持有0.14%的股份。

关于违规减持,上海瀛翊解释称,相关工作人员未能意识到减持承诺。根据公开信息,上海瀛翊的最大股东泰康保险持股55.64%;江苏华泰瑞联持股15.45%。而上海瀛翊持有的药明康德股份,是在2016年3月获得的,上海瀛翊的入股成本约4060万,当年4060万的入股,如今价值约34亿,套现了28.94亿,还持有5亿市值,抛开违规减持的背景,泰康则是狠狠赚了一把。

药明康德作为国内CXO领域的绝对龙头,不论是营收还是利润都在同行业内遥遥领先,公司在2018年上市后股价便一骑绝尘。从这次投资也可以看出,泰康的投资投资与当前市场的整体逻辑整体是相符合的,即偏好优质行业的龙头公司,以获得市场的超额回报。

把握基本盘,稳定现金流策略依旧重要

对于保险资管资金来说,除了追求一定的超额收益外,更需要保证的是持续稳定可靠的收益,泰康关注基础设施、不动产和公开上市公司中的优质项目,长期投资,获取稳定现金收入,例如泰康投资的中石油管道、京沪高铁、招商公路、国投泰康、保利地产等均属于此类。

最近一段时间,保险公司投资地产公司的新闻引起了市场的热烈讨论。特别是平安由于华夏幸福暴雷事件一直处于旋涡中心,事实上保险公司投资地产跟投资银行一样,是非常正常的投资行为,因为地产具有收益周期长,收益稳定的特点,非常适合大资金的长期投资,这和保险公司的投资端要求相吻合。按照国外的保险公司经验,其实当前国内保险投资的不动产不是高了,而是低了。

去年9月9日,泰康保险旗下的泰康人寿及泰康养老与阳光城第二大股东签订股权转让协议,通过协议受让方式,共计获得5.55亿股(占上市公司总股本的13.53%),转让单价6.09元/股(含税),转让价款总额33.78亿元。

这次协议完成后,泰康保险将成为阳光城的第二大股东。双方也签署了业绩对赌协议,以阳光城2019年净利润40.2亿元为基础,阳光城承诺在2020年至2024年的净利润不低于340.59亿元,在2025年至2029年的净利润601.64亿元,合计942.23亿元。也就是说此次泰康入股阳光城耗资33.78亿元,在未来10年内可得到分红100亿元。

美中不足的是,A股地产板块自从去年以来便一路下跌,泰康入股阳光城的成本价为6.09元,以今日阳光城最新收盘价计算,泰康这笔投资账目浮亏已经超过6亿元人民币。但从保险公司的角度来看,获得分红才是这笔投资的最大目的。

其实从泰康的投资中我们也可以发现大部分保险资金的投资逻辑,即基本盘需要追求稳定的分红和持续的收益,这是险资大量投入债券和地产、银行的逻辑,其次是追求业务的协同性和适当的超额收益,如泰康在大健康产业的投资,以及对类似药明康德这类能够获得超额收益的公司进行投资,即稳准狠兼备。随着布局的逐渐深入和规模的加大,我们也很期待泰康能够跑通整个健康产业链条,抬高自身发展的天花板。