“网络互助”开始衰落?“惠民保”能否崛起?

大病/重疾保险领域,“网络互助”和“惠民保”是近两年最火的两类项目。一是发于民间渴求,一是发于政府鼓励。

虽然两者因缴费先后顺序而在形态上略有差异,但同样因为其普惠的特征(一个是先承诺、事发后缴费;一个是先交费,事发后赔付),而受到消费者欢迎、受到市场玩家追捧。

“网络互助”和“惠民保”后续将如何发展,终局将如何?这是每个投资人和从业者要长远考虑的问题,而当慕哲从一篇论文中读到美国Prudential案例时,不禁产生了一丝忧虑……

“网络互助”的前世今生和“惠民保”的逐城扩张

网络互助的前世今生:

2011年,国内第一家互助组织“抗癌公社”(后改名为康爱公社)成立,开创了0预付的医疗互助模式。在随后的时间里,相似模式的创业公司,如雨后春笋般涌现,包括e互助、壁虎、夸克、众托帮、扁鹊、蜂巢、全民保镖,等等。

2018年,蚂蚁金服和信美互助推出“相互保”,完全点燃了市场对于互助模式的热情。虽然因监管要求而改名为“相互宝”(从保险公司承保的团体重疾,改为半公益性质的网络互助),但市场毫无疑问看到了其“互助”之名获客的魅力,跟随者众,包括百度、京东、美团、滴滴、360等。

然而,百度和美团仅在运营了一年多时间后,就分别终止了其互助业务;而市场头牌的蚂蚁相互宝,连续三个月环比下降,从2020年11月的1.058亿,减少到2021年1月的0.96亿,减少了约10%分摊用户,即1000万用户;用户分摊金额从2019年的29元增长到2020年的91元。

百度和美团的退出,是监管原因、经营不善,还是其他原因?蚂蚁相互宝的用户数从暴增到递减,是短期波动还是趋势拐点?被寄予“互助模式”获客,是否还有未来?

“惠民保”的逐城扩张:

近两年,各城市推出了各自版本的“惠民保”。

简单来讲,这是一款补充医疗保险。当个人住院或确诊为重大疾病时,个人在医保之外的自付部分,再扣除1-2万的免赔额之后,向保险公司报销剩余金额,最高不超过30万(部分城市可达50-100万)。

由政府负责站台宣传,保险公司负责承保和理赔,第三方平台负责推广获客的合作模式,成为了一种商业范本。政府乐意看到这类普惠式保险的民生工程,保险公司和第三方平台都在亏本赚吆喝,等着卖长险、卖药来实现盈利。市场和资本又发现了这条“惠民保”之名获客的魅力,跟随者众。

截止2020年底,各地惠民保参保人数超过2500万,累计保费超10亿。但已经有细心的消费者发现,某地惠民保价格每年99元,比两年前的价格(49元)涨了一倍。

涨价是否会持续?参保人数会不会像相互宝一样,有一天达到顶点后逐年减少?保险公司如果一直血亏,纷纷退出市场怎么办?

让我们从美国Prudential公司的“死亡螺旋”(death spiral)说起。

Prudential的死亡螺旋

这是一个真实案例,且有较为完整的35年数据,足够长期和有说服力。

1973年,美国Prudential保险公司面向个人(和家庭)销售一款CHIP保险(CHIP,是Coordinated Health Insurance Plan的缩写),这是一种补充医疗保险,使用年龄、性别等因素来定价和承保。一开始没有免赔额,后来加到5000美元/年,由于没有合作医疗网络(即保险公司指定医院),因此赔付的是医疗费用的自付部分,包括住院、药品、医师费用等。

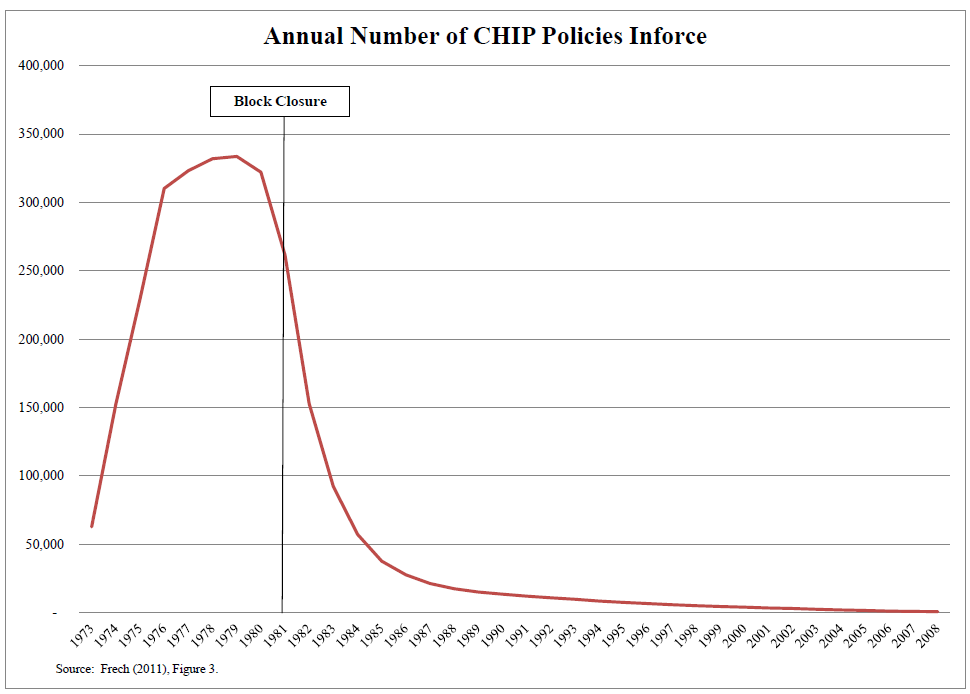

CHIP保险在初期相当成功,因其保费普惠、覆盖医疗费用广而受到广泛欢迎。在销售初期,有效保单数量暴涨至1978年的34万左右(如下图所示),而每年的净流入在1976年达到20万最高值后,一路下滑。

1979年的有效保单数量开始下滑,而公司在1981年更是做出了一个错误的决定,即停售保单(block closure)。停售之后出现的情况,就是有效保单数量骤降,健康、年轻的群体迅速退出该计划,在1984年CHIP保单数量已不足5万。

图为Prudential的CHIP有效保单数量(1973年-2008年)

导致客户大量退出的直接原因,就在于涨费。

首先,当某个健康风险池中的客户,因为年龄增大等原因而需要涨费时,一些健康和年轻的群体就有可能出现退保。

其次,当每年的净流入客户量(健康体),不足以退出的客户量时,整体有效保单量就会出现负增长,而负增长一旦发生,特别是结构中,健康体客群的占比减少时,费率必然上涨(这不包括每年因通胀或医疗费用的自然增长)。

最后,当第二年费率一旦上涨,每个年龄段的客群都会多花几分钟考虑一下,要不要退出这个计划。结果就是,有病的人无奈留下,没病的人可能退出。

这三件事,相互作用且循环往复,最终这个保险计划趋于“死亡”,这就是著名的 “死亡螺旋”。

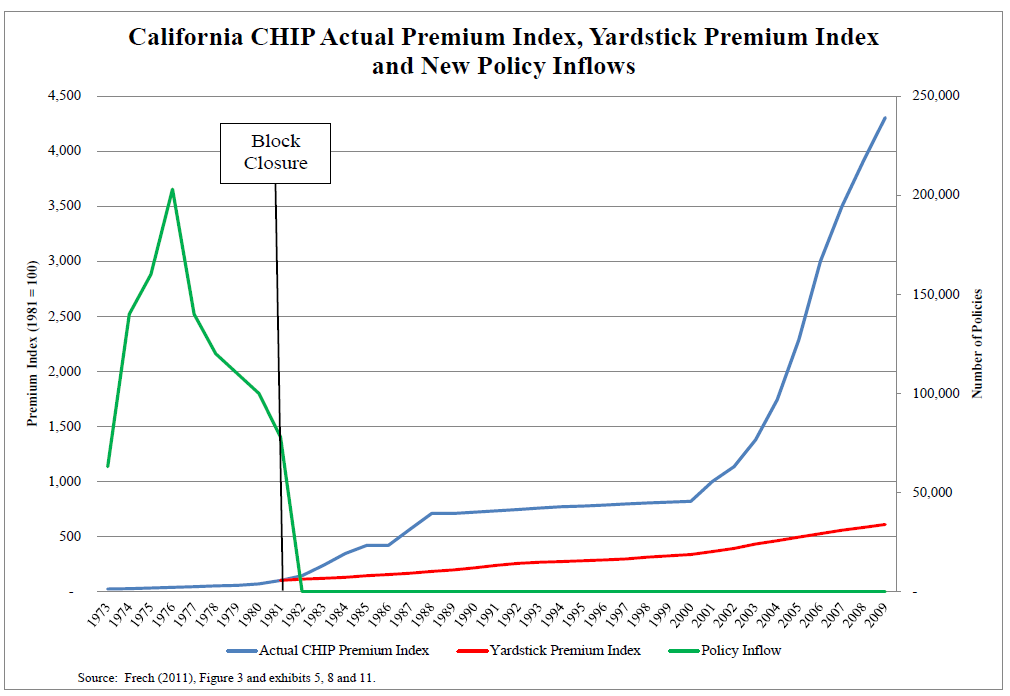

下面这张图包含了大量信息,更是用真实数据再现了“保费上涨”:

1)以1981年为对标起点(平均保费计为100),红色折线代表在正常情况下,考虑每年医疗费用增加,而引起的补充医疗保费增加,2006年增加到500,即上涨5倍。

2)蓝色折线代表实际发生的保费增长,在1981年停售以后有明显的加速上升趋势,在在2006年达到约2500

3)蓝线与红线之间的差距,比如2006年的500和2500差距5倍,就是“死亡螺旋”产生的效应。即如果没有停售,保持一定的净流入和维持有效保单数量的话,很可能发生的是红色折线,而非蓝色折线。

图为Prudential的CHIP每年净流入(绿色)、每年实际保费指数(蓝色)、每年因医疗费用支出等因素调整后的保费指数(红色)

有人会说,这是因为保单停售之后产生的恶性循环效果。如果保单没有停售,那么是否还会发生死亡螺旋:蓝色折线的保费“暴涨”和保单量“骤降”?

第一,1981年之前是正常销售的状态,保单净流入已经呈现断崖式下跌,1976年20万新增客户之后,1981年新增只有不到10万。而有效保单量,也已经达到顶点并开始拐头下跌,说明净流入已经为负。

第二,1981年之前的蓝色折线回溯,可以发现费率已经在上涨中。说明死亡螺旋效应已经开始发生作用。

第三,我们不能假设历史条件的改变,但从第一和第二点可以知道,死亡螺旋效应不可避免;在停售之后只会更糟。

那么,再考虑一下,“停售”的内涵是什么?我个人认为,可以延伸理解为某种状态下的饱和,而导致没有更多用户净流入。这种饱和像极了支付宝用户量的饱和,和城市型惠民保在参保率较高状态下的饱和。

所以,我想说的就是,互助和惠民保的终局,在没有良性干预的情况下,就是“死亡螺旋”,而且蚂蚁相互宝正在发生的,就是达到顶点之后的拐头向下。

互助、惠民保,还有百万医疗,

是不是都“无路可走”?

美国Prudential案例给了一个悲观的结论,那么,是否互助、惠民保、百万医疗,都“无路可走”?

问题要看本质,其实并不在于“涨费”,而是客群的“结构”。保险本来就是概率的生意,在补充医疗险这个领域,就是拿健康体(一般是年轻人)的保费,弥补带病体(一般是老年人)的支出。也可以视为一种二次分配或调节。

每年因为年龄增加而发生合理的涨费,会发生,也应当被客户理解。但是,当整个风险池的结构发生变化(健康体更少而带病体更多,超出了原先的精算假设),也就是说:

按照正常的人口结构,我作为年轻人去补贴老年人,可以接受(比如1:1)。

可如果把我这个小年轻,放到一个全是老年人的池子(比如1:10),那么我势必承担更多的开支,我自然会选择退出。

所以,客群“结构”至关重要。死亡螺旋持续发生,也是因为带病体得到实惠,而永远选择留下;健康体过分补贴,而必然退出。

蚂蚁相互宝,我预言的结局很悲观,因为从一开始的时候,支付宝就是以年轻人为主流用户群体,相互宝也是如此,占据“年轻红利”这件事此时变成了最大劣势,如果现在的年轻人占比是90%,那么只要这个结构发生轻微变化,比如下降到80-85%,就会导致大量赔付增加,“死亡螺旋”之旅就会开启。

惠民保,在各个城市的发展和推进节奏不同,其参保率和客群结构仍待检验。但从同业交流来看,当前定价已经过低,导致承保亏损。惠民保还远没有到“死亡螺旋”的阶段,一是因为客户基数小,还有增长空间,二是先把保费提高到承保盈亏平衡水平,看参保率的情况,三是政府“鼓励”能否变成政府“强制”或“补贴”(美国经验证明,在有政府补贴情况下,死亡螺旋效应可以极大缓解)。

惠民保的最大意义,在于政府站台,将原先一部分医保可以统筹完成的事儿,转移给商业保险公司运营,这是与以往最大的不同,也给商保机构带来了新的机会。

和惠民保类似的,百万医疗险,比如众安的尊享e生,道理完全一样。

最后说一下,更大范围的国家医保。由于其广覆盖、普惠性,以及老龄化的必然性,在没有人口净流入(生育或移民进中国)、没有医保缴纳金额提高(给个人和企业增加负担)情况下,若无国家强制,那么死亡螺旋必然发生。

即使强制医保之下,年龄结构变化,也已经让国家医保“无路可退”,唯一选择就是找药厂砍价,即“带量采购”。

当然,节流要做,开源也要做,在这一点上,我非常同意梁建章校友的观点,多生育是王道,此外,建造安全和良好环境,以更开放的政策吸引“外国劳动力”移民进来,也是一种选择。