车险UBI新贵崛起,ROOT会是下一个GEICO吗?还早着呢!

UBI,是Usage Based Insurance,基于使用的保险。

车险UBI,是指不同于原有定价方式(如年龄、驾龄、历史出险次数等静态因子),主要基于驾驶行为(如驾驶里程数、驾驶日间/夜间的时间段、道路环境安全度、急加速、减速、转向频率等)而定价的新型车辆商业保险。

道理很简单,开车的里程越少、道路越安全、风格越保守,当然风险越低,相应的保费也应该少交一点。

车险UBI产品创新,自美国首家UBI创业公司Metromile在2011年成立,该领域的创新实践者不断涌现。2020年底,美国Root Insurance公司成功IPO,为国内外的车险UBI创业者带来了一丝曙光。

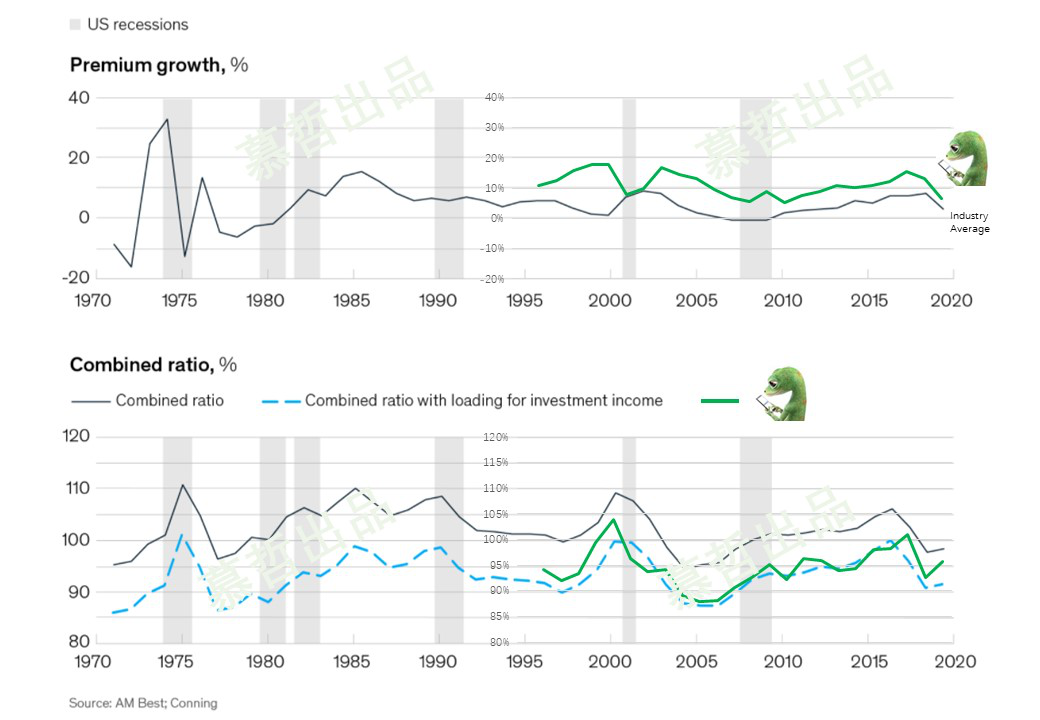

回顾美国车险,近百年来最成功的的案例,无疑是股神巴菲特旗下的GEICO保险公司, 其通过长期的坚持,从1996年的约3%市占率(市场第七)一直增长到2020年的13.8%(市场第二),并且保持几乎每年的承保盈利。如此表现,无人能出其右。

在UBI的新赛道,是否会对车险行业产生颠覆?谁能再现GEICO般的增长奇迹?

好的车险公司,该有什么素质?

在谈及任何可能对行业产生较大影响的变化之前,我们首先需要理解,从长期视角来看,公司的价值评估标准。即,具备什么素质的公司,是股东心中的好公司。

在车险行业,不管监管环境和行业格局有多么不同,但我想最值得借鉴的权威答案,应当属于巴菲特先生对GEICO公司的评论。

巴菲特于1996年初收购GEICO保险,并在1996年和1997年的年报中提到:

“GEICO必须持续吸引好客户,并使他们满意,要保持价格合理。但是,公司成功的最终关键是其极低的运营成本,这几乎是竞争对手无法匹敌的……”

“如今,从Tony(公司CEO)开始,数十位高管获得的奖金仅基于两个关键指标:1)商业车险保单的增长,和2)承保“续保”车险客户的盈利能力……”

“我们的目标是将低成本运营的大部分收益传递给客户,使自己的承保利润保持在4%左右。考虑到这一点,我们在1997年期间略微降低了平均费率,并可能在今年再次降低费率……”

很明显的,巴菲特心中理想的车险公司,应当:

第一,以低成本战略,维持低价吸引客户;

第二,最重要的是新单增长(反映在保费增速和获客成本),和续保客户的承保利润率(反映在续保率和综合成本率);

第三,承保利润中超过4%的部分,应当用于更多的普惠让利,以实现更多的新单增长,以此形成“增长飞轮”(Flywheel)。

这其中,隐含着巴菲特对车险的两点深刻理解:

1)车险是一种大众商品(commodity),低价是唯一有效的策略,而GEICO最初选择的公务员群体和直销策略,都是围绕与“低价”配套的低风险、低成本展开;

2)新单增长和承保盈利是两个重要指标,同等重要,是“既要”、“又要”的关系,在有微利的情境下,要更积极实施“低价”以扩张规模和对抗竞争。

那么,GEICO实际的表现如何?

作为一家优秀车险公司,通过长期的坚持,从1996年的约2.5%市占率(市场第七)一直爬到2020年的13.8%(市场第二),并且保持几乎每年的承保盈利。在关键指标上:

1)每年的新保单(非续保客户)保持加速增长,25年的平均增速11%(即,第一年新保单100张,第二年新保单110张,第三年新保单121张)。每年的费用率(获客费用和中后台费用)平均为17%,获客费用(营销和广告费)约5-6%;

2)每年的续保率,25年的平均值是79.2%,每年保持正负5个点左右,即使在2000年互联网泡沫破灭和2008年金融危机时,也能保持在74.5%和78.4%。总体的平均承保利润率为5%,最近25年中仅有两年为承保亏损(2000年的-4%,和2017年的-1%)。

感叹一句:知行合一的典范!

下面再来看看UBI新贵,Root Insurance的故事和内涵。

Root的UBI故事,讲的如何?

Root, INC简介:

成立:2015年3月成立于美国俄亥俄州;

业务:财险公司,主营线上UBI车险,搭售租客险

创始人:Alex Timm,精算师,Dan Manges,IT工程师

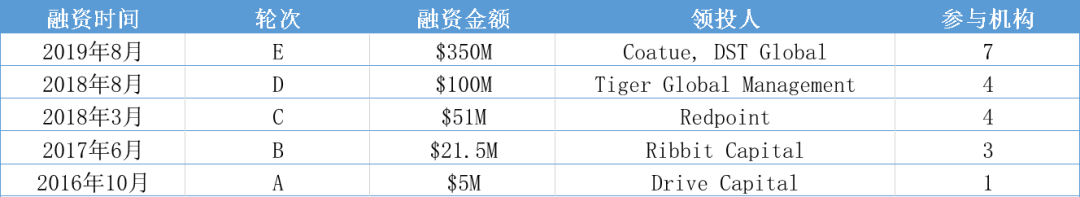

融资历史(来源:Crunchbase):

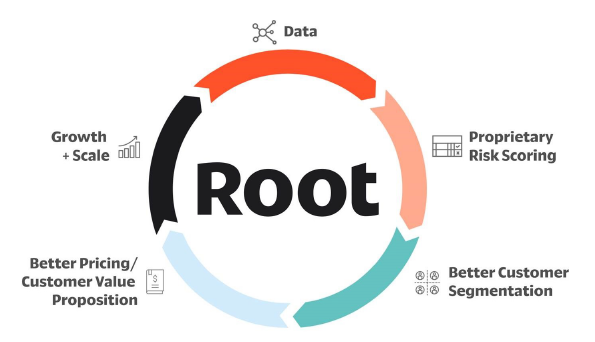

Root Insurance算是上后起之秀。其招股书中,讲述的也是一套与GEICO几乎相同的“飞轮”的故事,不过主角换成了“数据驱动”:

第一,通过驾驶行为数据(而非年龄、职业、种族等传统因子)预测出每个人的驾驶风险,让定价更合理,而市场中最不合理的是“有色人种”客群(美国市场上认为,有色人种、低学历、低收入职业者,驾驶风险更高),而Root在定价因子中剔除了这些变量;

第二,有了目标群体(“有色人种”等被传统定价歧视的客群)和配套的产品、定价,采用全部线上的方式获客(比如Gasbuddy等合作联盟)增长,同时在合作联盟也能带来移动数据;

第三,更多的客户带来每期(6个月)续保客户增加,更多的数据能够迭代定价模型,两者分别有利于费用和赔付,最终实现承保盈利。

来源:Root招股书

仔细品品,是不是和GEICO的“飞轮”有着相似的味道?换句话说:

GEICO的逻辑起点是“公务员更安全”,所以选择 “低价”策略和配套的低运营成本和直销;而,Root的逻辑起点是“有色人种(或低学历、低收入人群)里也有安全客户”,所以选择“公平”策略(即数据驱动下的“相对低价”策略)。

逻辑上,我完全认同这种思想,也完全认同Root的飞轮,此外还有一点社会积极意义:在于对传统车险公司认定为高风险的客户,若保费定价很高,客户可能直接选择“裸奔”(不投保);而“公平”策略给与了这些人一个“拥有保障”且“相对低价”的机会。

信贷行业有类似对比,即,互联网金融发展起来后,被传统银行拒绝的客户(如个体工商户),选择民间高利贷的少了,而选择蚂蚁借呗的多了。这样一个“能借到钱”且“相对低价”的机会,来自于蚂蚁对其动态数据的积累和分析。

Root实际干的,有说的好听吗?

根据我从招股书和2020Q3季报中对比整理的信息,如下表所示(招股书和季报中的图表具有很强的误导性,且信息分散各处、包含各种调整项)。

来源:Root招股书、2020Q3季报、慕哲说;

灰色部分是作者估算

核心的结论是:

第一,件均保费(6个月产品)从2019年Q1的770美元上升到2020年Q3的929美元,说明:1)要么原来定价低了,正在调整;2)要么是进来了更多较高风险的客群。

结合其赔付率在快速下降,我倾向于认为是前者,其定价模型一边完善,公司一边“提价”,而提价后是否仍然有吸引力和彰显“公平”,等待市场检验。另外要说一句,Root年化件均1860美元,与GEICO的1950美元相比,也就差了6%。

第二,有效车险保单的增长出现停滞,从2020Q1的33.4万,到2020年Q2的不增长,再到2020年Q3减少到32.2万。

虽然是受到疫情影响,但公司主打的纯线上获客模式,应当在较大程度能够抵御这种衰退,因为客户完全“裸奔”(不投保)的可能性非常小。同时,其招股书中披露的332美元平均获客成本,约当期保费(6个月)的35%,略高于GEICO的30%水平;但如果考虑其续保率情况,那么Root的获客效率就打了对折。

第三,续保率,是根据报告公开数据中每季度的续保业务保费,由本人自行估算(这么重要的指标,报告中未列明,只有一个原因,即数据并不令人满意)。

考虑Root保单周期6个月并剔除每季度涨费因素,其每一期(6个月)的续保率约65%,年化的结果约42%(而根据Metromile在上市Presentation Deck资料中的估算,Root的续保率仅33%),目前没有看到有显著改善的迹象。这一指标与行业平均的80%有较大差距,也意味着Root获来的新客户,忠诚度很低,客户的Lifetime Value被极大地贬值。

第四,赔付率,根据公司披露的Direct Accident Period Loss Ratio,总体赔付率从2019年初以来有显著的下降(从105%到68%),但在2020Q3又会升到85%,略高于市场同业的80%。但这主要得益于疫情因素下的全市场赔付率降低,非公司独有表现。(Progressive的2020Q1-Q3赔付率约61%,GEICO的同期指标约70%)赔付率指标仍不稳定,也体现出公司在“重定价”上左右,需要进一步观察。

所以,Root的故事讲的很好,但实际表现中:1)新型的产品和定价,尚未表现出对于目标人群的“公平”(相对“低价”)而获得快速的客户增长和忠诚度,2)更多客户和更多数据,有助于模型迭代和结构性涨费,但赔付率仍保持在高位,说明其定价能力仍有待验证。

当前的32万保单,要支撑其50亿美元的市值,每张保单的Lifetime Value是1.5万美元。而考虑到其上述表现,每张保单的估值,慕哲认为只有最多值150美元(2000美元*5%利润*1.5年)。(本文写于2021年2月,当时Root市值约50亿,而2021年3月10日市值仅30亿,每张保单LTV约0.9万美元)

要知道,1996年巴菲特收购GEICO时,按照18倍PE(估值46亿)已经是高价,其当时的有效保单是230万。而且是承保盈利为3%、续保率为80%的状态。

一定有人会反驳说,Root属于好赛道中的高成长。那么,创始人在最新的致股东信里,预计2020年底的已赚保费6.17亿,即第四季度完全没有增长,维持32万有效保单。

即使Root的股价自IPO以来曾下跌到几乎腰斩,我仍然看空,直到续保率的回升和赔付率的稳定,因为这两点是其逻辑起点“定向客群”和“数据驱动”的最好证明。

UBI机会的“再思考”

虽然我不看好Root,但我坚定看好UBI的中短期机会,因为其内在逻辑,与上世纪GEICO所坚持的“低价”策略如出一辙。

对于车险公司而言,无论是Root或Metromile,还是转型中的传统险企(如Progressive、USAA),谁能够率先证明“定向客群”的高忠诚度和“数据驱动”的低赔付率,谁就能先掌握“飞轮”效应,从而获得显著的市场和品牌优势。

对于车险行业而言,因新型产品和定价模式的出现,以及可能出现的结构性费率调整,会加剧竞争,但同时也具有正面的积极意义,即吸引了原本因高费率而被迫裸奔的特定人群(虽然国内不存在种族的价格歧视,但地域的价格歧视是存在的)。丰富度的提高,会让市场更趋于良性。

对于出行赛道而言,人为操作风险终将被自动驾驶消灭。目前的车险产品,一定会转向车厂的车辆安全责任保障。那么,问题就变成,UBI所积累的数据(包括驾驶行为和道路环境)和模型,在长期来看,能否为车厂的“自动驾驶”提供辅助性支持?

在这样长期的UBI车险终局视角下,谁已经占据了好的卡位呢?

一是主机厂战投派,如上汽战略投资彩虹无线,希望借助初创公司的快速迭代,快速建立UBI数据分析能力,支持新车上路的风险评估。

二是主机厂+保险合资派,如长城汽车和安顾保险(慕再旗下直保公司)的合资,既有主机厂数据获取和配套资源,又有全球性大保险公司的多年积累和实践。

三是自动驾驶车厂派,如特斯拉。2019年特斯拉曾官宣正式推出Tesla Insurance,比传统车险便宜20-30%,虽然方案未涉及中国,但影响已然存在。

这一局,究竟是主机厂自研自投更接地气,还是本土经验叠加全球实践更靠谱?亦或直接被特斯拉一步颠覆到位?我们拭目以待。

PS. 本文分析基于公开信息、合理假设和商业推演,不构成任何投资建议。