来势汹汹:保险科技公司蜂拥上市,还有哪些“潜力股”值得关注?

宏观经济环境的挑战没有阻挡资本下注的热情。根据韦莱韬悦的统计数据,2020年全球保险科技领域共发生377笔融资交易,全年累计融资总额达到71亿美元。与2019年相比,交易量增加了20%,融资金额增加了12%,创历史新高。

国内保险科技创业公司中,2020年水滴完成了两轮、共计3.8亿美元的融资,一骑绝尘。放眼全球,除了GoHealth、Lemonade等几家完成IPO的保险科技公司之外,还有多家创业公司也完成了单笔金额1亿美元以上的大额融资。

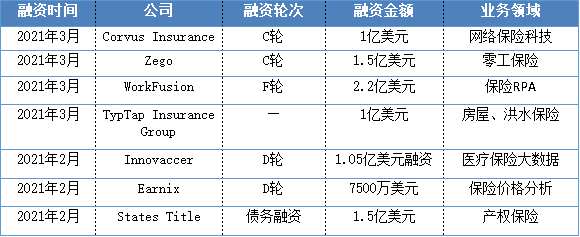

保险科技的热度还在延续:2021年第一季度还没结束,海外保险科技赛道就拼出大额融资:

近期部分海外保险科技融资案例

除了在一级市场获得融资的企业外,二级市场的保险科技公司也很热闹:不仅Oscar Health完成了12亿美元的IPO,还有Hippo、Socotra等公司也在筹划通过不同的方式在公开市场进行融资。

我们预计全球范围内保险科技公司的上市热潮还会延续下去,那么,除了已经登陆二级市场的独角兽,还有哪些“潜力股”值得关注呢?一起来看看我们的盘点吧~

Bright Health

成立时间:2015年

所在地:美国明尼苏达州

创始人:Bob Sheehy、Kyle Rolfing、Tom Valdivia

当前融资轮次:E轮

2020年融资金额:5亿美元

关键词:医疗健康保险科技

Bright Health是一家医疗健康保险和技术公司,通过与医疗体系中的顶级供应商合作,建立医疗消费者和供应商之间的联系,致力于为用户提供合理的医疗保障方案,并通过先进技术提供高质量的医疗服务。

Bright Health的业务主要包括三个方面:个人&家庭计划、数据&科技、护理。

在“个人&家庭计划”中,Bright Health主要提供青铜、白银和黄金三个级别的套餐产品,月保费依次增加,报销额度也依次增加。以青铜级套餐为例,该产品的保障范围包括门急诊费用、处方药、健康检查、住院保险、产妇保险等,同时还有包含了脊椎治疗、医疗设备等在内的额外保障。

Bright Health向上游连接了医生网络,如果使用网络内的医生、医院或药房,用户可以节省更多的费用。Bright Health的模式能够在保险公司和市场上的医疗系统之间建立合作关系,将付款服务无缝地嵌入患者的护理过程中。对于用户来说,这个技术平台能够帮助其找到合适的护理服务,并且可以准确地预测自付费用,更快地进行理赔。

在“数据&科技”方面,Bright Health扮演了通过设计和构建软件解决方案,以提供最佳的患者和用户体验的角色。例如,它推出了具有高度定制性的MOIS EMR电子病历系统,旨在改善患者护理水平,并提高供应商的效率。

目前,Bright Health的业务覆盖美国13个州,年收入超过21亿美元,合作医生6万多名,为超过20万名会员提供健康保险方案,并为12万名会员提供虚拟和直接的临床服务。

2020年,Bright Health完成了5亿美元E轮融资,参与本轮的投资机构包括Tiger Global Management、T.Rowe Price Associates、Blackstone等,总融资金额超过16亿美元。

Ki Insurance

成立时间:2020年四季度

所在地:英国伦敦

当前融资轮次:私募股权

2020年融资金额:5亿美元

关键词:数字化平台

Ki Insurance是英国劳合社推出的第一个全数字化、算法驱动的保险平台,可以提供各种即时服务,目标用户主要是保险经纪公司。

用户可以通过Ki获得三类产品的报价:Brit的新单产品、Brit的续期产品,以及从加入劳合社的保险机构中筛选出的部分优质机构的产品(名为Nominated Leaders)。简单来说,用户在线上提供关于被保人的风险信息,Ki将根据这些信息通过算法评估风险,生成报价。

Ki的平台专门为保险经纪人设计,提供了劳合社市场上最简单、快速的报价路径,用户可以通过移动端和网页端获得24/7小时的服务。在谷歌云等提供的技术支持下,Ki的技术安全性也得到了保障。

Ki Insurance可以说是含着金汤匙出生:出身劳合社,业务正式上线之前就获得了来自黑石和Fairfax Financial的5亿美元私募股权融资。劳合社深厚的积累让Ki从一开始就有了不小的优势,但在激烈的市场竞争中到底能不能笑到最后还是未知数。

Hippo

成立时间:2015年

所在地:美国加州

创始人:Esal Navon

融资轮次:可换股

2020年融资金额:5亿美元

关键词:智能家居保险

Hippo是主攻房屋保险市场的科技公司,主要通过技术的手段为人们提供更简单、智能的新型房屋保险。在美国,60%以上的房屋都保险不足。Hippo与保险公司合作推出房屋保险相关产品,通过使用技术和数据集成来开发保护客户财产的个性化配置方案,从而为客户提供更准确和可负担的承保范围。Hippo通过AI技术生成的热图像和卫星图像,以及机器学习和公共资源记录中的图层来监测客户投保的财产的实时变化,以达到保护客户的财产。

客户在投保时需要输入他们的房屋位置、类型、修建年代等风险信息以获得报价。Hippo会尽量避免询问客户他们无法确定的问题,而是采取对接相关服务商的方式,通过多个渠道尽量获得数据。

为了保护家庭安全,Hippo智能家居计划在合格的客户注册时为他们免费提供智能家居设备。目前这项计划已交付了超过40万台设备,有助于提醒房主注意诸如漏水之类的潜在问题。当出现问题时,Hippo的索赔流程将为客户提供高效的维修服务。Hippo与经过严格审查的维修承包商合作来为客户服务,并且有理赔客服团队为客户提供每个环节的支持。

Hippo于2017年开始向房主出售其保险产品,最初在加利福尼亚州推出,现在已经可供29个州的70%以上的美国房主使用。Hippo扩展了其产品组合,其中包括近15个州的房东产品和12个州的新建筑产品。2020年第二季度,Hippo的销售额同比增长60%。

2020年,Hippo先后完成了E轮融资和由三井住友提供资金的换股融资,金额分别为1.5亿美元和3.5亿美元,估值达到10亿美元。

Next Insurance

成立时间:2016年

所在地:美国加州、以色列

创始人:Alon Huri、Guy Goldstein、Nissim Tapiro

融资轮次:D轮

2020年融资金额:2.5亿美元

关键词:小型企业保险

Next Insurance是为中小企业,包括个人从业者提供定制化保险服务的智能化保险公司。它的愿景是通过针对每个业务类别的需求量身定制“简单,可负担的”保险产品来变革小型企业保险,例如,Next Insurance推出了面向商用车、私家教练等不同行业而的定制化产品。该公司提供的保险产品主要包括商业保险、一般责任保险、专业责任保险、劳动保险等,覆盖1300多种职业。

除了这些产品外,Next Insurance还免费为客户提供了一系列附加功能,包括业内首个实时保险验证证书、访问门户网站等。在门户网站上,保单持有人可以添加其他被保险人,更新保单或付款信息,发送可验证的保险证明等。

用户可以通过线上渠道随时购买Next Insurance提供的保险产品,只需要填写相关信息,选择保险,并付款成功即可。理赔时,也只需在网上提交理赔申请,客服受理后会安排排查事宜,可以实现快速理赔,这大大改变了传统保险流程。

Next Insurance通过与State National 等保险公司合作推出产品,并由慕尼黑再保险公司提供再保险。2018年时,Next Insurance在特拉华州获得了第一张牌照,可以独立开展承保业务。

2020年,Next Insurance完成了2.5亿美元的D轮融资,由Capital G和慕尼黑再保险领投。Next Insurance在全球拥有350名员工,在美国所有50个州拥有超过10万名客户,2020年一季度的保费为1亿美元。当前其最新估值高达40亿美元,在过去5个月内估值翻了一番。

Pie Insurance

成立时间:2017年

所在地:美国华盛顿

创始人:Dax Craig、John Swigart

融资轮次:B轮

2020年融资金额:1.27亿美元

关键词:工人补偿保险

Pie Insurance是从事工人补偿保险业务的保险科技公司,通过使整个承保过程自动化、简单化,从工人补偿保险开始对小型企业保险进行现代化改造。该公司将创新技术、复杂分析和专业知识相结合,提供数据分析、易于使用的在线功能和经验丰富的保险专家团队等服务,以帮助改善小企业工人的薪酬水平。

与传统保险公司相比,Pie的高级分析功能可在3分钟内提供报价,小企业客户最多可节省30%的保费。Pie会自动确定73%的行业类别符号,这提高了标准化水平,因此它合作的业务员可以更快地其客户寻找承保范围。

作为一家以技术为基础的保险科技公司,Pie利用广泛的高质量数据集对小企业保单进行细分和定价,准确评估风险并将节省的资金转移给小型企业所有者。

目前Pie Insurance累计实现保费超过1亿美元,并和1000多家保险代理商合作。2020年,Pie Insurance完成1.27亿美元B轮融资,资金将用于用户业务拓展和产品完善,并准备收购保险公司牌照。

Bind Benefits

成立时间:2016年

所在地:美国明尼苏达州

创始人:Tony Miller

融资轮次:B轮

2020年融资金额:1.05亿美元

关键词:按需医疗保险

Bind Benefits的出发点是通过更好的保险设计来有效地减少医疗费用的支出,并为企业主和员工提供储蓄的机会。企业主正在寻找削减成本同时又能保证员工享有高质量的福利水平的方法,基于这些需求,Bind Benefits通过透视数据,可以根据企业的具体需求制定员工健康计划。

Bind Benefits的客户主要是在农村地区设有办公处和工厂的家族企业,可以在提供护理活动前即根据用户不断变化的健康需求制定个性化的服务及定价,这可以帮助企业节省员工福利的费用,并减少医疗误导的情况。

Bind Benefits为雇主提供了两种保障方案:自费保障和全额保险。在自费保障方式中,企业为健康计划提供资金以承担潜在的医疗理赔的财务风险,Bind则会协助企业管理其自建的健康计划,处理理赔等事务。这种方式的优势在于,由于不必向保险公司缴纳固定的保费,可以在一定程度上节省费用,企业方具有更好的灵活性和控制权。

自费保障通常适合规模较大的企业,对于小企业,更适合选择包含了一揽子福利计划的全额保险:企业向保险公司支付固定的保费,由保险公司承担理赔风险。对于企业来说,这种保险方式的好处在于财务风险更确定。

和传统医疗健康计划相比,Bind Benefits从上到下地重新构建了健康险模型,这些产品去掉了免赔额和共同互助的形式,并且可以保障多种风险障碍。Bind Benifits与范围广泛的医疗服务供应商建立了合作关系,用户需要支付的费用是事先明确的,可获得的保障覆盖范围也是实时更新的。

Bind的模式不是简单地提供最便捷的医疗服务路径,而是创造了全新的服务入口。这个模式从员工需要解决的实际健康状况出发,为其找到合适的保障范围和服务商,这在一开始就为用户提供了广泛的可选健康服务,然后在此范围内选择符合自己需要的个性化产品。

2020年,Bind Benefits获得了1.05亿美元的B轮融资。

Newfront Insurance

成立时间:2017年

所在地:美国加州

创始人:Gordon Wintrob、Spike Lipkin

融资轮次:C轮

2020年融资金额:1亿美元

关键词:新型保险经纪

Newfront Insurance是一家新型保险经纪公司,通过将软件技术与保险专业相结合,重建了保险经纪模型,可以为保险经纪人提供全方位的技术支持。为了简化客户搜索商业保险的过程,Newfront Insurance的平台提供了多种可以随时查看和更改的数字化保险应用程序。

Newfront的客户主要是来自各行各业的企业,为企业提供从风险识别与分析、保险产品设计与定制、风险管理与损失控制到持续服务的全流程服务。通过Newfront的线上平台,企业客户可以完成快速查阅自己的保障计划、填写相关信息、付款、理赔等任务。此外,Newfront还提供了员工福利计划和面向个人客户的保险产品。

Newfront主要抓住了传统保险经纪行业缺乏技术应用的痛点,上线了技术平台,可以快速开发技术原型并建立即可用的工具,减少了保险业务中很多繁琐的环节。Newfront的技术开发人员与业务人员之间有比较便捷的沟通桥梁,技术团队会努力了解经纪人、客户经理及客户的需求,并将这些需求转化为技术工具。

Newfront的技术平台按照使用情况的不同可以分为面向客户、客户经理和经纪人的平台三种类型。通过Newfront的平台,客户可以了解承保范围、进行索赔、管理保单等,在此基础上对客户信息的存储和分析还可以帮助改善续保情况;对客户经理来说,通过这些技术工具可以自动完成很多琐碎的工作,如填写表格等,进而可以更多专注于客户经营等高价值的活动;对于经纪人,技术平台可以为他们提供关于业务情况的总览,包括自动跟踪客户经理和客户的行动,还有获客工具等。

2020年,Newfront完成1亿美元的C轮融资,投资方为Founders Fund和Meritech Capital,估值达到5亿美元。

PolicyGenius

成立时间:2014年

所在地:美国纽约

创始人:Francois de Lame、Jennifer Fitzgerald

融资轮次:D轮

2020年融资金额:1亿美元

关键词:保险经纪

PolicyGenius是一家在线保险经纪公司,主要通过比较保险产品的报价和销售保险产品来帮助人们获得合适的保障,它从寿险产品起步,逐渐将业务范围拓展至其他险种。目前PolicyGenius和多家保险公司合作,在评估用户财务状况和保险需求的基础上,提供定期和终身寿险、健康险、残障保险、宠物保险、长期护理保险和各类财产险的比价。PolicyGenius要求其合作的保险公司具有良好的信用评级。

用户在使用PolicyGenius的过程中,既可以选择自行输入相关信息,获得系统推送的建议后再选择是否联系保险顾问进一步咨询;也可以选择人工参与比较多的模式,即从使用之初就采用与保险顾问一对一咨询的方式。

除了保险产品外,PolicyGenius还不断完善其他相关产品,在其应用程序上推出了遗嘱与信托服务。它将订立遗嘱的流程分为几个步骤,在每个步骤都会帮助用户理解相应的过程,从而根据自身需求创建遗嘱。

目前PolicyGenius的累计融资金额达到了1.61亿美元,其中1亿美元来自2020年完成的D轮融资,由KKR领投,AXA Ventures Partners、MassMutual Ventures等老股东也参与了投资。

Luko

成立时间:2016年

所在地:法国巴黎

创始人:Benoit Bourdel、Raphael Vullierme

融资轮次:B轮

2020年融资金额:6000万美元

关键词:家庭保险产品

Luko是欧洲保险科技的领军企业之一,位于法国巴黎,主要为房主和租客提供新的房屋保险产品。在Luko的业务模式下,用户可以在短短几分钟内投保保险产品,在两个小时内收到赔付,并且在两天内修复所有房屋损害。

Luko可以免费为投保客户提供三个传感器,分别固定在房屋的前门、电表及主水管上,以监测管道泄漏等损坏。由此,Luko有能力将索赔模式由被动的“反应式”转变为“预防式”。同时,用户也可以通过Luko的应用程序访问这些传感器收集的数据,并收到周报告以便于了解房屋发生的重大状况和总结。

除了通过传感器收集和分析数据外,Luko还通过卫星图像、航拍图像等多种其他途径收集房屋数据。

Luko会收取保费的30%作为管理成本,其余70%用户支付赔偿。目前为止它已经吸引了约10万名用户,并且最新推出了名为“家庭医生”的产品,用户可以由此获得以电话咨询、专家建议、指导教程等方式提供的免费家庭价差服务。Luko的产品和模式与Lemonade有很多相似之处,2020年,Luko完成了6000万美元的B轮融资。

观察这些在2020年表现亮眼的保险科技公司,可以看出,除了保险经纪、医疗保险等传统热门赛道外,在很多“小而美”的细分领域里也跑出了明星公司,包括做智能家具保险的Hippo,做工人补偿保险的Pie Insurance等,和国内的保险科技市场还是有比较大的区别的。

造成这些差别的原因一方面是因为国内外不同市场的实际保险需求、不同的保险行业发展阶段有关系,另一方面也和大家对保险科技的定位有关。看看国外这些保险科技公司的主要业务不难发现一个关键词:数据。一般来说,我们对保险科技的价值认知主要在“开源、降本、增效”三方面,希望在较短的时间内就收到较为显著的效益。海外的这些公司除了关注眼前效益外,也更关注数据的价值。其实,在保险业务中收集到的数据除了运用于保险本身外,也是有潜力在其他领域发挥更大的价值的,这个过程对于多种目的的机器训练等都是有帮助的。

全球范围来看,2021开年的一些大额融资对于保险科技市场毫无疑问是巨大的推动和信心提振,我们也期待看到保险科技更多的突破!