净利润同比下降183.88%,“在逃”宜信博诚揭露出保险中介怎样的窘境?

6月8日,宜信博诚发布关于拟终止挂牌的公告。公告提到,为满足公司经营发展以及长期战略发展规划的需要,并提高决策和经营效率,降低运营成本,经慎重考虑,宜信博诚保险销售服务(北京)股份有限公司拟申请公司股票在全国中小企业股份转让系统终止挂牌。

同时,宜信博诚也成为继安泰保险之后今年第二家撤离新三板的保险中介机构。实际上放眼整个行业,近几年保险中介机构与新三板的故事,经历了短暂的蜜月期,如今关系“遇冷”。

2018年至今,已有超过十家保险中介机构选择离开,目前仅剩16家保险中介机构。而与这种疯狂撤离相反,2015年到2017年,因可融资、挂牌门槛低等特点,有近20家保险机构登陆新三板。此外,在新三板分层制度的实施下,不少保险中介机构将其看作跳板,以期后续转战主板市场。

从一窝蜂涌入到大批撤离,我们以宜信博诚为例,以小窥大,来看看这场保险中介机构与新三板之间的爱恨情仇。

由赢转亏,宜信博诚出了什么问题?

其官网资料显示,宜信博诚于2011年11月注册成立,2016年12月正式挂牌新三板。其业务范围包括在全国区域内(港、澳、台除外)代理人身保险、财产保险等业务、代理收取保险费等。具体来看,宜信博诚通过专业顾问及在线平台,提供风险管理、保险咨询、保险方案、投保服务、查勘理赔、保单保全服务在内的一揽子服务。

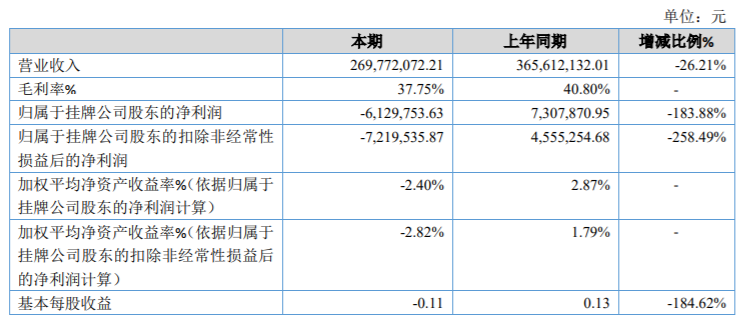

根据宜信博诚在2020年度报告中给出的数据,报告期内其实现营业收入2.7亿元,同比下滑26.21%,归属于挂牌公司股东的净利润为-613万元,同比下降183.88%,较上年同期由赢转亏。报告期内,宜信博诚经营活动产生的现金流量净额为-1195.92万元,同比减少148.79%。其中,对于营业收入的下降,报告表示,主要是下半年受渠道端业务调整的整体影响。

图片来源:宜信博诚年报

细究宜信博诚的营业情况,同样因为渠道端业务的调整,业务规模缩小,报告期内其营业成本、销售费用、管理费用相比去年同期均呈下降趋势。

事实上,回顾宜信博诚的发展历程,其也曾到达过一个小高峰。2017年2月,宜信博诚发布《认购结果公告》,宣布完成8000万元人民币融资,由IDG资本和宜信新金融产业投资基金联合投资。据悉,此轮融资后宜信博诚估值14.65亿元人民币。

随后,宜信博诚在新三板发行股票,募集资金6000万元,发行对象为共青城尚烨投资管理合伙企业(有限合伙)和珠海爱奇道口金融投资合伙企业(有限合伙),各认购3000万元。

公开资料显示,宜信博诚计划用该笔募集资金完善公司线下销售网络,同时通过全资子公司小智科技大力开拓互联网保险销售业务。实际上,彼时在新三板挂牌的险企中,宜信博诚算是较早开始探索“互联网+保险”的一批企业。

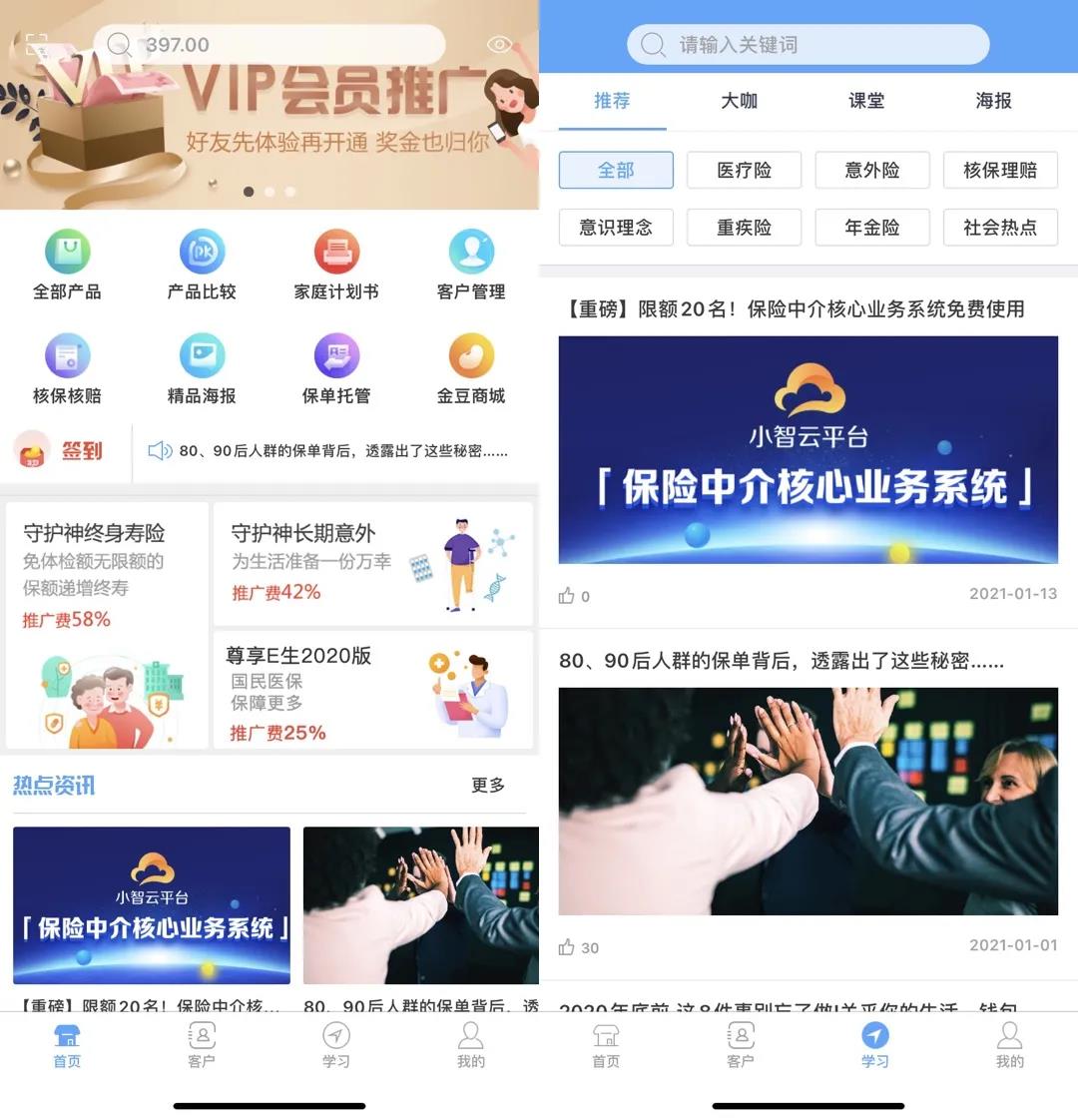

2017年1月,宜信博诚通过小智科技推出一款提供保险服务的工具—小智保险。据介绍,一方面,针对消费者,其提供行业众多险企的保险产品,同时希望通过专业性的科学分析,为用户打造定制化的保险配置方案;另一方面,针对代理人,小智保险提供保险攻略、热点资讯、微营销工具等,帮助代理人学习提升专业技能和客户管理能力。

小智保APP

根据2017年年度报告披露的信息,我们也不难看出宜信博诚对互联网渠道的重视。在这一报告期内,宜信博诚围绕小智科技组建了近百人的互联网保险团队,团队工作重点围绕“智能保险”及“小智智能保险”APP的研发迭代、维护更新以及相关的运营和支持工作。

在这一科技融入保险行业的初期,较早布局线上渠道也为宜信博诚带来了业绩上的增长。2017年,宜信博诚实现净利润2537.11万元,同比增长21.39%,其中,“小智智能保险”APP上线以来注册用户数量增长迅速,成为其收入稳步增长的一大主要原因。

目前,从小智保APP在iOS端的情况来看,首先下载量并不高,相关评价也多是两三年前。保单托管、家庭计划书功能的实现,彼时也被很多代理人视作是福音。但除去这些可能两三年前就上线的服务,小智保后续似乎并没有更加亮眼的功能推出。另外,不知是否因系统升级,“全部产品”栏中的产品数量并不多,学习板块上次更新时间,为今年1月份。

此外,另一在其年报中提到的为专属保险销售人员打造的智能展业平台“保险合伙人”APP,提供保单电子化管理、保障缺口分析、理赔指引服务,以及在其他日常销售支持方面赋能平台保险从业人员,以激发产能。

不难看出,在互联网赛道,宜信博诚在布局时间上的抢先,短期内在业绩等方面帮助其做了冲刺,但并没有被运营转化成长期优势。两三年前推出的服务,放在当时很能打,但现在已然成了该领域的基础功能。

这一点以数据表现在宜信博诚2020年的年报中,是其该报告期内研发人员减少,研发费用为1904.2万元,同比减少17.49%。技术服务营业收入3.6万,同比下降99.75%。同时,小智科技营业收入为289.7万,亏损136.2万元,与去年同期相比由赢转亏。

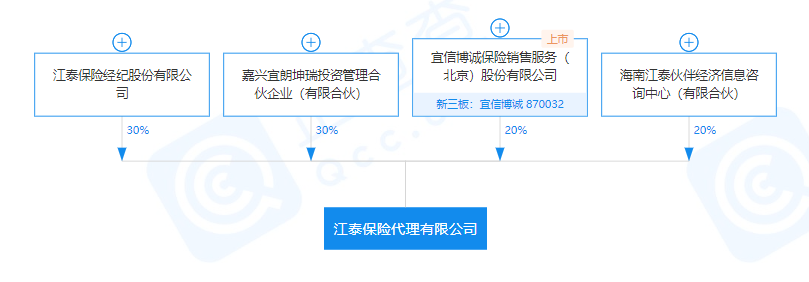

除了全资控股的小智科技,宜信博诚还参与了江泰保险代理服务有限公司的设立。2017年5月,宜信新金融产业投资基金宣布完成最新一笔投资,联合江泰保险经纪股份有限公司和宜信博诚孵化中国的独立代理人平台。根据企查查给出的数据,目前宜信博诚的持股比例为20%。

图片来源:企查查

在这一领域,相比起国外发展已经十分成熟的独立代理人制度,不要说在2017年,即使是现在我国在该领域仍处于起步阶段,想要打破传统的保险代理人金字塔模式并不容易。虽然2020年12月银保监会发布了《关于发展独立个人保险代理人有关事项的通知》,但相关管理方式、责任认定等方面还未完全落实,因此这对于行业仍算“新鲜事物”,大多企业都选择了静观其变。

总体来看,无论是线上渠道还是独立代理人制度,宜信博诚布局的都足够早。但目前,在发展的已经如火如荼的线上赛道,小智保、保险合伙人APP并无突出优势,平台算不上第一梯队;在独立代理人领域,大多数企业持观望态度,也没有一个真正的完整模式跑出来。

新三板“大逃亡”,保险中介怎么了?

可以说,不仅是宜信博诚,业绩下滑承压、经营压力大、融资难、流动性差同样是其他保险中介机构选择摘牌的几大重要原因。此外,挂牌之后每年还要承担一笔少则几十万的相关费用,对于中小型企业来说,负担过重。

大部分保险中介抱着转战主板的理想而来,最终却只能成为新三板的过客。从在新三板挂牌的保险中介发布的2020年报给出的数据来看,虽有像广东创悦保险代理股份有限公司这样实现营收同比增长33.95%的机构,但营收出现下滑,净利润为负或是负增长的机构不在少数,营收、净利润双下降更是常见。以聚焦于车险业务的鼎宏保险为例,其2020年营业收入为2.44亿元,同比缩减10.36%,归母净利润为518万元,同比下滑18.54%。

回顾这一年,一方面,大多保险中介机构面对疫情这一突发事件的风险承受能力不足,在新三板挂牌的保险中介机构业绩整体不佳。另一方面,在车险综改的大背景下,以财险为主的保险中介势必会受到一定的影响,相关的手续费收入空间被大幅压缩,压力加剧。以在新三板挂牌的同昌保险为例,2020年下半年,同昌保险陷入了疯狂注销子公司、分公司的风暴中。仅在9月,就先后拟注销22家分公司、12家分公司和1家子公司,借此优化公司内部管理结构、降低管理成本、提高运营效率,并在优化传统车险的同时,重点拓展非车险。

事实上,以整个市场大环境来看,这一年的保险中介,处在一个有些尴尬的气氛中。中国人保董事长缪建民表示,人保财险将坚定推进“去中介,降成本,优体验,强粘性”,去中介化的观点在行业内引起广泛讨论。

因为对于保险公司来说,保险中介的存在通常会直接增加其营业成本,另外在中介展业的过程中,保险公司无法打出自己的品牌,客户粘性并不高。也是在这样的观点下,中介市场的竞争变得越发激烈,两极化发展趋势更加明显。

此外,由于业绩下滑、牌照稀缺性降低等原因,保险中介牌照估值缩水。从资本的角度来看,一方面,银保监会发布的《互联网保险业务监管办法》中提到,满足条件的互联网企业可以直接申请保险代理业务许可证,市场收购牌照的需求大幅下降。另一方面,保险中介的营业收入主要依赖佣金,且该领域监管趋严,虽然也有一些融合医疗、科技等业务的趋势,但目前并没有给人太多的想象。

但不可否认,抛开去中介化的争论,现阶段保险中介仍是保险销售的主要渠道之一,依然扮演着关键角色。只是在市场环境、技术飞速发展的背景下,中介市场迫切需要转型,构建新生态。将技术与业务融合,拓展产业链就成了保险中介机构心照不宣的发展方向。而在这一过程中,谁能在控制风险的同时更好的体现自身差异化,或许是制胜的关键。