负债千亿到许家印辞任,恒大在保险行业还有多少故事可讲?

8月31日,颇受市场关注、深陷负债旋涡的中国恒大集团发布了半年报。截至6月底,恒大有息负债较去年三月下降约3000亿元,实现净负债率降至100%以下。但于2021年6月30日,恒大借款为5718亿元,其中一年以内到期的负债高达2400亿元。

而在半年报发布之前,恒大已经尽力靠一系列“卖卖卖”,回笼了超过140亿元的资金,具体出售的旗下资产包括恒腾网络、盛京银行、恒大冰泉、5个地产项目股权及非核心资产等。8月17日,据国家企业信用信息公示系统显示,许家印卸任了恒大地产董事长,同时柯鹏也不再担任恒大地产总经理。

从负债千亿,到数次登上中国首富宝座的许家印卸任,大众对恒大未来发展不免担忧。反应到资本市场,是恒大系股票的全线暴跌。“有趣”的是,在大众对现在的恒大议论纷纷时,那边经济学家也直接开撕了。9月6日,经济学家刘胜军在其自媒体账号发布文章称,恒大的激进不仅是许家印的野心,也受到了任泽平打鸡血式“忽悠”的影响。

将这些纷争先按下不表,实际上,身为世界500强企业集团,除了拿手项目地产外,恒大的业务板块涉及到金融、健康、旅游、体育等多方面。

落脚到保险行业,2015年,恒大集团宣布进军,以39.39亿元竞得50%股权的中新大东方人寿保险更名为恒大人寿;2021年4月,恒大旗下物业公司恒大物业发布公告,拟以3919.83万元的总对价,收购恒大保险经纪有限公司100%的股权,希望借此提供多样化、定制化的高性价比保险产品经纪服务,进一步深挖社区增值业务潜力。

图片来源:恒大物业官网

今天我们就一起来看看,地产大佬做保险,成色几何?

恒大人寿,恒大“保险梦”开始的地方

恒大人寿的前身,中新大东方人寿成立于2006年,由重庆市地产集团和新加坡险企大东方人寿合资成立,是一家全国性寿险公司。2015年,该公司的两大国资股东重庆地产集团和重庆城市建设投资公司以16.03亿元的挂牌价转让50%的股权,最后恒大地产集团(南昌)有限公司以39.39亿元竞得,约是挂牌价的2.5倍。

恒大人寿持股比例变化

在股权转让之前,中新大东方人寿的中外股东各持50%的股权。但同很多合资寿险公司一样,在中外股东的理念不同、寿险业务盈利周期长等问题的磨砺下,中新大东方人寿虽拥有全国性业务牌照,但业务拓展效果并不好,业绩也一直没有迎来明显拐点:2010年来到一个小高峰,保费收入超5亿元,但随后2011年的保费收入仅为2.7亿元。

业绩提不上去的同时,中新大东方人寿也屡屡碰到监管的铁壁。2013年初,因存在夸大保险责任和保险收益行为,中新大东方人寿重庆分公司一次性收到了7张罚单。在业绩不佳和监管趋严的双重压力下,同年,大东方人寿转让了其持有的中新大东方人寿25%的股权。

而到了恒大接盘中新大东方人寿50%股权之时,据其披露的2014年财报数据,中新大东方人寿总资产为32.4亿元,负债26.55亿元,同时由于退保率和赔付费用较高,2014年净亏损4821万元。据华夏时报的报道,2014年,中新大东方人寿录得保费收入8.34亿元,在65家寿险公司中排名第44位,在115家保险公司中排名75。

可见,无论是业务规模还是业绩表现,中新大东方人寿都不能算是一个优质的选择。而值得一提的是,彼时与恒大同时竞争的,还有一家地产公司——龙光集团。但最后,恒大花了近40亿才得以成交的这笔买卖,属实让外界吃惊。

图片来源于网络

约2.5倍的溢价拿下50%的股权之后,恒大人寿在亚洲足球冠军联赛决赛上完成了首次亮相,足以可见彼时恒大对这一保险业务寄予的期望。而在外界眼中,恒大人寿也成为恒大进军金融业的一个标志性动作。

万能险,并不是维持增长的“良方”

而对于恒大来说,挑战自拿下股权之时才刚刚开始。根据股权挂牌转让条件,2018年12月31日前,中新大东方人寿的资产规模应达到1000亿元以上。为了实现这一目标,同时能够让恒大人寿实现“弯道超车”,在迅速扩大万能险业务规模的同时,恒大人寿的保险业务收入、资产规模都迎来了飞速的增长。

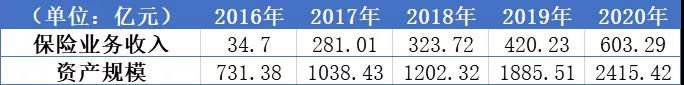

2016年到2020年,恒大人寿分别实现保险业务收入34.7亿元、281.01亿元、323.72亿元,420.23亿元、603.29亿元,资产规模从2015年的201亿元,飞速上升至2016年的731.38亿元,2017年到2020年,恒大人寿的资产规模分别为1038.43亿元、1202.32亿元,1885.51亿元、2415.42亿元。可以说,早于约定时间,恒大人寿在2017年就实现了资产规模破一千亿的承诺。

恒大人寿运营情况

与扩大万能险业务规模相对应的,恒大人寿的投资收益也实现了高增长。2015年,恒大人寿的投资收益仅为2.02亿元,而自2016年到2020年,恒大人寿的投资收益激增至53.38亿元、72.08亿元、83.69亿元、84.87亿元、103.64亿元。

虽然业绩、资产规模都上去了,但恒大人寿实际上并不能算是“纯粹”的寿险公司。一方面,依靠万能险做大保费规模的路子虽然常见,但多少偏离了保险为消费者提供保障更加全面、服务更加完善的这一本质。

另一方面,恒大人寿在二级市场的多次举牌,也不免被外界指责扰乱市场。2017年2月,保监会对恒大人寿出具处罚书,给予恒大人寿限制股票投资一年、两名责任人分别行业禁入五年和三年的行政处罚决定。同时还对恒大人寿采取下调权益类资产投资比例上限至20%等监管措施。

而实际上,万能险给恒大人寿带来飞速增长的同时,也带来了不少压力:投资收益的下降势必会引发客户退保,但恒大人寿并没有另外的业务能够“雪中送炭”。据其披露的2021年2季度偿付能力报告,恒大人寿2季度保险业务收入77.90亿元,较上季度的219.27亿元同比下降64.5%,净亏损为11.37亿元。

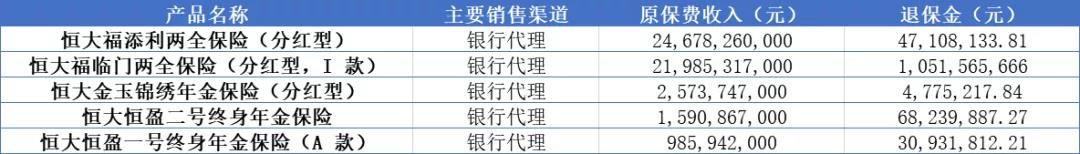

另外,对银保渠道的过分依赖,也是恒大人寿亟需解决的难题。据其2020年年报披露的数据,这一年度,恒大人寿原保险保费收入居前5位的保险产品主要销售渠道均为银行代理。由此,转型成了近两年恒大人寿的关键词。7月,恒大人寿针对个险渠道推出恒大星域联盟计划,打造线上线下自主经营的保险企业家孵化平台。

数据来源:恒大人寿2020年财报

可以说,在恒大入主之后,恒大人寿实现了弯道超车,发展前期阶段也算无愧外界给予其的“黑马”标签。但在监管趋严、保险回归姓“保”的市场大环境下,业务的转型是恒大人寿不得不跨过的一道坎。而相比起其他寿险公司,恒大人寿在个险渠道、产品设计、理赔服务等方面目前都没有体现出明显的优势,前路任重而道远。

恒大与保险“不得不”产生的联系

但即便如此,我们认为,恒大对于进军保险行业的这一决定,并不会后悔。

一方面,彼时保险行业进入快发展时期,保险牌照价值水涨船高。许多行业巨头跨界布局保险。除了占据流量优势的百度、阿里、腾讯等互联网巨头接连入局之外,与保险资金在久期等方面匹配度较高的房地产行业,对保险也表现出了极大的热情。

另一方面,在恒大的商业版图中,保险业务确实是不可缺少的一环。

首先,恒大在地产领域的多年布局促使其积累了大量的客户资源,保险是一个深层挖掘用户价值的切入口。

其次,与目前险企寻求地产公司更加紧密合作的逻辑一样,保险与地产能在养老产业上达成产业协同,对于双方的破圈发展都具有重要意义。更何况,恒大在产业链上的另一重要一环——医疗也早有布局。

2015年,恒大集团旗下以健康养生谷项目开发建设为载体、以会员制为服务模式、提供多层次分级医疗、高精准健康管理、多元化养老等服务的恒大健康在港交所上市。据其官网介绍,在发展过程中,恒大健康整合国内外优质医院、养老院等资源,打造了国内规模最大的健康养老养生社区——恒大养生谷。据悉,目前恒大养生谷已在全国布局29个。

围绕这一最重要的业务板块,恒大健康借鉴了美国太阳城等国外成熟大型养老社区的经验,为老人提供医养融合、专业护理、居家养老等服务体系。另外,恒大健康整合了国内外保险资源,意图建立全年龄段高额保障体系,定制百岁以下老人专属保险。因此,从业务协同这一层面上看,恒大对于进军保险领域的渴望显然要更强烈。

值得一提的是,说起产业协同,除了整个养老体系的深耕,健康管理服务也是恒大健康主营业务板块。在这一板块中,恒大健康将医疗网络延伸至社区,整合各地人才、设备等优质医疗资源,为用户提供基础诊疗、健康体检、慢病管理等在内的社区医疗健康服务。“社区”二字,又将恒大健康与恒大地产紧密联系在了一起。

据其2019年财报披露的信息,恒大健康2019年营收为56. 36 亿元,同比增长79.88%。其中健康管理分部营业额大幅增长的原因是“恒大养生谷”收入为49.4847亿元,增幅高达58.38%。

可以说,无论是市场竞争还是自身业务发展需要,恒大进军保险都是箭在弦上。从上文的介绍中我们也不难感受到,恒大对于保险、健康管理等业务的设想构成了一整个大的框架体系。但目前,这一理想仍走在实现的路上。