关于保险行业的2021,我们聊点更积极的东西

岁至年关,各行各业的盘点也逐渐开始进行。对于保险行业,如果说2020年是由于新冠疫情的外部环境导致了行业所遇到各式各样的压力,那么2021年则是由于内生环境的变化使得行业面临了更大的困境。

在外部因素的持续影响以及内生环境的不断变化下,保险行业遭遇了近十年来最难熬的两年。

至于有多困难,具体表现在什么地方,有哪些数据,我们在之前的文章中其实已经聊了很多了,这里不做重复了。

今天我们想聊一些不一样的东西,或者说一些更积极的东西,那就是行业在2021年做了哪些改变。每当到了行业的困难期或者混沌期,其实都是埋头苦干的好时候,因为大背景不景气,抬头发力往往收不到好的回报,选择低下头看看下一步的方向在哪里,可能是更好的选择。

所以在盘点2021年的保险行业的时候,我们最关注的就是行业在2021年发生的变化和转型,它代表了行业未来3到5年的新方向,今天我们就带大家盘点一下2021年保险行业的三大转型。

产品端转型:供给驱动转为需求驱动,提升保险支付效率

首先我们要提出一个贯穿保险行业近两年的大逻辑,那就是我们认为目前的保险行业的供需是错配的。

为什么这么说?首先我们认为在经过了疫情之后,消费者对于保险的认知是快速上升的。而在过去两年里面,保险行业发生了两件现象级的事件,一是惠民保开始在全国各大城市推出,根据数据统计,2021年惠民保参保人数已超8000万人,而惠民保的不断落地直接将商业保险的那套缴费、理赔模式走近了消费者身边,商业保险对于消费者来说不再陌生和高深。

其次是互联网保教平台的兴起通过风险教育和知识科普进一步推升了消费者对保险的认知,特别是抖音、快手等短视频平台。

而我们知道,过去几十年国内的保险销售模式是以熟人模式、人情模式展开的,招一个业务员就相当于招到了他背后的关系链条。

但是在过去两年中,消费者对于保险产品的认知急速上升,这就导致了人情保单数量不断减少,保险公司增员即获客的销售逻辑效用明显减弱。

而这背后事实上就是保险公司提供的服务和消费者所需要的服务之间出现了不匹配。所以保险行业在2021年迎来了一个非常重要的转变:即从供给驱动转为需求驱动。

而“保险+医疗”、“保险+养老”以及财富管理成为这两年保险公司最重要的产品策略。以太保为例,他们就提出了基于客户需求的产品“金三角”体系,主要内容包括财富管理、健康保障以及养老传承。

在财富管理的大时代,其实金融行业之间的壁垒变得越来越小,类似平安这种拥有全牌照的大的金融公司早早的就提出了为用户提供一站式金融服务的概念,而在近两年,这样的概念也逐步迎来了落地。这背后实质上就是保险公司自身角色的转变,市场也从供给驱动转变为需求驱动。

具体到产品侧,同样出现了非常重要的一个改变,主要表现在提升保险支付效率,满足带病体诊疗、药品服务需求。

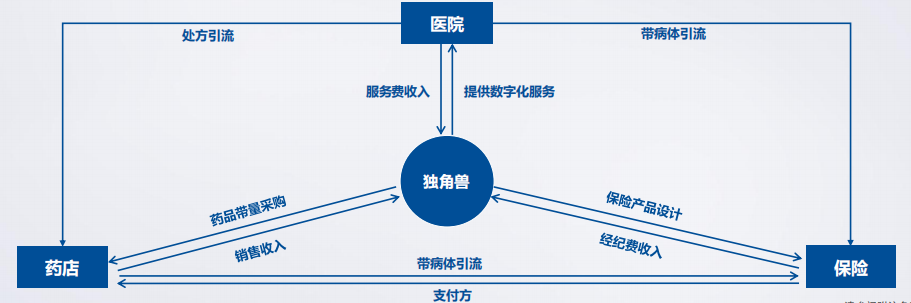

业内出现了不少的独角兽公司开始聚焦带病体客群,核心满足其诊疗、药品服务需求,通过打通医药险产业链实现保险支付效率提升。

从模式上来看,这批独角兽公司主要是通过打通医药险产业链,一方面通过医院和药店向保险引流带病体客户,基于健康管理服务能力控制客户疾病进展,降低保险赔付;另一方面通过药品带量采购提升保险支付效率,获取持续药品收入。

实质上,不论是保险公司的服务供应商还是保险公司自身,都已经深刻的意识到想要在接下来的市场中获取更大的份额,做到服务与用户需求精准匹配已经成为了必然的要求。接下来,就看各大保险行业参与者如何各显神通了。

渠道端转型:

代理人画像越来越清晰,服务属性越来越强

最近两年保险公司的保险公司改革中最重要的一部分就是对代理人队伍的改革,事实上,我们在第一部分谈产品端转型与代理人改革是密不可分的。

根据我国保险行业的现状来看,如重疾年金这些高客单价的保险,本质上依旧还是“人”卖出去的,代理人队伍固然要注重“质”,但是“量”如果超过超预期的萎缩,依旧不利于保险行业的整体发展。

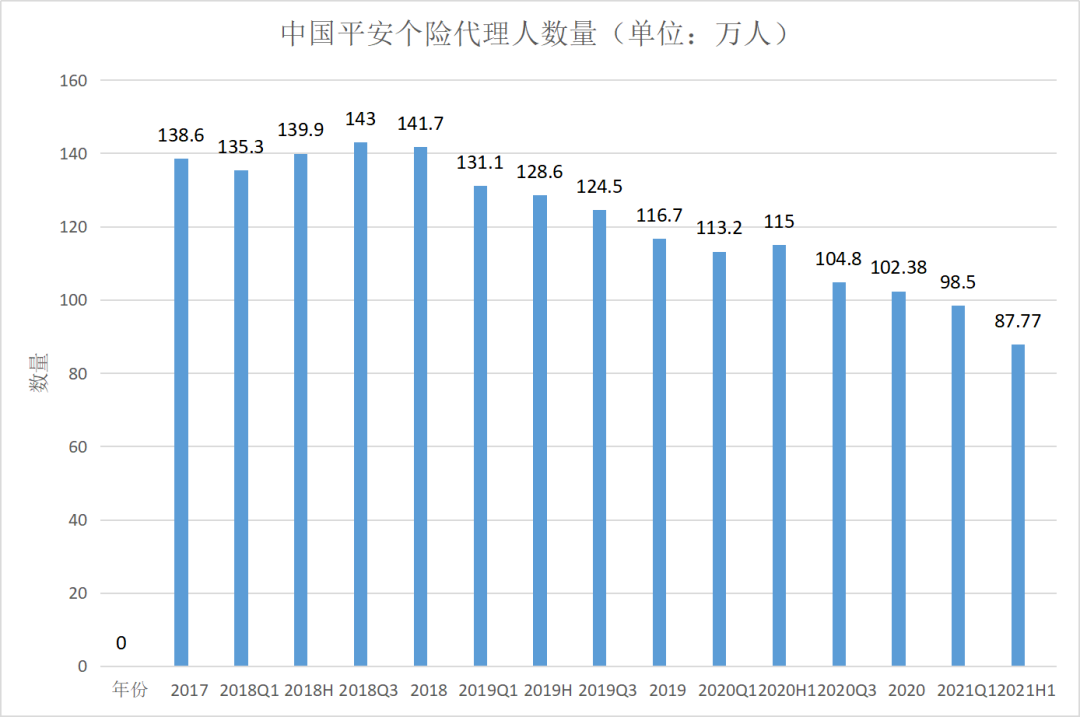

平安近四年代理人数量图

而过去两年很显然保险代理人数量下滑的速度超出的行业的预期,才发生了后来保险公司新单保费也随着下滑的现象。

但是我们说,即便要忍受阵痛,代理人改革也不得不进行。因为从现在来看驱动整个市场的逻辑已经发生了改变,用户的需求被提到了更加重要的位置,那就意味着代理人的能力也需要随之提高,而这就是代理人队伍改革的根本逻辑。

当前部分险企已逐渐探索出优增的方向,未来的保险代理人应当是能够满足客户需求的人,基于客户的个人情况匹配合适的产品和服务,而并非通过掌握销售话术和技巧以信息不对称为优势进行强制销售。以太保目标代理人画像为例,需要具备五大特征:相信保险、有企图心、自律、利他、有韧性。

而平安的代理人招募计划则更有意思,平安集团的子公司平安银行在今年发布了“平安银行家”的计划。这支团队并不是简单的银行销售团队或者保险销售团队,它的目标是成为懂保险的财富管理团队:一方面,保险是资产配置的基础、不可或缺的部分;另一方面,从银行资产配置的视角出发,打破单一类型产品边界,采用“产品+生态”模式。

而这与我们在第一部分提到的财富管理赛道逐渐成为业内新增量的改革是保持一致的,险企还是要积极寻找增量,而这一切,不仅是产品端的改革,更是业务员渠道的改革。

随着保险公司对于代理人队伍改革的进度逐渐深入,明年是观察成效非常重要的窗口期,其中重要的两个观察指标为代理人数量能否企稳,单个代理人新单销售情况。

业务端改革:

养老市场竞争愈演愈烈,断层问题待解决

不论大家是否承认,“保险+养老”已经成为了未来保险公司很多年都会坚持的重要产品策略,因为这个市场实在是太大了。

特别是在保险行业整体不景气的这两年,养老产业的横空出世让保险公司看到了新的增长点。事实上,按照现在消费者买年金锁定入住资格的模式来看,对于保险公司来说确实是一笔好生意,可以长时间低成本的锁定一笔资金,同时养老产业也能够符合保险公司对于投资的要求,即生意要做的长久。

以平安为例,今年5月,平安发布“平安臻颐年”康养品牌及首个高端产品线“颐年城”,主要通过“金融+医疗+康养”结合的发展模式,整合平安在金融、医疗与科技领域的优势资源,布局康养产业,打造有品质的康养服务。

根据市场人员透露,平安这一次发布的高端养老计划的价格在1000万元,大概率跟泰康的幸福有约、太平的梧桐人家类似,购买1000万(年交100万,10年交)的年金/寿险,获得养老社区的入住资格。从价格来看,平安这次的养老产品远高于泰康和太平,但据悉首期放出的百余个名额几乎在第一时间就被抢购一空,市场的旺盛需求不禁让人吃惊。

而平安也将“保险+康养”定位于自己的两大产品支柱之一,重视程度可见一斑。

此外,大家保险作为养老领域的积极探索者,也在努力锁定正在崛起的新中产群体,提供品质化、专业化的养老需求。目前,大家保险养老服务布局雏形显现:城心产品线已在北京市中心布局3个高品质养老社区,可提供床位超过1500个;旅居产品线已全面启动三亚、杭州、黄山、北戴河等地的项目规划;居家产品线已在北京外交部街33号院设立1个嵌入式护理站,海外产品线已提供高品质养老社区23个,养老床位近4000张。

但是养老产业依旧有需要解答我们的地方,即目前的养老产业是断层的,大多数保司做的都是中高端的养老产业,普通消费者对于这样的价格往往都是望而生畏,而具备高消费能力的老人毕竟还是少数,如何将市场渗透进三四线城市,这是保险公司需要思考的。

同时,老年人健康保障的缺口未来很有可能会成为行业新蓝海。过去很长时间,由于数据和风控能力的缺失,险企即便是想要主动参与这块市场,但依旧显得心有余而力不足。但随着保险科技的不断进步,险企对于用户画像有了更清晰的把握,基于大数据能力,险企已经可以开始尝试在老年人健康保障市场发力,而渠道侧则可以在30-40岁的中年群体中进行用户教育,鼓励他们给家中老人进行投保,隔离未来有可能发生的风险。

所以不论是在养老产业还是在给老年人的健康产品设计上,保险公司都有很大的市场空间。且在现在内卷严重的行业,新的增量显得尤为可贵。

最后,我们想给出我们自己的一个判断,即行业目前正处于最艰难的时候,但在明后年我们一定能看到行业转型、改革的效果,一些关键的数据如代理人数量、新业务价值也大概率能够看到拐点,所以朋友们,再熬一熬,曙光终究会到来。