“三无公司”!“赌性更坚强”的姚振华跟他的前海人寿,还能再赢一次吗?

近日,宝能集团发布公告称,深圳钜盛华股份有限公司旗下前海人寿召开董事会临时会议,董事会决议免去沈成方公司董事、公司总经理职务,免去陈琳公司监事职务。

据了解,被免去职务的沈成方和陈琳均为前海人寿“元老”。

公开资料显示,沈成方1966年出生,硕士研究生学历,曾于2008年至2011年担任平安人寿总精算师;2012年沈成方加入前海人寿,历任公司总精算师、副总经理;2018年8月,沈成方获批出任前海人寿总经理。同日被免职的陈琳1972年出生,自2012任前海人寿监事会主席,至今已有十年。

此外,去年3月12日,前海人寿董事长张金顺以个人原因为由辞职。前海人寿董事长一职已经空缺1年多时间。前海人寿总经理助理王凤杰亦在1月18日离职。高层变故同时还导致了前海人寿董事会的结构发生巨大变化:目前除了五名独立董事之外,董事仅余一人。

成立十年的前海人寿突然变成了一家“三无”公司:无董事长、无总经理、无监事长。

但仅仅用“三无公司”似乎还不足以来形容前海人寿目前面临的困境,这家曾在资本市场上掀起过大风大浪的公司,正在一步步的走向深渊。

飞奔的前海人寿

成立四年总资产破2000亿,跻身人身险前十

成立于2012年2月,前海人寿是首家总部位于前海蛇口自贸片区的全国性金融保险机构,公司注册资本金85亿元,总资产超3000亿元。

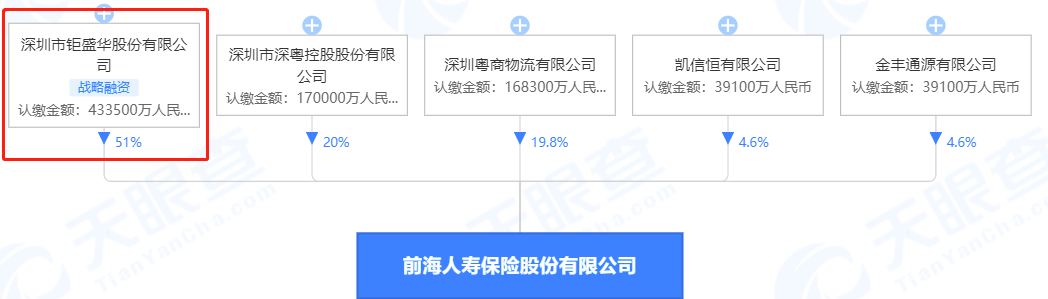

前海人寿共有5家股东,其中钜盛华持股51%,深粤控股持股20%,深圳粤商物流持股19.8%,凯信恒有限公司和金丰通源有限公司分别持股4.6%,其中钜盛华是宝能的子公司,故宝能系对前海人寿拥有绝对控制权。

图片来源:天眼查

根据2022年一季度偿付能力报告,前海人寿大股东钜盛华已将约30%股权质押,同时,另外3家股东所持股权也已经遭遇质押,整体来看,前海人寿约70%股权均处于质押状态。

此外,前海人寿的偿付能力和利润均告急:核心偿付能力充足率为66.39%,综合偿付能力充足率为110.17%,均接近监管50%和100%的红线,并且该公司已连续7个季度风险综合评级为C级。

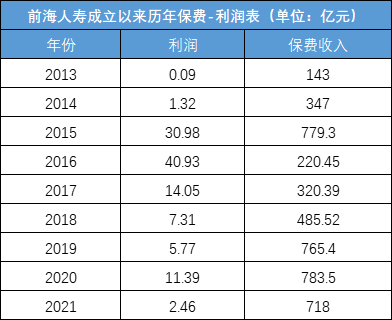

如今经营情况快速恶化的前海人寿,其实在成立之初经历了一段迅速发展的美好时光。2015年,成立仅仅三年的前海人寿净利润就已经高达30.98亿元,2016年则进一步增至40.99亿元,总资产则高达2441.06亿元,跻身人身险前十,投资收益则在100亿元以上。

但真正让大众熟知前海人寿的并不是它飞快的发展速度,而是前海人寿实控人姚振华在2015年发起的宝能-万科收购案,只是让当时的姚振华没有想到的是,这场收购和反收购案,未来将会载入中国资本市场历史。

同时它也成为了前海人寿盛极而衰的标志,由此,前海人寿保费、利润双双陷入大幅度下滑。

收购失败却获利超百亿,

但前海人寿的噩梦才刚刚开始

2015年7月万科公告显示,截至7月10日,前海人寿通过二级市场耗资80亿元买入万科A约5.52亿股,占万科A总股本的约5%。

半个月不到的时间,7月24日,前海人寿及其一致行动人钜盛华对万科二度举牌,持有万科股份11.05亿股,占万科总股本的10%。而前海人寿与钜盛华的实际控制人均为姚振华。

值得注意的是,在完成本次增持后,姚振华方面持有的万科股票数量距离万科单一大股东华润已经非常接近。

姚振华的目的也只有一个,完成对这家中国最大民营房企的控制。截至12月24日,宝能系对万科的持股比例增至24.26%。

但姚振华的收购遭到了当时以王石为代表的万科管理层的反对,万科通过牵线恒大其持有15.53亿股万科股份,以292亿悉数转让予深圳地铁,同时华润持有的万科股票也同时转让给深地铁,由此深地铁对万科持股总计29.38%,超过宝能25.4%持股成万科第一大股东,至此宝万之争落下帷幕。

尽管没能成功收购万科,姚振华也并非没有收获,据不完全统计,在这场收购案中,宝能预计获得了超过百亿的投资收益。

但宝能在资本市场上“任性”的买买买也引起了监管的注意。

保监会开始对前海人寿进行调查,并公告其六项违规行为,其中有关于违规运用保险资金的内容最受市场关注,监管表示2015年和2016年,前海人寿在权益类资产投资比例超过总资产30%后,投资了多支非蓝筹股,而在当时是不被允许的。时任前海人寿董事长姚振华也受到了撤销任职资格并禁入保险业10年的处罚。

更让我们吃惊的其实是当时前海人寿的吸金能力,在成立之初,前海人寿每年的经营净现金流都能实现超高增长。2013年前海人寿的经营活动净现金流为109.3亿元,2014年增至291.25亿元,而到了2015年,其经营活动净现金流飙涨至652.59亿元。

前海人寿经营现金流超高增长的背后则是万能险在发挥作用,由于万能险种刚好契合了当时宏观经济下的投资需求,中国的险资市场异化为理财市场,纯消费型的保险不如返本还息的保险有吸引力,因而分红险、万能险大行其道。

数据显示2014年中国保险业的险种结构上,分红险、万能险合计占比近70%。万能险为前海人寿贡献的源源不断的现金流。

但在2016年12月,由于整改不到位,前海人寿万能险业务被监管叫停,至此,前海人寿开始走向衰落,到2021年其净利润已缩水至2.46亿元。

养老产业不及预期,渠道深陷退保风波,

“赌性更坚强”的前海人寿还能再赢一次吗?

从利润趋势来看,2016年前海人寿实现净利润40.99亿元,达到峰值,次年下滑至14.05亿元,2018年、2019、2020年净利润分别为9.45亿元、6.04亿元、11.39亿元,相对平稳。但细分来看,不难发现,前海人寿利润来源的重要支柱,是其投资收益而非承保利润。数据显示,2016年至2018年,该公司投资收益都在100亿元之上,2019年投资收益也高达78.39亿元。

不难发现,前海人寿保险业务盈利水平不是很高,投资收益是主要利润来源,保险业务质量有提升空间,有关人士认为,“前海人寿作为保险企业,却更长于投资而非人寿保险业务,需要加强承保端能力,目前监管环境下,保险公司的首要任务还是保险业务而非投资,投资只是附属于保险业务的业务”。

如果说“赌性更坚强”是宁德时代创始人曾毓群的座右铭,那么在资本市场行走多年的姚振华一定程度上也非常贴合这句话。

而今年一季度前海人寿的爆亏想必与资本市场的动荡也密不可分,2022年第一季度,前海人寿保险业务收入109.55亿元,较去年同期的510.14亿元大减78.53%,净亏损高达23.23亿元,投资收益率仅为0.17%,综合投资收益率则为-0.83%。

也许是知道不能总靠投资“补贴”主营业务,前海人寿也开始主动推进转型,进行健康产业布局,持续打造“保险+医疗+养老”的保障服务体系闭环。

2018年,深圳前海人寿幸福之家养老院开业,这是前海人寿投资建设的首家医养结合型养老机构,提供超过500张养老床位;2019年10月,前海人寿广州总医院进入试运营阶段,并在11月开始正式接诊。经过6年耕耘,前海人寿现已形成2家在营、8家在建、5家定位规划设计中的养老院、三级综合医院、专科医院产业格局,覆盖深圳、广州、南宁等多个区域中心城市。

但客观来说,保险公司自营医院和养老院属于重资产投资,资金投入大,回笼资金速度较慢,业内人士介绍,“约8-10年才能实现收支平衡,要想彻底收回成本乃至盈利,需要更长周期”。按照前海人寿的规划,30余家医养结合项目,显然需要一大笔资金。

而前海人寿为了顺利推进养老机构的建设,也开始了卖卖卖的行动。2020年3月,前海人寿公告称,与钜盛华全资子公司华利通签署《股权转让协议》,将所持有的韶能股份19.95%股权进行转让,交易金额约26.43亿元,考虑到买入成本、溢价等因素,股权转让价格超过市价;4月,前海人寿与钜盛华子公司中山思运签订协议,将杭州新天地集团82%股权全部转让,交易金额108.01亿元,据悉,前海人寿对杭州新天地集团的投入在14亿左右,持有不足5年,回报可观。

但是即便是在这样的瘦身下,前海人寿的核心偿付能力依旧接近监管50%的红线,连续7个季度风险综合评级为C级,说明现在的前海人寿,依旧是“差钱”。

此外,前海人寿还深陷退保风波中。从保费结构来看,2021年前海人寿的个人营销保费收入为10.9亿元,占比仅为1.5%,而银行代理保费则达到701.6亿元,占比为97.7%。前海人寿2021年年报表示,公司当前保险风险主要集中在退保风险。而退保风险正集中于银行代理这一渠道。

以今年二季度为例,前海人寿当期退保金额居于前三位的产品均为银保渠道,合计退保规模为89.75亿元,而当期末的保险业务收入为109.6亿元,占比非常高。

一边是养老产业布局迟迟不见效果,一边是渠道深陷退保风波,前海人寿的未来显得扑朔迷离。

作为一家人身险公司,前海人寿经营相对大胆,在过去一段时间也获得了非常快的增长,但随着监管口径和市场情况的不断变化,前海人寿也因此陷入衰退。总体来看,前海人寿需要更稳健的经营,不发生系统性的金融风险是底线,所以适当的“慢下来”,想想未来的路究竟怎么走,或许不是坏事。