一文读懂BATJ互联网保险

如今,消费互联网化成为一种常态,人们习惯于选择在网上购买商品和服务。随着互联网的普及,保险公司或者拥有保险业务的机构借助官方APP或第三方平台在线营销的方式越发常见。根据wind数据,2018年上半年互联网保险实现收入1179.1亿元。

线上化是保险未来发展的必然趋势,而线上的销售渠道排位前三的分别为支付工具(微信钱包、支付宝)、保险公司官网以及第三方平台(来源:2018年互联网保险年度报告)。腾讯和支付宝借助支付规模及流量优势在互联网保险销售方面名列首位。BATJ对于保险业务的重视程度不言而喻。近几年,BATJ对保险牌照频频出手。笔者将对大公司们的保险业务略作分析,本文围绕“互联网保险的现状如何?BATJ的保险业务是如何进展的?其未来发展如何?”三个问题展开。

一、互联网保险的现状如何?

由于购买、理赔的便捷性、传统销售渠道增长发力,互联网保险保持较快的增长,传统的保险公司和一些互联网公司纷纷设立互联网保险公司。

(一)2015-2018H互联网保险收入占比下滑

1997年11月28日,中国信息保险网的出现标志着互联网保险的诞生。互联网保险在过去的20年里,分为了1997-2007年的萌芽期、2008-2011年的探索期、2012-2013年的发展期,2013年以后的爆发期四个发展阶段。

但2017年,互联网保险收入首次出现了下滑,主要是因为保监会对互联网保险的监管趋严,相继出台了《互联网保险业务监管暂行办法》(下文简称“69号文”)、(下文简称“134号文”)及《中国银行保险监督管理委员会办公厅关于组织开展人身保险产品专项核查清理工作的通知》(下文简称“19号文”),2016年年底保监会暂停了多家缺乏资质的保险公司的互联网保险业务。而今年3月15日,网易保险由于未持牌经营也停止了互联网保险服务。

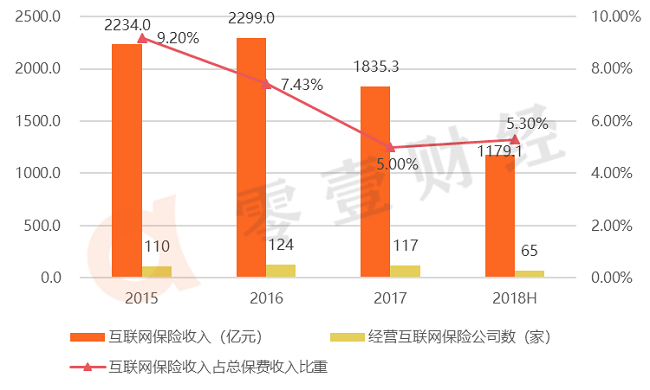

图1显示,互联网保险2015-2017年、2018上半年的收入分别为2234.0亿元、2299.0亿元、1835.3亿元及1179.1亿元;经营公司数分别为110家、124家、117家及65家;互联网保险收入占总保费收入比重分别为9.20%、7.43%、5.00%及5.30%。

图1:2015-2018H互联网保险

数据来源:wind

注:2018H为2018年上半年,下同

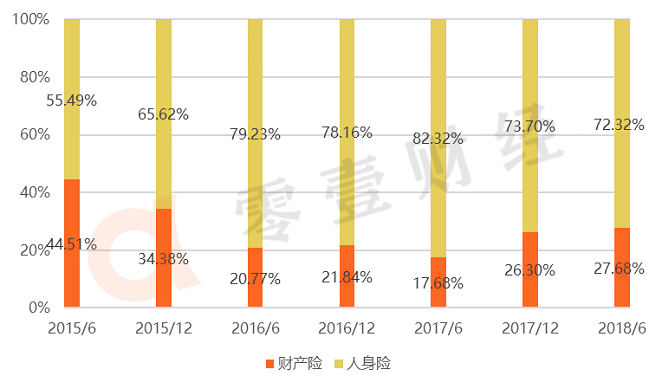

2015H-2018H,互联网保险业务中,人身险为互联网保险收入的主要构成一般在七成左右(见图2)。

图2:2015H-2018H互联网保险业务占比

数据来源:wind

在内地,保险公司开展互联网业务并不一定需要获得互联网保险牌照。该牌照自2016年之后再也没有增加。

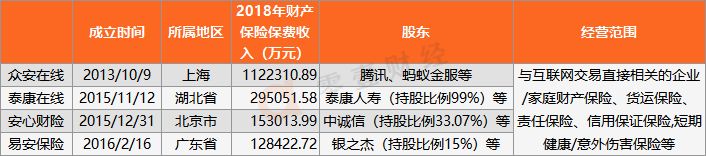

(二)内地获批四家互联网保险,仅一家为传统保险机构发起

在中国内地,截至2018年上半年,经营互联网保险公司共计65家(数据来源:wind);持有互联网保险牌照的公司一共有四家,包括众安在线财产保险股份有限公司(下文简称“众安在线”,6060.HK)、泰康在线财产保险股份有限公司(下文简称“泰康在线”)、安心财产保险有限责任公司(下文简称“安心财险”)、易安财产保险股份有限公司(下文简称“易安财险”)(见表1)。四家公司皆为财险公司,根据银保监会的财险公司数据,众安在线、泰康在线、安心财险及易安保险2018年全年保费收入112.23亿元、29.51亿元、15.30亿元及12.84亿元。其中,仅泰康在线是传统保险公司设立的。

表1:四家持牌互联网公司基本情况

资料来源:企查查、银保监会

(三)中国香港设立虚拟保险牌照,腾讯布局互联网寿险公司

在中国香港,拥有虚拟保险牌照(即:互联网保险牌照)的有保泰人寿(BowtieLifeInsurance)和纯互联网寿险公司——Blue(香港英杰华)。据香港明报2019年3月6日报道,众安在线已向香港保监会提交申请虚拟保险牌照并处于材料审查状态。

在BATJ中,腾讯是目前唯一一家持有香港互联网牌照的公司。腾讯持有众安和Blue的股权,参股了中国内地和中国香港的互联网保险持牌机构。

二、BATJ保险业务是如何进展的?

根据69号文对互联网保险业务的定义,“保险机构依托互联网和移动通信等技术,通过自营网络平台、第三方网络平台等订立保险合同、提供保险服务的业务。”保险机构可以直接进行互联网保险业务。互联网保险牌照则解决了不属于保险机构范畴内的互联网保险机构入场资格。

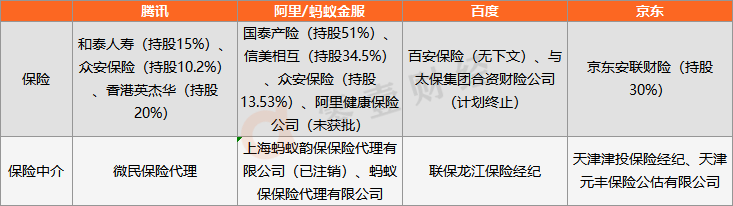

对于互联网保险产品的生产和销售,保险公司和互联网公司存有差异。以BATJ为例,互联网公司一般不参与保险产品的设计,只是提供销售的平台。在BATJ四家公司中,除了百度暂未获得保险牌照而只有中介牌照之外,腾讯、阿里和京东都拥有保险和保险中介牌照。对于两块牌照,BATJ获取方式不同。由于保险市场专业性强、有很高的进入壁垒,BATJ往往通过收购业务成熟的保险公司股权谋求保险牌照,同时,其一般不参与或者以合作的方式参与产品设计。BATJ旗下的保险中介一般为100%控股子公司,这些公司为保险产品提供在线销售平台。

表2:BATJ互联网保险牌照

数据来源:根据公开资料整理

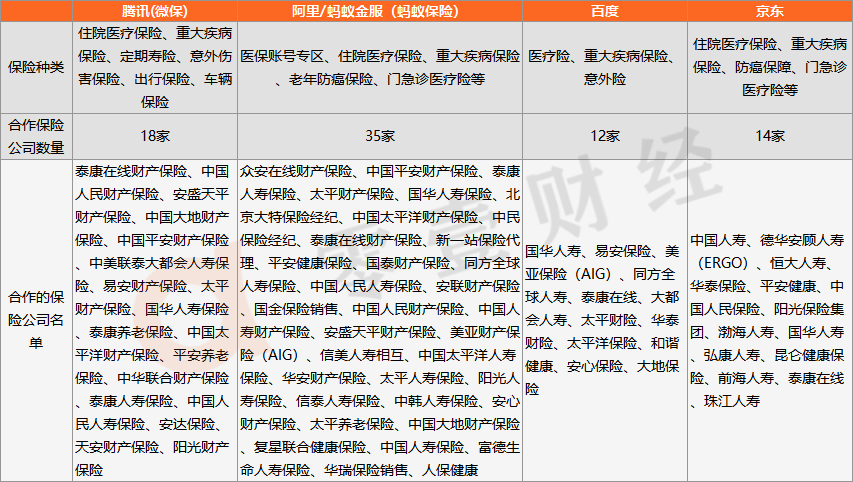

(一)BATJ中,蚂蚁保险的合作保险公司最多

根据笔者不完全统计,BATJ产品大类别中最多是医疗险、重疾险。蚂蚁合作的保险公司最多,有35家,合作的保险公司以财险公司居多。与腾讯、京东和百度合作的保险公司数量分别为18家、14家和12家,京东的合作保险机构以寿险机构为主,腾讯和百度的合作公司类别比较平均。

表3:BATJ保险产品、合作伙伴不完全统计(截至2019年3月26日)

数据来源:BATJ官网、APP

(二)蚂蚁保险推广力度较大,腾讯九宫格保险差异化展示

微信和支付宝支付业务庞大,支付宝用户在每次完成支付后,就会收到蚂蚁保险的免费医疗金、蚂蚁会员的刮刮卡以及花呗红包3个权益。用户每次领免费医疗金时,会被导流到蚂蚁保险的界面。

对于京东,笔者曾收到来自京东保险经纪的推广短信。

腾讯没有在微信支付中过多的推广保险业务,甚至并不是每个用户的九宫格里都有“保险”这一项(见图3)。没有保险选项的用户需要通过小程序或者公众号才能购买微信的保险产品。微信差异化推送的筛选标准难测,或许腾讯考虑为用户推送更为匹配的业务。

图3:微信九宫格保险选项对比

来源:微信APP

尽管百度的保险业务产品种类有限,但仍然出现在度小满理财首页的显要位置,可能一来百度对保险业务仍有较大期待,二来也可能考虑度小满金融的其他业务资源也不够充分。

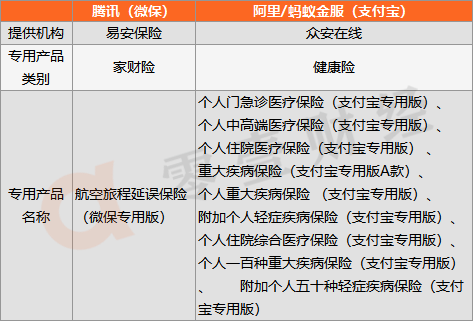

(三)互联网保险公司为支付宝、腾讯微保定制保险产品

一款人身保险产品的诞生背后需要大量的健康数据的支持。大公司会通过自身生态环境的需要,结合自身数据,和保险公司共同设计保险产品,但参与程度有限。保险公司专门为互联网公司打造产品比较少见,需要两者数据、技术的联通。根据持牌的互联网保险公司产品信息披露,易安保险设计了航空旅程延误保险微保专用版,众安在线为支付宝设计了9款不同的医疗险、轻重疾保险(见表4)。相对而言,蚂蚁保险专用版保险期限较长,而微保产品则期限较短。

表4:互联网保险公司BATJ专用版产品不完全统计

数据来源:众安在线、泰康在线、安心财险、易安财险官网

三、BATJ保险业务未来发展方向?

在保险市场,BATJ主要以经纪、代销业务为主。BATJ等互联网公司借助自生的流量何场景,对于保险行业的渗透日渐加深。随着时间的推移,未来模式将会发生怎样的转变呢?

(1)保险教育产生溢出效应。BATJ等大型互联网公司通过免费、低价的保险吸引用户,直至用户习惯养成,互联网公司再调整价格,用户也会接受。互联网保险免费、低价策略一般不会亏损,因为平台以提供渠道而收取佣金。在BATJ等流量大的平台上销售保险,保险公司需要通过竞标方面给予平台一定的佣金。而且,现在在互联网平台购买保险的用户年纪偏低,赔付率较低,保险公司盈利的可能性较高。

(2)定制化互联网保险产品出现。支付宝和微保已拥有专用版保险,BATJ和保险公司的合作显定制化趋势。由于每个平台用户具有差异化,需要的保险产品不尽相同。由于BATJ能够提供的客户数据样本大,保险公司依照数据可以不断设计优化产品。最终两者可以实现“onetoone”营销。

(3)保险科技为发展趋势。随着技术的发展,人工智能、区块链等被BATJ越来越频繁的引用。目前,互联网保险已步入利用区块链技术存储保险个体数据,如蚂蚁相互宝和蚂蚁区块链。

四、结论

近几年,由于69号文、134号文和19号文的连续出台,互联网保险监管变严,行业准入门槛抬升,截至目前,中国内地和中国香港一共产生了不到10张牌照。

互联网保险行业的参与者除了传统的保险公司还有互联网公司,BATJ借助自身的流量优势跟保险公司合作,各取得了一定的成绩,其中蚂蚁金服与保险公司合作最多,特别是财险公司偏多。而在推广力度上,相对腾讯的低调,蚂蚁金服更为积极,京东和百度也在仍在监管新规下闪转腾挪积极布局。未来,保险互联网化是必然趋势。