构建新生态,保险中介如何到达“理想国”?

回顾今年的保险中介市场,用整顿与转型来概括似乎十分合适。

伦敦时间2020年3月9日,怡安集团(Aon plc)和韦莱韬悦(Willis Towers Watson)宣布了一项最终协议,将以全股票交易的形式合并。至此,这桩全球保险行业迄今为止最大的并购交易完成,同时怡安也正式成为全球营收第一的经纪商。

而这一年,国内的保险中介市场也处在转型与破旧立新之中。

从市场大环境来看,一方面,友邦人寿与鸿通保险代理签约,在已有的个险渠道基础上进一步加强了与中介的合作。另一方面,中国人保董事长缪建民表示,人保财险将坚定推进“去中介,降成本,优体验,强粘性”。

如此来看,横亘在保险中介转型路上的大山,除了信息技术的急速发展外,还有市场大环境的波云诡谲。

大洗牌,中介市场体现出哪些特点?

一边是险企加强与中介公司的合作,一边是喊出“去中介”,夹在中间的保险中介市场多少显得有些尴尬。在这种气氛中,国内保险中介市场的竞争显得越发激烈,同时行业也进入了大洗牌阶段。

这一阶段有几个明显的特征,一是监管趋严,二是一些奔着牌照、目的不纯的保险中介机构陆续选择退场,三是保险中介市场整体更加强调精细化运营。

在监管层面,5月,银保监会下发《2020年保险中介市场乱象整治工作方案》 ,重点提出了保险公司落实管控责任不到位,利用中介渠道套取费用等问题。11月,银保监会发布《保险代理人监管规定》,该《规定》与《保险经纪人监管规定》、《保险公估人监管规定》共同构建了保险中介制度框架,形成了《保险法》为统领,三部规章为主干,多个规范性文件为支撑的科学监管制度体系。

据蓝鲸财经的统计,截至目前,各地方银保监局累计注销近1200家机构保险兼业代理业务许可证,注销20余家机构保险专业代理业务许可证,撤销 400余家保险中介公司分支机构。

同时,保险中介牌照的稀缺性大大降低,估值缩水,一些奔着牌照而来的保险中介机构开始陆续退场。另外在疫情、车险综改等因素的影响下,保险中介市场两极化发展趋势更加明显,同样加速了一些保险中介机构的衰败。

以同昌保险为例,成立于2016年、作为国内首家登陆资本市场的保险经纪公司,同昌保险最近陷入了疯狂注销子公司、分公司的风暴中。9月,在相隔十几天的时间里,同昌保险先后拟注销22家分公司、12家分公司和1家子公司。11月,同昌保险又将注销17家分公司和营业部。

对此,同昌保险表示这样做是为了优化公司内部管理结构,降低管理成本,提高运营效率。据悉,同昌保险自2017年开启转型之路,意在改变传统车险业务占比七八成左右的情况,将优质的非车险业务作为公司长期稳定的主要业务来源。

根据同昌保险发布的2020年半年报,上半年同昌保险实现营业收入为3280.36万元,同比下降42.49%;实现净利润为268.64万元,同比下降30.28%。营收和净利润双下滑的现状下,注销分公司的做法似乎也在情理之中。更何况在如今车险综改的大背景下,财险公司尚要面临保费收入降低的阵痛,以车险为主要业务的中介机构更加要谨慎思考如何迈过这个“坎”。

但不可否认,抛开拥抱中介、去中介之间的争论,现阶段保险中介依然扮演着关键角色。

数据显示,2019年我国保险业共实现保费收入42963.47亿元,通过中介渠道实现保费37407.54亿元,占总保费的87.07%,同比增长10.91%。其中,财产保险公司通过中介渠道实现保费10162.19亿元,占比76.21%;人身险公司通过中介渠道实现保费27245.35亿元,占比91.96%。

构建新生态,科技与产业链成双轮驱动

不难看出,保险中介仍是保险销售的主要渠道之一。但在日渐趋严的监管环境、以及技术的飞速发展下,构建保险中介新生态成为中介市场需要面对的新课题。

在前不久召开的中国保险创新发展大会上,腾讯微保副总裁王江涛表示:“保险中介新生态的构建,应从解决用户和行业痛点出发。作为消费者和保险公司之间的桥梁,保险中介应打破单纯销售产品的传统思维,转而赋予服务客户新思维,充分发挥自身优势,为客户提供风险管理整体解决方案。”

这段话点出了保险中介的本质,是作为消费者和保险公司的桥梁。那作为一个桥梁,若是想要构建新的生态环境,自然就有两个大的方向,一是针对保险公司,二是针对消费者。

从保险公司的角度来看,实际上他需要中介来做什么呢?最直接的肯定还是保费收入的增长,再往下深挖,还是要回到消费者这一层面。而消费者最关心的又是什么?绕了一圈,还是要回到产品和服务的提供上。

技术成中介机构“硬指标”

实际上我们也能很明显的感觉到,无论是过去依赖于线下渠道的传统专业中介机构,还是新型的数字化中介平台,技术在业务中的融合与应用逐渐成为稳定发展的一个硬指标。

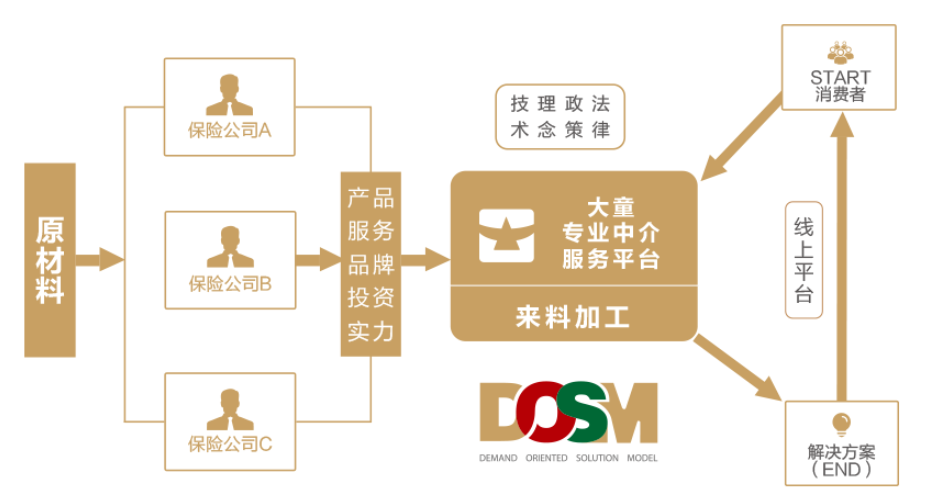

我们以大童为例,2017年,大童提出“买对赔好”战略,首创专业服务模式DOSM,为客户提供个性化定制服务,以需求为导向,家庭为单位,客户为中心,落地“买对”战略。据大童官网给出的数据,该模式服务的终端客户已达数百万人。

图片来源:大童保险服务官网

另外大童旗下原创研发的“快保”以科技创新提升保险服务效率,改善服务体验,为全行业销售人员科技赋能,包括在线交单、团队管理、学习提升、客户管理、理赔代办等功能。数据显示,快保目前认证用户近60万,实现了3000万元的月营业额平台。

借助上述优势,大童能够在与保险公司的合作中提供更多的价值。2019年,大童保险与横琴人寿达成战略合作,并于2019年6月推出专门针对粤港澳大湾区家庭的重大疾病保险—“琴童一号”。

而这些实际上是在传统的保险中介模式下做不到的。因为在传统中介模式的逻辑里,帮助保险公司销售,或是帮助用户获取产品可能是唯一的目的,只是单纯的作为一个渠道,没有建立起自身的优势,甚至有些可有可无。这也是出现“去中介”声音的一个关键因素,当出现经营成本过高、利润压缩的情况,砍掉中介渠道自己干,也就显得顺理成章。

图片来源于网络

拓展产业链,实现业务多元化

所以我们认为,构建中介新生态,要聚焦“2+1”,“2”是服务与产品,“1”则是技术。通过技术将服务与产品串联起来,打造自身优势。

其中,以原有的保障规划为零点,向产业链上下游延伸,寻找自身价值最大化成为了一些中介平台的应对之法。例如,轻松保严选扩展单一的保障方式,转型为提供医疗、疾病、慢病管理等多领域的综合性健康保险产品和服务。9月,轻松集团在六周年庆上宣布重点启动中联朵尔互联网肝病中心、慢病管理联盟2.0等健康保障战略。

其中,中联朵尔互联网肝病中心为轻松集团联合银川朵尔互联网医院、中联肝健康促进中心共同打造,携手全国肝病专家、医生为患者提供在线诊疗、处方开具等服务。慢病管理2.0则是在1.0基础上增加叮当快药,构建慢病管理诊前、诊中、诊后的全场景服务闭环构建。

正如普华永道与水滴保险研究院联合发布的《中国保险中介行业发展趋势白皮书》中所述,传统营销员与传统专业中介机构在互联网的影响下也开始谋求线上化的转型,利用流量和场景来获客,以适应依托互联网流量和场景的新型数字化中介平台的出现而带来的全新的竞争格局。

车险与人身险业务的进阶

围绕上文提到的“2+1”,中介机构在开展车险业务和人身险业务的方向上有了不同的侧重点。

此时转过头再去看同昌保险的“断臂求生”,实际上也是大环境下以车险业务为主的传统中介机构的转型之路。车险业务不足以支撑公司发展,在利用互联网、大数据等技术积极尝试推进车险产品研发的过程中,同昌保险开始加大对非车险业务的拓展。在一连串的注销决议后,12月,同昌保险的高管层也迎来大换血。

在以车险为主业务的转型方向上,除了像同昌保险加大对非车险业务的拓展外,也有一些保险中介选择将业务重心调整至人身险业务。例如怡富保险就表明将加大寿险代理业务,以增加盈利。

无疑,现阶段车险代理业务不好做,根据自身优势及时调整业务重心以及发展模式,是趋势之下的必然。当然,这也并不是说中介机构不能继续主攻车险市场,聚焦构建产品、服务闭环,提升自身价值,也是一个发展的方向。

相比起车险业务,人身险业务的侧重点则是在销售员这一方面,科技能否更好的为经纪人赋能,是中介机构进阶和转型的核心。

因为寿险等产品相对来说保费更高,实际成交过程中需要经纪人付出的沟通等成本也就更多。因此,如何让技术能够更好的在这个过程中为经纪人赋能,就成了中介机构的着重点,这同样也是保险中介市场向精细化运营发展的一个体现。

以明亚保险经纪为例,依托专业的服务团队和丰富的产品体系,明亚希望能够成为客户的私人风险管理顾问。在新技术的冲击下,明亚借助大数据和互联网,独立研发需求分析系统和比较分析模型,为经纪人赋能,构建更加先进的客服体系。

构建新生态,还需注意这些事

可以预见,未来保险中介市场将更加强调精细化运营,不管是传统的专业中介机构还是互联网中介平台,都需不断以科技为动力,延长产业链,提升自身价值。拥有了更多筹码,也就有了更强的竞争力。

将技术与业务融合,拓展产业链也成了保险中介机构心照不宣的发展方向。但在新生态的构建过程中,还是有几点要注意。一是差异化竞争。实际上无论是谋求技术的进步还是拓展产业链,根本还是要做到快人一步,或是能拿出与众不同的东西。提升自身价值是一方面,这个价值是否很容易被模仿和超越,同样值得深思。二是对于风险的防控。科技是把双刃剑,给中介机构带来更多机遇的同时,也有很多隐患,例如目前比较突出的数据安全问题。随着业务覆盖范围的扩展,中介机构势必会掌握更多有关消费者的数据。在铸造这把剑的过程中,中介机构同样也要有能力解决出现的各种问题。

最后,我们以英大长安公司董事长、党委书记孔旺在中国保险创新发展大会上说的话作为结尾:专业中介机构要回归本职,把专业发展摆在首要位置,努力推动专业服务创造价值;要顺应趋势,将科技赋能提到新的高度,运用科技驱动保险专业中介高质量发展;要畅通渠道,充分发挥保险专业中介渠道优势,寻找多方合作共赢的最大公约数。