消息应用程序VS数字银行渠道,平台提供保险产品的逻辑是什么?

保险行业的数字化转型拓宽了保险产品的销售渠道。随着网络和社交媒体的兴起,互联网渠道成为各大保险机构的必争之地,为保险销售提供了各种各样的新平台。除了常规的互联网保险机构的专有平台、老牌保险机构的线上平台等,社交应用和数字银行渠道也为保险销售提供了更多场景和可能。

前不久,Facebook旗下的即时消息服务程序WhatsApp宣布在其印度平台上推出健康保险和微型养老金产品;保诚越南宣布将通过SeABank的电子银行平台分销PRU-Guard 24/7数字保险解决方案,而数字银行Revolut也宣布与Qover合作提供嵌入式保险解决方案。Qover是一家位于比利时布鲁塞尔的保险技术公司,专注于构建保险产品,并通过开放的API实时提供这些产品,以帮助企业创造交叉销售和场景销售等机会,任何数字业务模型都可以快速嵌入并销售Qover的产品,例如迪卡侬和外卖网站deliveroo等。

保险机构与不同网络渠道的频频合作不仅反映出网络平台的竞争优势,同时也透露出不同机构和保险产品在选择网络平台时所考虑的平台特征、客户群等一系列因素,这也能给保险机构带来一些启发和思路。

明知山有虎、偏向虎山行的WhatsApp

2020年12月,WhatsApp宣布与SBI General、HDFC Pension和新加坡公司PinBox Solutions合作,在其印度平台上推出健康保险和微型养老金产品。

印度被公认为是保险渗透率比较低的国家之一,因此诸多巨头、保险机构和本地支付平台纷纷布局印度市场。2020年7月,亚马逊在印度保险开展分销业务,与通用旗下的保险初创公司Acko合作,在其支付平台上销售车险。同在7月,印度支付宝Paytm通过收购保险公司Raheja QBE,再次加码保险业务,旨在为更广泛的印度人口提供保险服务。考虑到这些巨头在印度保险领域的布局,WhatsApp的举措可谓是明知山有虎,偏向虎山行。那么WhatsApp进军印度保车险市场的背后逻辑是什么?要想搞清这一点,我们不妨先来看一下WhatsApp这一平台。

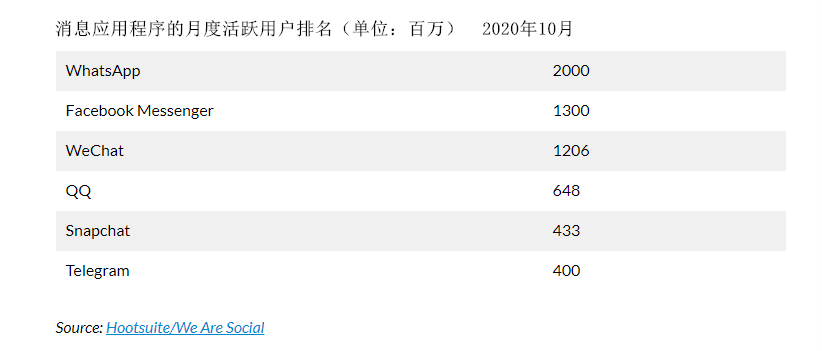

WhatsApp是Facebook公司旗下的软件,提供跨平台消息传递和IP语音服务,允许用户发送文本消息和语音消息,进行语音和视频通话,以及共享图像、文档、用户位置和其他媒体。该客户端应用程序于2014年2月被Facebook以193亿美元的价格收购。2015年,该程序成为世界上最受欢迎的消息传递应用程序。2020年10月,WhatsApp的月度活跃用户总数达到20亿,远超Facebook、微信、QQ等其他应用程序,已成为包括拉丁美洲、印度次大陆以及欧洲和非洲大部分地区在内的多个国家和地区电子通讯的主要手段。

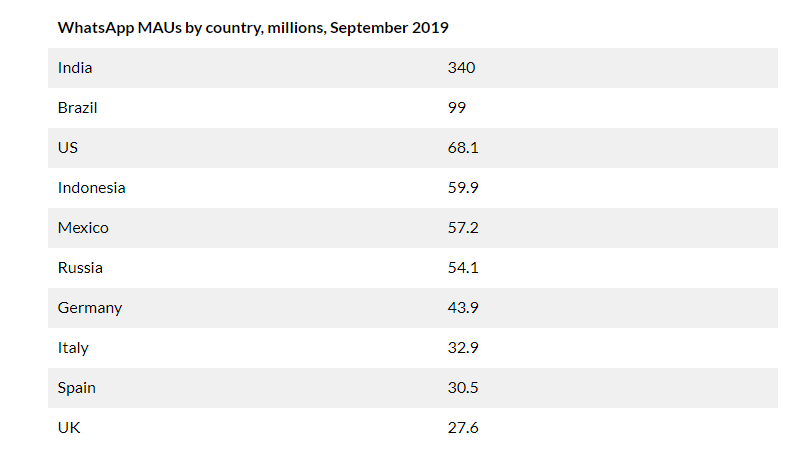

就用户总数而言,印度是WhatsApp迄今为止最大的市场。2017年2月,WhatsApp在印度的月度活跃用户达到2亿。2019年9月,印度的WhatsApp月度活跃用户达到3.4亿,远超巴西、美国、印尼、墨西哥等国家。而考虑到人口总数,WhatsApp在印度的渗透率远远低于其他国家,这一点也表明,印度还有更多WhatsApp的潜在用户正待挖掘,3.4亿这一数字势必也会继续增长。

WhatsApp月度活跃用户的国家排名

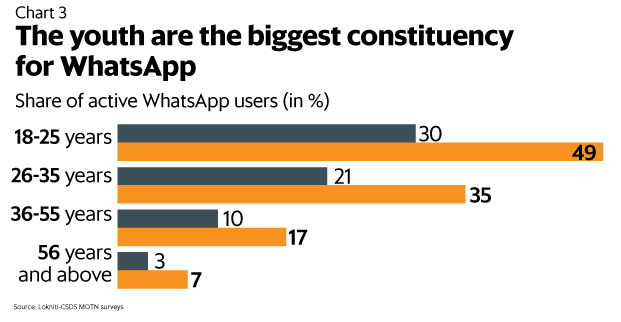

在用户年龄分布方面,大部分用户的年龄分布在18-35岁之间,36-55岁的人群也占据了相当一部分。这部分人群不仅涵盖了目前购买保险产品的主力客户群,同时也包括了即将成为保险产品主要消费人群的千禧一代。因此,从这一点来看,WhatsApp的举措非常合乎情理。

印度用户各年龄段百分比(灰色:农村地区 黄色:城市地区)

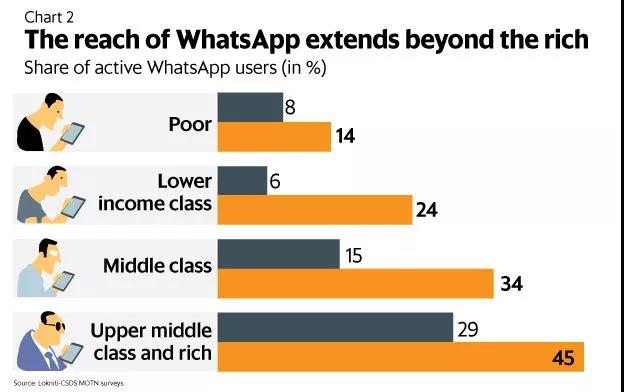

从印度用户的阶层来看,尽管在目前的用户群中,富人和上层阶级用户占据大头,但是中层阶级和下层阶级以及穷人也是WhatsApp用户中不可忽略的一部分。正如WhatsApp印度负责人Abhijit Bose表示:“这些试点项目是印度政府发展数字化经济的优先战略,特别是针对农村和服务水平低下的细分市场。”WhatsApp的用户群分布刚好与这一项目的潜在目标相一致。

印度用户的阶层分布(灰色:农村地区 黄色:城市地区)

目前,WhatsApp已获得批准,可在印度启动支付服务。印度国家支付公司(NPCI)表示,WhatsApp在初期可通过统一支付接口(UPI)向印度2000万用户推出服务。该公司现在与印度国家银行、HDFC银行、ICICI银行以及Axis银行一起使用UPI。支付服务为WhatsApp的保险产品提供了天然优势,可在用户购买保险产品时候提供快捷便利的付款方式,而无需借助平台外的支付方式或网上银行等渠道。

从保险产品的种类来看,WhatsApp主要提供健康险和微型养老金产品,这两个领域在印度市场尚处于萌芽阶段。Modor Intelligence 的报告表明,印度的健康保险业是非人寿保险领域中增长最快的部分,在整个非寿险领域的市场份额为24%。在过去十年中,这一领域一直是增长最快的细分市场,复合年增长率为23%。这种增长归因于经济自由化和公众对医疗保健的认识的提高。

另一方面,尽管印度是个人口大国,仍然面临着养老压力。根据一项报告,几十年来,印度的生育率一直在下降,预计将在2025年下降到2.1%。同时,印度人口的平均年龄也在逐渐增长,预计2030年将达到75.4岁。据估计,60岁以上的印度人口将从2000年的7600万增长到2030年的2.18多亿。较低的生育率和更长的寿命为印度养老市场带来了机会。

蓬勃生长的数字银行渠道

除了消息应用程序这一渠道,保险机构也在数字银行这一赛道频频发力。前不久,英国新型数字化银行Revolut宣布与Qover达成合作,将为客户提供Qover的嵌入式保险解决方案。在这之前,Revolut也与其他保险机构合作,在其平台上推出旅行保险、医疗保险、设备保险等险种。

Revolut是一个数字银行平台,提供不同货币间的转账服务,适用于所有欧盟和欧洲经济区国家,并与欧盟达成贸易和数据传输协议的国家(例如加拿大、日本和澳大利亚)进行合作,最近也拓展到了美国市场。其创始人表示,欧洲不是Revolut的最终目标,Revolut的目标是成为全球的超级金融应用程序,紧跟支付宝和微信支付的脚步。

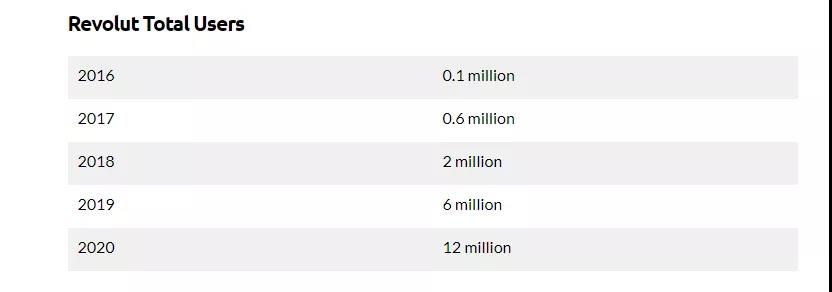

Revolut用户总量

2020年,Revolut的用户总量为1200万。该公司创始人Storonsky原本供职于瑞士信贷银行,他创立Revolut的初衷是提供可支持多种货币交易的新型银行。从这一愿景我们也不难发现,Revolut的用户大部分是那些具有多种货币交易需求的商务人士和经常出国旅行或出差的人。

明确了Revolut的用户群体之后,我们再从Revolut提供的保险产品来看一下。目前Revolut与保险机构合作,提供了旅行医疗保险,包含医疗保障和牙科保障。今年10月,Revolut与新加坡微保险平台SNACK达成合作,允许客户利用日常支付剩下的零钱,购买定期寿险、重疾和人身事故等保险产品。

对于需要经常各地出差、旅游的用户来说,异地就医成为他们面临的一大难题。这些用户通常在异国他乡没有医疗保险,在就医的过程中可能需要负担过高的费用,对于Revolut来说,考虑到这一层面的问题是非常自然的逻辑。而对于另外一种情形,Revolut则是将自己定位于一个日常支付工具,考虑到用户在用餐、购物和支付费用时产生的零钱,推出小额保险产品。

从支付的角度来看,Revolut的优势非常明显。首先,Revolut本身就是一个支付工具,其支付服务势必会涵盖所有客户。在这种情况下,Revolut能够为用户提供流畅的电子支付服务。从更广泛的市场范围内来看,各大保险机构都在紧跟潮流,积极布局数字化保险和线上服务。在这种大趋势下,支付手段就成了能够区别于其他保险公司的一个因素,保险购买和理赔等各个环节都涉及到支付,因此这一服务势必会成为各大保险机构的必争之地。

将合适的产品放在合适的平台方是制胜之道

在线上销售渠道中,WhatsApp和Revolut的入局似乎顶起了社交媒体渠道和数字银行渠道的两片天,然而事实却并非如此。

Finalta对全球118家银行进行的一项调查发现,在非寿险方面,数字银保渠道占银保渠道的19%,而在寿险方面,这一比例只有2%。在银保渠道,银行的分支机构仍然占据主导地位。这一背后的一个原因是保险销售流程的数字化具有挑战性,所以传统银行在这方面的动作比较缓慢。同时,由于监管更加严格,以及某些市场税收优惠的稀释,一些银行可能不会将寿险视为优先选择的产品。

而在社交媒体渠道,目前保险公司主要通过各类社交媒体进行品牌建设、获客和用户教育。根据咨询公司ITDS的报告,全美20家主要保险公司均在Facebook、领英和YouTube上开设了账号进行运营,95%的公司在Twitter上有账号,75%的公司使用Instagram。这一数字表明,保险公司看中了社交媒体这一平台在客户和营销方面的巨大潜力。

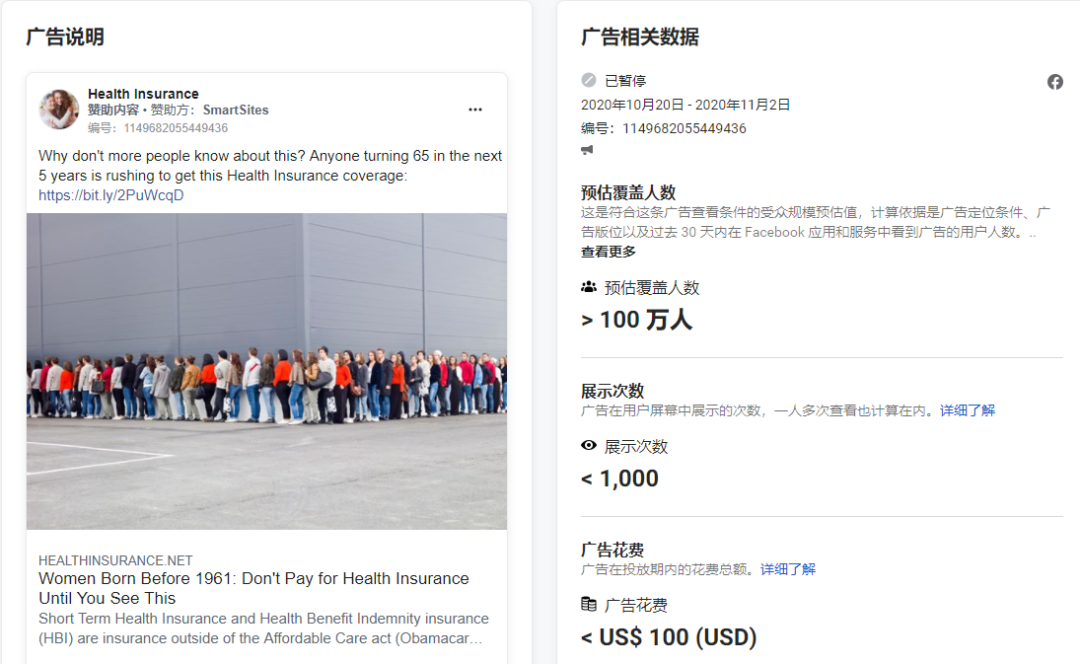

但是反过来,除了WhatApp,社交媒体本身并未在保险销售领域有什么举措,其中的缘由也可以理解。以Facebook为例,该平台的影响力主要在于用户触达方面,而在Facebook本身也是靠各种营销赚钱,其中不乏诸多保险公司的营销。如果Facebook拓展到保险销售领域,这一业务势必会与现在的保险营销业务相冲突,从而失去大量保险公司客户。而Facebook必定考虑到这一点,在两种选择之间做了权衡。

Facebook的广告信息

综合来看,社交媒体渠道和数字银行渠道都依托于网络,手握用户和流量。但是,这两个渠道要么受制于目前的数字化发展水平,要么受制于目前的商业模式,在保险销售方面的发展并不尽如人意。纵观WhatsApp以及Revolut,平台在选择保险产品方面需要考虑的是平台定位、用户群和产品属性。

从平台定位来看,无论是消息应用程序还是数字银行渠道,重要的是掌握平台的基本特征、使用频率和使用场景,在此基础上提供相应的保险产品。对于使用率很频繁、用户群庞大的WhatsApp来说,它可以最大程度上触及不同人群,使用场景相对而言比较日常化,因此从日常以及长期的保险需求下手。同时,作为能够触达最多用户的社交软件来说,WhatsApp也承担着提升保险渗透率的使命,而其提供的健康险和微型养老金产品刚好是用户所迫切需要的险种,与这一使命不谋而合。

另一方面,平台需要根据用户群的特征和需求,提供相应的保险产品。虽然从用户量这一维度来看,Revolut与WhatsAPP相比顿时黯然失色,但是从保险产品的种类来看,它们处于不同的细分赛道,用户可在WhatsAPP上购买健康险和微型养老金计划,也可以在Revolut购买旅行医疗险。Revolut计划在后期通过平台提供寿险、重疾险等其他险种。需要警惕的是,与WhatsAPP相比,Revolut作为一个纯数字银行应用程序,使用频率必然没有社交类应用程序高。在这种情况下,如何从最大程度上挖掘平台用户的价值,是Revolut需要认真考虑的。

尽管社交媒体渠道和数字银行渠道的保险营销还有很多问题需要解决,但相信随着数字化水平的发展和商业模式的转变,这两个渠道会有所起色。在这方面,银行需要在访问实体银行的客户数量持续减少的情况下,通过实施全面的银保数字模型,弥补分支机构的销售损失,这一渠道的发展同时也要依赖于Revolut等逐渐崛起的数字化银行。而社交媒体需要考虑的是,除了To B的保险营销业务之外,作为流量方,社交媒体本身可以在保险销售方面做什么。这些问题不仅能为保险销售带来新的活力,或许也能帮助转变平台本身的角色,帮助形成新的销售模式。