场景化产品有壁垒?最终都是价格战!|保观分享会

保观分享会第三期

分享人:曲速资本分析师徐洁

分享主题:浅谈场景保险

分享时间:2016年12月29日

大家晚上好,我是曲速资本的分析师徐洁,首先,非常感谢大家参与我们的活动,这是我们第三期的分享活动。然后,也非常感谢大家一直以来对保观的关注,保观作为一个垂直于互联网保险及保险科技的新媒体,这一年的发展离不开各位的关注,我们也会持续地输出更多有价值的内容。

好,现在,正式进入今天的分享,在我进入这个行业后,经常能听到场景这个词。场景保险或保险的场景化也经常被报道,借着今天这个机会,我跟大家聊聊我对场景保险的一些看法,算作是抛砖引玉,希望能跟大家多多交流。

场景保险的定义以及分类

场景保险,从字面意思上来看,就是该保险是基于某一特定的场景设计或在某一特定的场景下来销售。

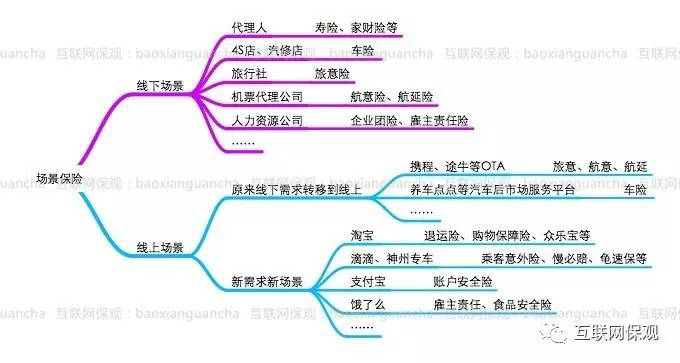

场景又分为线下场景和线上场景,线下场景可以举两个例子:

很多代理人平时在朋友圈会转发很多明星车祸或得大病的案例,在销售过程中也会讲很多类似的案例,这是把客户引导到相应的场景中,从而提高销售的转化率。而保险公司,也会找有场景的渠道来销售保险。

保险公司通过银行这个场景来卖理财险、通过4S店来卖车险、通过旅行社或机票代理公司来卖旅意险及航延险、通过人力资源公司去卖企业团险,这些场景中,做的大的就变成了所谓的兼业代理公司,量比较小的就成为了专业中介公司的渠道。

而随着互联网及移动互联网的发展,诞生了许多新的需求及场景,这些场景中存在着各式各样的风险,也诞生了许多风险转嫁的需求。同时,智能手机不断升级,用户交互越来越好,移动支付也在这几年得到了很好的普及,这使得通过互联网保险来应对上述风险转嫁需求变成了可能,互联网场景保险应运而生,并获得了不错的发展。

从需求来看,可以把互联网场景保险分为两类。一种是需求原来就存在,保险只不过是随着原来线下场景转移到了线上场景,比如,上面讲到保险公司或代理公司通过旅行社或机票代理公司卖旅意险及航延险,现在大部分旅行社和机票代理公司被携程这类OTA替代,因此,旅意险和航延险也随之转移到携程、去哪儿、途牛等互联网场景上。

还有一种是在互联网经济发展过程中诞生的新需求,比如退货险,这是在诞生了电子商务后诞生的新的保险需求,再比如滴滴推出的乘客意外险和慢必赔,饿了么的食品安全险等,也都是先有了平台,然后平台在运营过程中出现了风险需求,从而诞生了转嫁相应风险的保险产品。

上述提到的都是比较大型的互联网公司,他们拥有庞大的用户数,这意味着他们可能产生很大的保费量,因此保险公司对他们都比较重视,一般这些公司会直接对接保险公司的大客户部门。并且,在与保险公司的博弈中,这类大型的互联网公司因为掌握用户和场景,一般都具备很高的议价能力。而一些小的互联网公司,则不具备这么高的议价能力以及跟保险公司做系统对接的技术能力,因此目前有很多互联网保险领域的第三方公司专门做企业的场景保险定制,来解决上述企业的保险需求。

场景保险的意义

我觉得场景和保险应该是相辅相成的,一方面,场景促进保险的成交,另一方面,保险帮场景实现变现及作为一种增值服务更好地促进业务发展。场景促成保险成交,上面已经讲了很多了。而保险帮场景变现,也是显而易见的,像携程和去哪儿,每年很大一块净利润来自于保险。

而促进业务发展则可以理解为,保险切入消费场景,通过为物流、品质、安全等问题提供保障,提升了买卖双方的信任度,明显提升了互联网消费活力,用户需求敢于进一步释放。同时,蓬勃生长的互联网消费反过来激发了更多的保险需求,带来保险产品增量。

关于场景保险的数据

以下数据来源于华海保险一份内部的报告,可以看看当时互联网场景保险的发展状况,对现在也有一定的参考价值。2014年互联网非车险保费主要集中在四类:自有网站、专业保险代理网站、非专业保险代理网站、场景化产品,分别占比19%、4%、2%、75%。

当时互联网场景保险主要集中在两大场景(网络购物、出行),三个产品(退伙、航延、航意),这其中网络购物场景的占比67%(以下占比均为在场景类产品中的总规模占比)。其中,退货运费占63%;购物保障(虚拟财产、家电延保、手机碎屏)占1.6%;支付安全(包括支付平台的责任险和面向个人的账户损失险)占2.5%。

而出行场景在场景类产品的总规模中占比28%。其中,酒店:0.66%;航空:27%;旅游:0.22%。此外,其他场景占比5%,其中淘宝卖家信誉保证(众乐宝)占2.3%;互联网金融类(招财宝变现)占2.7%。

场景保险定制公司需要具备的能力

当时,第三方的互联网场景保险公司还比较少,很多新的场景新的需求没有开发,现在这个时间点,应该有更多的场景保险了。第三方互联网场景保险从去年来,诞生了很多公司,这一方向的公司大部分也都拿到了钱,接下来,我想讲讲这类公司所需要具备的几个能力。

第一点是产品能力,产品能力包括两个方面,一个是找需求、找场景的能力,上面,我也讲到了,需求有两种,一种是把原来线下的搬到线上,这个相对来讲比较简单,但是竞争比较激烈。像旅游险,现在做的玩家非常多,基本上就是看谁给的价格低就用哪家,大家打价格战,这样作为第三方定制公司,能留下的手续费非常少。还有一种是发掘新的需求,要是能找到一个保持快速增长的行业需求,给这个行业的公司提供场景保险解决方案,做增量市场,就非常有价值。第二个是从保险公司拿产品的能力,这里包括能让保险公司帮你定制保险产品,以及能让保险公司给你好的费用政策,这样,公司就更具备竞争力。

第二点是技术能力,即要具备系统对接的能力。因为场景定制公司主要服务的客户是中小企业,传统代理或经纪公司或保险公司不愿意做这块业务的一大原因是要在两核端耗费大量的人力,这就要求互联网保险定制公司要通过系统来提供核保、核赔服务,从而降低人力成本。另外一方面,一般来讲这些场景都在线上,所以要求提供的保险要在线上也能完成,这就要求平台具备对接场景和保险公司系统的能力,由于场景直接2C,不能影响场景的用户体验,因此对系统的稳定性也有很大的要求。

最后一个能力,我觉得也是最重要的一个能力,是这类场景保险定制公司需要具备很强的BD能力,这是一个2B的事,是需要一家一家去拓展。一些肥沃的场景,同时会面临更大的同业竞争,需要很强的BD能力,把业务量做上去,这样更促进产品能力,也能更有底气地去完善系统。

关于场景保险,今天我就讲这些,我们持续地看好互联网保险的发展,希望能和大家多多交流,大家要是自己有创业的想法或者朋友在创业,欢迎多多推荐,谢谢。

保观互动

Q提问者“圈”:请问,大的互联网公司占有大部分场景流量,产品端保险公司方面也比较强势。这种情况下互联网保险创业公司应该如何发展?

徐洁:这个问题其实是指第三方互联网保险产品定制公司会受到保险公司和互联网流量方的两头挤压,这个问题我其实之前也想过。我觉得这一类公司的话可以做成一些小而美的公司。到后期公司有一定的积累之后,可以向大数据方向发展。比如说他们会跨行业、跨公司、跨场景积累一些数据,这对于他们去跨界创造一些新的一些产品或者产品设计的时候会有更多的优势,这一块我觉得还是有一定的想象空间的。

Q提问者“可艾多”:简单说场景保险在场景保险自己的圈子内,门槛有多高?

徐洁:其实从产品层面来讲,另外一家公司去模仿去跟进,其实是没什么门槛的,这里边的决定因素就是你能从保险公司那边拿到的价格或者说拿到的费用政策,刚才我讲到旅游险这一块其实因为这块发展的比较成熟,竞争也十分激烈,基本上就是价格战了。其他场景化产品走到最终,我觉得也都会形成这种价格战,无非就是取决于谁做的快一些,谁能以做的快的量去保险公司那边拿到更好的价格。我觉得这可能就是壁垒吧!

Q提问者“lotus”:场景保险产品似乎多集中在人身险和非车险的财产险领域,那么在车险领域的保险场景化多半会从什么地方以什么形式出现呢?

徐洁:其实车险这一个层面的场景化现在也有蛮多公司在做了,有些公司会跟保险公司的系统做一个对接,然后做一个出单的平台,把这个出单平台给一些有车主场景、车主流量的网站用,这些网站就可以经过他们的出单平台给客户提供购买车险的服务。然后也有公司把这个平台给一些,比如说修车店、汽车后市场的app用,这些也是车险领域场景化的实践。

Q提问者“Andrew元璟资本”:场景保险的天花板在哪里?保险增量市场的场景险公司能否撑起一个上市公司规模或标准?

徐洁:我觉得做到一个上市公司的体量问题应该不大,因为国内一年几千万利润的经纪公司也是存在的。所以我觉得场景定制保险公司可以理解成一个互联网的经纪公司,这样的话,我觉得他们达到传统经纪公司的水平应该没什么问题。后续如果把我刚才讲到大数据的那一块给用起来,可能会更具优势,同时因为有系统的话,人力成本相对会少一些。所以我觉得有可能做到一个上市公司的体量。