增速增长36%,非车业务或成财险新的盈利增长点

公司介绍:

保准牛由保险科技、大数据、人工智能等多维驱动,运用先进的AI和大数据技术,通过数据化算法和产品模型形成动态迭代的反馈闭环,为万物、万景、万人、万场提供定制化、专业化、创新型的保险产品及服务。

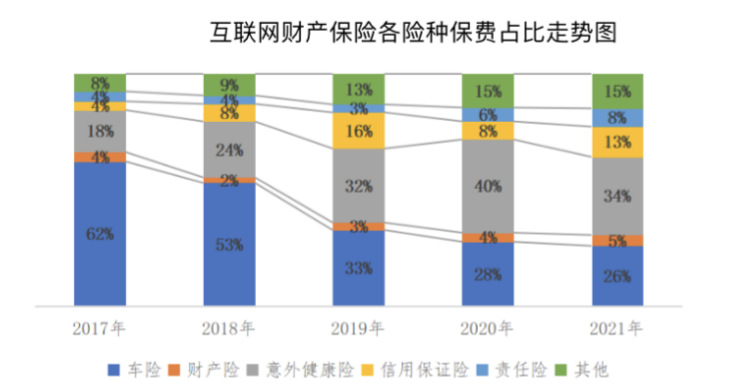

据统计,从2017年开始到2021年,互联网财产险保费收入及互联网财产保险业务渗透率都在逐渐增加。具体来看,2017年到2021年互联网财产保险中车险的占比是逐年下降的,其中意外健康险、信用保证险等险种的占比逐年增加,特别是信用保证险从2017年4%的占比到2021年13%的占比,增加了将近三倍多。

车险业务增速停滞不前,非车险创新产品层出不穷,财险业务格局的调整方向似乎已经逐渐清晰。非车险产品是否能成为财产险新的增长点?创新的产品是否能满足用户的“真需求”?近日,我们与保准牛创始人兼CEO晁晓娟共同探讨了财险业务发展中的一些新话题,同时对于非车业务的发展晁老师也提出了十分宝贵的意见,本文的主要内容也来自该场直播。

非车业务产品的开发离不开技术的支撑

财产险市场正在发生变化。

整体来看,我国保险行业本身的增长包括人均保费、保险密度及深度等情况与发展较为成熟的国家还差很远;另外从财产险的规模上,比如与美国相比,国内去年总保费规模4.5万亿,财产险占26%,但美国的财产险占到近一半约47%,相差较大;同时2021年车险仅占互联网财产保险的26%,非车险发展迅速,发展空间巨大。

从需求侧来看,随着社会的发展,包括未来人们对财产险意识的提升,整个市场也会不断扩大,根据整个行业改革的状态,供给侧也将开始发展起来,这时会释放出更多的市场机会,所以市场需求也会促进其增长;从供给侧来看,原来因为没有数据、高风险等原因导致供给侧供给不足,交易闭环很难形成,目前当需求不断释放,供给也有意愿去提供,那么增长就是水到渠成的结果。

所以不管是从财产险的发展环境,还是整个保险行业的大环境下来看,非车险确实是整个财产险的主要增长点。

近几年出现了不少创新的非车险产品,这些风险被划分得很细,对产品开发的专业性要求很高,那么险企是如何挖掘这些产品的需求?在高频次的产品开发下又是如何控制成本的呢?晁老师以保准牛为例进行了深度的分析。

以体育为例,原来行业里的体育保险基本都由意外险替代,但实际不同的运动项目的风险是完全不一样的,它们需要基于数据及不同的行为来选择其应有的保障,但因为没有供给,所以就只能用一个标准化的意外险产品来替代。当前的非车险领域的现状与之相似,客户有着更丰富的个性化需求,但供给侧不予提供,这是一大难题。

保准牛根据每一个细分运动项目背后的风险,和行业内许多伙伴,比如国家队、俱乐部、体院、协会等都进行了深度的合作,把整个体育产业过去在发展过程中的出险率、风险等进行分析,在有大量风险沉淀数据的前提下,设计出一个新的版本。

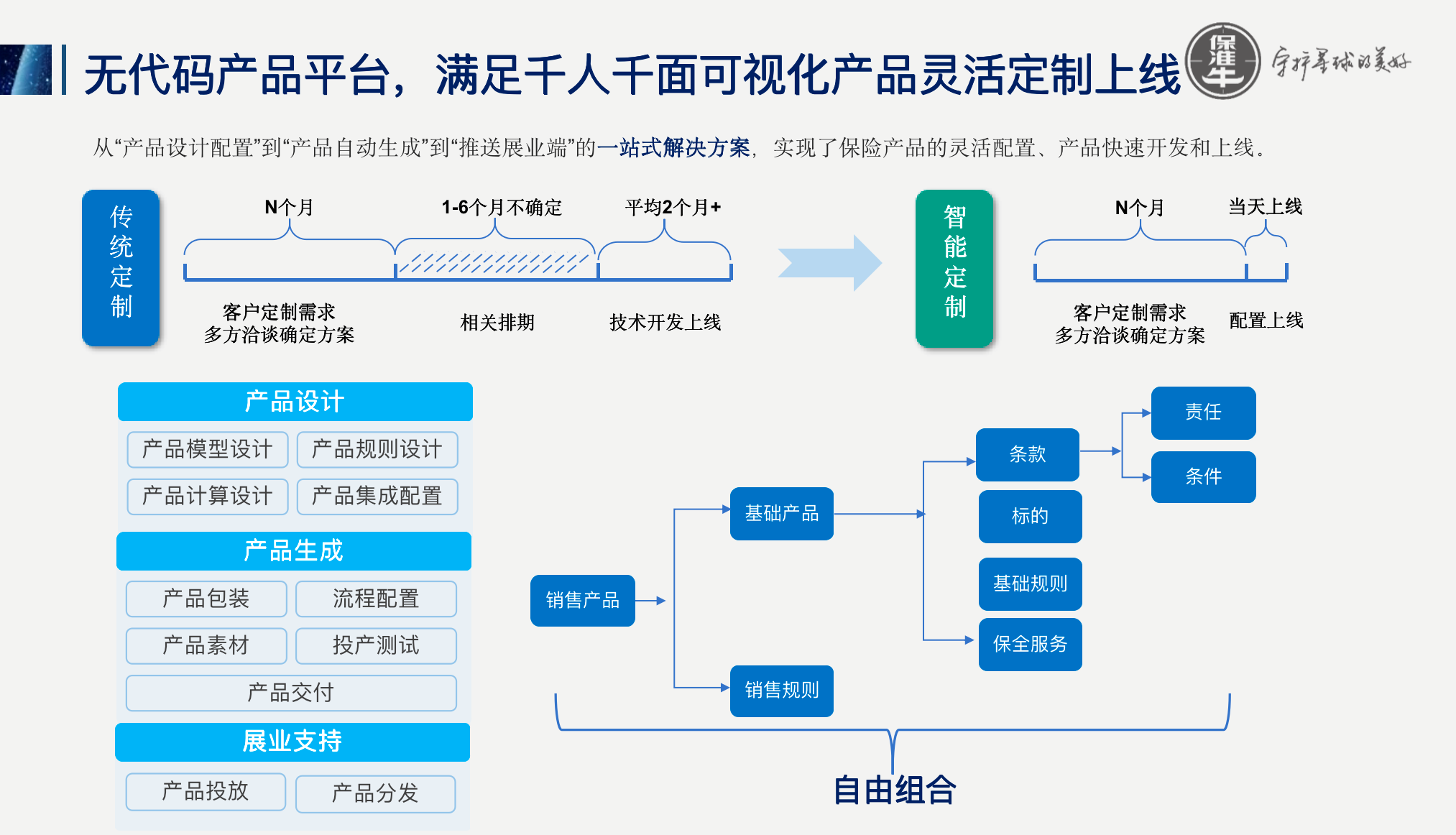

另外在设计完产品之后,如果产品上线的速度跟不上也无法获客,如果时效性过期,即便有能力设计出产品也无济于事,所以保准牛把整个保险产品的底层精算模型进行定价,把它变成一个内在的引擎,将定制平台上线,把自动化的定制能力变成了背后的智能保险引擎,只要动态输入参数就可以动态输出相应的产品,从而完成投保,这样就能很轻松地完成多名客户的自动化定制承保,还能在很大程度上节省产品开发成本。

原本一个产品设计完后会有不同的责任组合,通常有两种方式来完成:一是通过写代码直接复制,这个过程基本需要耗费好几个月的时间;二是有一套规则引擎,通过人工进行配置,不过也只有IT的同事能将产品上线,且仍需进行配置,还是需要很长的时间。从做业务角度上来讲,不论何种方式大概率都会损失掉好几个月的业务时间。

但保准牛累积了8000多款产品,基本上除了非车险,寿险、重疾等都可以将其全部解构出来,把条款标注的责任条件、基础规则、保全服务等销售规则全都打碎,变成一个能在线实时组合的内容,实现近两小时配置一款产品,甚至产品上线后如果客户不满意或销量不佳,平台还能动态迭代,省下开发、审核、运营调试所需人力的同时,还能根据客户的反馈不断迭代。相比于原来需要近30个人支持的一条业务线,现在只需要一两个人就能让这条业务线所有的产品都实时在线配置。

而且系统与风控结合起来,通过识别客户,将产品进行组合,组合完成后,客户就能把标准价格在动态的基于对他的风险定价上再去提价,这样既保证了千人千面又保证了准确性,而且让保险公司的赔付率变得更加可控。

所以产品的设计速度、上线速度、符合客户个性化需求的能力是非常重要的。当前许多定制保险的公司,之所以不能规模化地服务大量的客户,原因就在于背后的数字化和智能化的能力不足,但保准牛通过大量的数据沉淀,精准风控,通过智能化、在线化的平台将交易变成实时的闭环。

晁老师强调,设计产品需要有数据,如果数据欠缺,就既不能解决数据的完整性也不能解决实时性,最终实现保费对价。另外发布产品的时效性也需要跟上客户的需求,当客户数量较多时,需要通过大数据精选好的客户,同时还需要精准实际项目的风险来精准定价。

创新产品层出不穷,哪些产品能满足“真需求”?

惠民保、慢病保险、宠物险等都是目前市场上较为熟知的创新型险种,对于这些险种的出现,晁老师都给予了充分的肯定。

惠民保已经被市场验证,中国大量的城市都在推行,不过现在政府的主导性越来越强,但这也正说明惠民保是一个非常好的创新。不过对于创新公司来说参与的机会可能不多,因为它已经比较成熟,同时政府性的主导会有许多要求。

而慢病保险的市场也非常大。以肺小结节为例,据统计,我国每三个人可能就有一个人有肺小结节,风险非常高,而且肺小结节转化成肺癌的概率又相对偏高,所以非常适合保险场景。但从保险公司认为该用户群需要慢病保险,到该用户群真的愿意花钱购买且有机会享受到险企承担的责任,实际该过程是需要判断其周期长短的。如果周期特别长,科技公司和创新公司就很难快速形成闭环,那么规模化的增长就可能会受限。但如果把慢病的风险底层抽取出来,找到比如肺小结节、乳腺结节、甲状腺结节等结节的共性,变成多个细分市场的组合,这样的话市场会更大。

包括宠物保险,有医疗等整个产业链相关的上下游,市场巨大,但目前供给还有待进一步加强。比如三四年前,宠物看病要花很多钱,当时面临的问题是无法识别生病的宠物和承保的宠物是否是同一只,后来物联网的出现能通过鼻纹识别之后才解决掉。

所以对于创新型险种,只要存在需求,就有足够大的发展市场。但是创新型险种也需要通过定制保险去分析很多细分场景,要对细分场景本身内在的通用性进行分析,且不能只分析某一个细分场景。当新的技术出现时,就有可能把原来供给不足或难以定价等问题解决,所以要动态地、实时地通过数据和技术去看整个市场的变化,把因为某项技术导致数据不足或供给不足的需求用创新的数字化和智能化的方法来解决掉,一旦解决,就有机会在整个细分领域里面找到壁垒,最终成功。

且中国众多保险公司,相比于一些不愿意为新的、细分风险承保的险企,实际至少10%以上的险企是愿意去尝试的,这时再在这10%里甄选合作,比如有很多保险公司主动找到保准牛一起尝试体育康复、罕见病等新的细分领域。但需要注意的是,当找到了一个长得大的需求,一旦决定做,且有伙伴一起合作时,就得保证越做越大的同时并长期盈利,这样就会在行业中获取到更多的信任,当再有新的机会的时,也就有更多的机构愿意共同合作。

与国外存在差距,但中国一定是最好的市场

国外有一些做创新保险产品的保险科技公司融资情况都很不错,但国内融资情况不错的机构相对较少,晁老师表示要从多个角度去看待这件事情。

从市场的角度来看,以东南亚为例,东南亚所有的保险市场加在一起可能也没有中国的1/10,并且整个市场由很多国家组成,极度分散,加上每个区域的法律政策、经济环境等都不一样,可能会存在当某一个市场发展起来之后该市场整体还是太小的问题,所以在市场方面上来说,中国一定是最好的市场,且中国市场一定是持续上涨的。

从资本的角度来看,短期内国内本身金融方面可能相对来说没有硬科技更受投资人欢迎,但长期来看,国内是一个对的市场,首先保险是对的,问题就在于有没有企业能够穿越周期,持续解决问题,如果能够解决,未来会有巨大的机会。

但中国市场虽然大,利润却很薄,竞争严重,其他区域可能市场不大,但没有特别大的竞争,利润率非常好。另外国外企业很多的精力和时间都花在自己的成长、产品的迭代等方面,国内的很多企业却将精力、时间等花在竞争、简单的基础设施建设上,且复杂的基础设施却没人建。

所以国内的企业要如何从长期的视角找到短期不惧怕竞争、能赚钱保护现金流、能对抗周期,还要应对竞争的业务是一件特别困难的事情。或许各企业可以学习保准牛,以变化防御变化,加强智能化、数字化的能力,持续迭代发展。

低价无法长久发展,而对价市场则是行业对非车险市场的期待,从低价变成对价,各方都平衡受益,发展空间才能打开。提升技术能力及找准市场需求,每家企业把自己的主要业务做好,同时加强与其他企业的合作,不管是保险公司还是科技公司,共同把市场做大,自然能实现共赢。