业务转型专注寿险销售,泛华金控的盈利能否持久?| 爱分析调研

由于车险业务盈利不佳,泛华金控在2017年下半年主动出售车险线下基础设施,将销售重心投入到利润高的寿险领域。这一转型使得公司2017年经营利润大幅上涨,并能够保持未来3-5年稳定快速增长。基于对泛华所处的保险经代行业与公司业务、财务的分析,爱分析给予泛华金控2020年参考估值150-160亿元人民币。

从2012年到2017年上半年,长达6年的时间里,泛华金控市值始终徘徊在5亿美金,让这家中国保险中介行业的“领头羊”多少有些尴尬。要知道,泛华在2016年底持有的现金及短期投资达30亿元人民币,市场认为泛华的主营业务几乎“一文不值”。

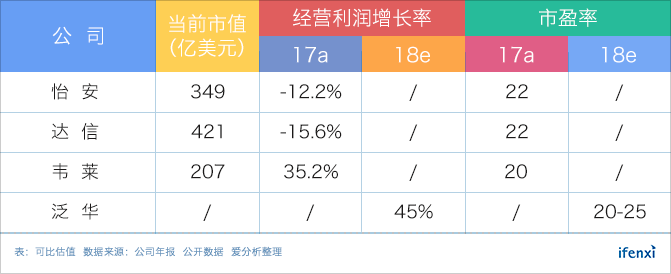

令人惊艳的是,过去一年,泛华的股价直线飙升翻了3倍,市值突破20亿美金。虽然与保险经纪三巨头——怡安、达信、韦莱,数百亿美金的体量仍相差甚远,但总算扬眉吐气一次了。

泛华缘何能在短短的一年时间内获得市场认可?是业务转型的功劳,还是专业保险中介的春天终于来了?

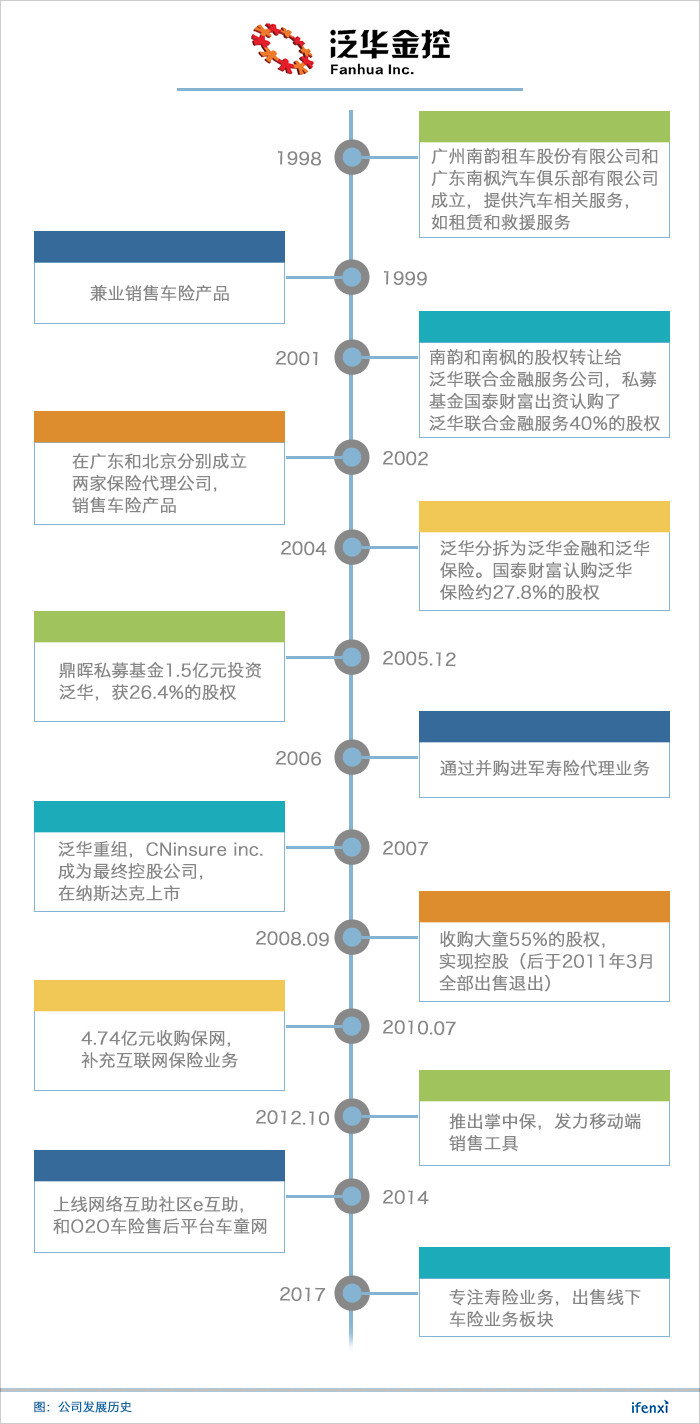

从车险起家到寿险为主,泛华跌宕起伏的转型之路

1998年,胡义南与赖秋萍创立了两家公司,广州南韵租车股份有限公司和广东南枫汽车俱乐部有限公司,主营汽车租赁、救援等服务,并于次年开始兼业销售车险。他们不可能预料到,日后这两家公司会成为亚洲最大的保险中介公司——泛华。

20年来,泛华从兼业代理做到全国性专业保险中介机构,通过收购和开设分支机构的方式拓展业务,成为了国内最大的专业保险中介平台。 2017年全年,泛华保费规模达150亿。

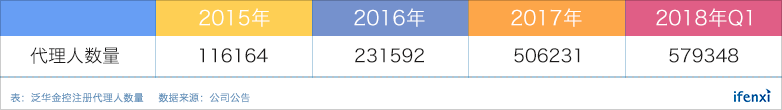

截至2017年末,泛华旗下拥有21家代理公司,2家经纪公司,5家公估公司,506,231名注册销售人员和1,226名公估师。销售网络覆盖21个省市自治区,销售网点502个,公估服务网络覆盖29个省市自治区,服务网点144个。

业务方面,泛华从车险起家。但2013年以来,由于车险产品同质化明显,各家保险公司倾向于使用“价格战”抢占市场份额,整个销售链条的参与者利润均出现了明显下滑,泛华自然也受到了影响。

2017年,泛华决定转型,将线下车险业务基础设施出售给车车科技,通过掌中保移动终端销售车险,业务重心转向寿险销售。

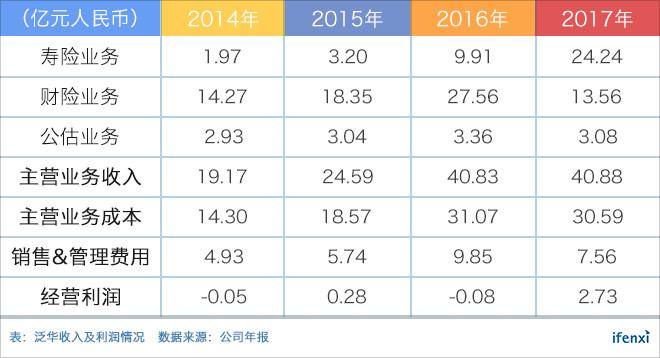

转型之后,泛华的主营业务收入来源于三部分:线下的寿险销售,平台化的财险销售,以及保险公估业务收入。

在主营业务收入维持在40亿元的基础上,泛华2017年经营利润大幅增长,达到2.73亿元,净利润4.52亿元。在利润强势增长的刺激下,泛华股价暴涨,从2016年底的8美元一路飙升至30美元以上。

泛华业务变迁的另一条主线,是互联网化。收购大童是一次不成功的尝试,但随后泛华便通过收购保网成功跻身互联网保险销售。2012年之后,顺应移动化浪潮,推出掌中保和懒掌柜;搭上互助社区热,上线e互助等业务布局,都是在互联网化逻辑下的产物。

从短期财务数据来看,泛华的转型是成功的,但要判断其主营业务的长期价值,中国保险经代行业的发展是绕不开的话题。

专业经代体量小分散度高,行业存在整合趋势

中国保险经代行业发轫于世纪之交。

从改革开放到20世纪80年代末,保险行业一直处于中国人民保险公司垄断经营的局面,销售也只有保险公司业务员直销这一种方式,占比超过90%。80年代末,平安等保险公司在国家政策支持下相继成立,打破了人保垄断的局面,但销售方式上没有本质变化。

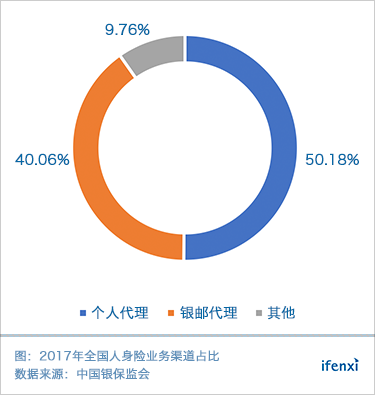

1992年,友邦保险引入代理人制度,逐渐成为人身险销售的主流方式。到2000年,代理人在人身险保费占比达到80%。与此同时,财险公司则逐渐引入车商、汽修厂等兼业代理渠道。

2000年前后,保险代理渠道出现明显变化,银邮渠道成为人身险销售的主要方式之一,各专业经代公司相继成立。2000年,中国首家保险经纪公司江泰保险经纪有限公司成立,各区域性保险代理公司也相继获批成立。

2010年前后,保监会开始发放全国性保险代理牌照,大童等成为首批获得全国性寿险代理牌照的公司,泛华则拿到首张全国性财险代理牌照。

受到牌照资格限制,2010年之前专业保险代理机构只能在某一区域展业,突破这一限制需要通过设置子公司申请牌照或收购的方式,无疑增大了专业代理公司跨区域发展的难度。

回顾中国保险销售发展历程,我们可以发现,过去几年市场格局相对稳定。

首先,资本雄厚保险公司始终居于主导地位,不论是直销团队的建设还是签约代理人的数量,都遥遥领先;其次,银邮等兼业代理,因为其强大的渠道能力而无可替代;最后,专业中介市场份额始终不大,且高度分散,自2010年保监会颁发全国性代理牌照以来,专业经代销售占比逐步由4%上升到7%以上,但始终未超过8%。

但从保险销售发展趋势来看,专业经代份额有望进一步提升。

代理人层面,在与保险公司争夺中,专业保险经代通过更高的佣金待遇或更好的管理体系来提升竞争力,吸引代理人为其销售保险。在国内代理人流动性极大的情况下,高额佣金是一个有效的手段;对于中小型保险公司,相比于自建销售团队,也乐于和专业经代合作。

销售渠道层面,由于政策因素,银邮渠道销售额面临下滑压力,专业经代将抢占这部分市场。

当前银邮渠道以分红型、投资型寿险产品为主。2017年保险会发布283号文,整治人身险销售乱象,银邮渠道混淆保险产品和理财产品的行为是整治重点。此外,保险会134号文发布后,“保险姓保”的政策导向预计将长期不变,伴随居民投资理财的渠道则不断增长,投资类保险产品难以实现有效增长。银保渠道所损失的市场份额,将被保险公司和专业经代瓜分。

再参照英美等成熟市场,专业经代占比为40-50%,远远高于国内市场。当然,这一比例是建立在保险公司产销分离,专业经代主导保险销售的前提下。尽管近年来国内监管层有产销分离的声音,但始终未有落地政策,保险公司投入大量资金和精力建设销售团队,依旧掌握着庞大的销售能力。

由上分析,我们认为,在政策层面不发生根本性变化的前提下,专业经代份额将有持续提升空间,但远远无法达到英美成熟市场40%以上水平。

除了市场份额,专业经代行业集中度也将有所提升。

泛华、大童等头部经代公司已经开始在全国范围内建立起销售网络,形成了一定的竞争壁垒,后来者要想进入成本更高,而大型保险经代的平台优势使其能够吸引更多的代理人加盟。

因此,随着专业经代市场规模的扩张,以及市场集中度的提高,我们认为,中国市场将有机会出现数百亿保费级别的经代公司。

财险业务逐步平台化,寿险业务是专业经代的机遇

除了销售渠道,我们从不同险种层面来分析整个保险经代行业趋势。

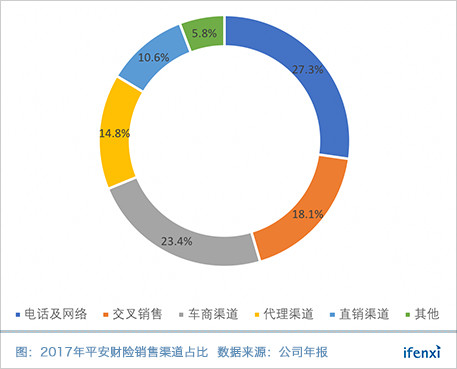

首先看财险。当前,财险销售方式正面临转折。以平安为例,公司有完善的电销、网销渠道,兼业代理和交叉销售为辅,专业经代也有一定占比。

从这一趋势可以看出,财险销售中个人代理将逐步减少,直接销售、交叉销售将成为主流,线下网点等存在感减弱。

根据ABI(Association of British Insurers)数据,2016年英国58%投保人通过电话、网络等渠道直接购买车险,而不经过销售人员,其它个人财险业务中,这一比例则为26%。

尽管英国统计口径与国内略有不同,但变化趋势相似。其一,随着产品标准化和消费者熟悉程度的增加,消费者越来越倾向于直接购买财险,尤其是车险;其二,国内车险销售已成红海,价格竞争激烈,专业销售机构无利可图。

在这一局面下,财险销售平台化、直销化、大量交叉销售是大势所趋。

再来看寿险。

大型寿险公司,主要通过遍布全国的分支机构广纳代理人,建立了庞大的销售人员网络。在2014年取消保险代理人考试之后,代理人数量更是迅速增长。截至2017年底,国寿代理人规模达157.8万,平安寿险业务138.6万,太保87.4万,庞大的代理人团队支撑了巨大的保费规模。这三家公司寿险新交保费中,个人代理渠道占比约9成。

但相比之下,中小寿险公司则缺少完善的销售网络。由于寿险及健康险的复杂性与高额保费,销售人员对保单的解读必不可少,平台化销售、投保人直接购买的方式难以实现。目前全行业人身险主要销售方式为代理人和银邮两种渠道,保险公司直销和专业经代公司仅占一小部分。

前面讲过,受政策影响,银保渠道将难以维系增长,而在普通寿险和健康险的销售中,本质上是对于销售员有效人力的争夺。

目前行业中存在着拉大规模和精英团队两种思路,前者包括国寿、平安等,后者以友邦为代表。不论是从监管政策还是投保人需求角度,两种模式将取得一定程度的平衡——即形成较高素质的规模化代理人团队。

通过高素质寿险销售员团队的扩张,增强销售能力扩展保费规模,也是专业经代的机遇。中小保险公司限于自身销售渠道建设能力不足,也乐于和这些专业经代进行合作。

与行业趋势步调一致,泛华战略有迹可循

通过以上分析,我们发现,国内保险销售正处于专业经代公司扩张的有利时机,尤其是在寿险领域,而泛华的转型正是抓住了这一机遇。

首先,2017年中,泛华将车险线下基础设施出售给车车科技,同年年底,将盈利情况不佳的2B保险经纪子公司泛华博成剥离出上市公司,摆脱财险领域的重运营。

车险方面,泛华目前通过掌中保移动终端,为车险代理人提供出单服务,其它财险业务则通过保网进行线上销售。财险领域基本走上平台化运营,收取技术服务费的模式。

其次,泛华在寿险领域坚定贯彻“百万扩军,千亿泛华”战略,通过各地分支机构广纳代理人,迅速提升销售能力,并与中小保险公司建立深入合作。由于寿险销售利润率高,转型后的泛华成本结构明显优化,利润大幅提升。

此外,在线上渠道建设方面,泛华不仅拥有保网,还有O2O车险理赔服务平台车童网,以及互助平台e互助,紧跟数字化潮流。

车险业务转型之后,公估业务成为泛华上市体系中相对独立的部分。泛华的公估业务体量与民太安接近,在国内名列前茅。但从战略发展角度来看,公估业务存在三个问题:第一,利润率难以提升;第二,行业发展慢,泛华的市场占有率难以提升;第三,与泛华目前核心业务关联度低。

长期来看,公估业务在泛华战略中地位有限。

因此,结合行业趋势分析,从业务逻辑来看,泛华的转型是成功的。接下来我们将从财务角度,分析转型后泛华的价值。

非寿险业务贡献收入减少,但投保数据有价值

根据公司2018年一季报,掌中保贡献车险保费5.7亿元。保网通过与第三方流量平台(未公开透露)合作,2018年一季度旅游险、意外险、家财险等合计保费6.1亿元。由于需要向合作方返佣,本质上保网的利润来源也是技术服务费。

结合这两部分,2018年一季度财险业务保费规模为11.8亿元,预计全年财险业务保费50亿元。在以车险为主营业务的时代,泛华的扣非经营利润均占保费规模的5-8‰,预计平台化财险服务盈利略有升高。

按照保费7-8‰估计,泛华2018年全年财险业务利润3500-4000万元。

可以看到,车险业务占比大幅下滑,保网收入依赖第三方平台流量,长期存在不确定性。

不过,尽管财务方面价值不高,但平台化的财险业务有助于广泛地积累投保人数据,与寿险业务数据形成互补。面临数字化分销时代,大量、多险种的投保人数据是稀缺资源,可以应用于交叉销售、大数据分析、用户画像、智能营销等多方面,提升获客效率。但目前从公开信息来看,未见泛华在相关领域进展。

公估业务方面,2017年收入3.1亿元。2018年由于拓展了与保险公司的合作渠道,预计将有20%增长,收入达到3.7亿元。

作为参考,以车险公估业务为主的民太安净利润率3-5%,泛华由于集团化经营成本控制更具优势,我们给予其公估业务5-6%的经营利润率,全年贡献利润2000-2200万。

主营业务之外,泛华旗下还有车童网和e互助两个业务模块,而懒掌柜作为寿险分销平台,本质上仍依赖代理人,不再重复考虑。目前泛华金控拥有车童网20%的股份,预计平台2018年能实现盈亏平衡,而e互助目前注册人数300万人,暂未产生收入。

此外,在公司公告中表示,将于2018年开展基金销售和抵押贷款的渠道业务。本质上是与参股的普益投,以及上市公司体外的泛华金融进行关联交易,增加部分利润,业务本身为公司带来的价值不大。

结合以上分析,预计泛华2018年非寿险部分的主营业务将贡献5500-6000万的利润,占比显著下降。

寿险业务财务表现良好,出单人力和人均产能仍待提升

寿险销售受代理人团队规模和人均产能两个因素直接影响。

在代理人团队扩张中,泛华通过“后援平台+自主创业”的模式,鼓励有能力的代理人自建团队。这一模式与国寿等大型保险公司相似,团队规模得以迅速增长,截至2018年Q1,其签约代理人数量已达57.9万人。

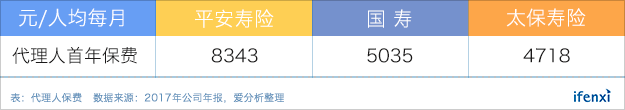

但从有效人力的角度看,泛华出单人力并不多。根据公司公告,公司2017年全年寿险保费规模为42.3亿,据估计其中首年保费为20-30亿元。作为参考,平安、国寿和太保的寿险业务,代理人首年保费数据如下:

平安寿险交叉销售能力强,因此代理人产能高。从公开信息来看,泛华目前没有进行有效的交叉销售,也不是按照友邦式精英团队的方式进行管理和培训,人均产能不会超过太保和国寿。按照5,000元/人均每月的首年保费估计,泛华寿险业务的有效出单人力在4-5万人,占其注册人力的一小部分。

短期来看,泛华的着眼点是提升有效出单人力。借助更吸引人的佣金策略和平台优势,泛华在部分区域已经具有规模性的团队。这一模式需要快速在全国复制形成规模优势,才能形成一定的竞争壁垒,并在此基础之上,通过交叉销售、加强团队管理、IT技术辅助等方式,提升人均效能。

在分析清楚泛华真实销售人力的基础上,我们对其寿险业务财务表现进行预测。

按照泛华发展规划,2019年底预计注册人力将达100万人,年化增长约为45%,增长的人力能够带来销售能力的提升。但由于实际出单人力仅仅占其中一小部分,带来的收入提升将小于人力增长率。

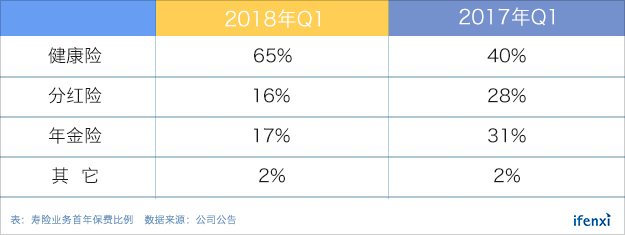

从产品的角度来看,泛华主营的寿险产品分别为健康险、分红险和年金险,随着消费者保险意识的深化和政策引导,健康险将保持持续稳定快速增长,预计未来几年复合年化增长率为20%。

通过对比2018年Q1和2017年Q1数据,我们发现泛华的寿险销业务比例更加健康,利于长期增长。结合90%以上的长险期缴续费比例,形成“滚雪球”效应,可以确保未来几年业绩的稳定提升。

从供给一端来看,与泛华合作的寿险公司主要为中小保险公司。根据年报,2017年泛华前两大客户为华夏人寿和天安人寿,分别占其收入的24.2%和22.3%。中小保险公司对于代理公司的销售网络依赖程度大,未来泛华仍将继续与中小保险公司建立广泛合作。

结合销售人力、产品和供给三方面考虑,泛华寿险业务在3-5年之内将保持20%年复合增长率。我们认为泛华2018年寿险业务将有30%的增长率,预计2018年寿险保费规模将从2017年的42.3亿上涨到55亿元。

通过对行业内同类公司调研分析,我们发现行业寿险业务佣金收入约占保费50%,经营净利率为10%-15%。按照平均值估计,2018年泛华寿险业务收入为27-28亿元,利润为3.3-3.5亿元。

近期公司市值仍有增长空间,长期价值取决于业务现代化水平

根据以上估计,泛华2018年预计经营利润为3.9-4.1亿元,同比增长45%。

泛华转型后经营状况良好,近期内寿险业务仍将保持良好增长态势,但业务更偏向传统销售模式,参考保险经纪“三巨头”怡安、达信、韦莱三家公司,2017年度市盈率分别为22、22、20,我们给予泛华2018年预期20-25倍PE,股权价值为80-90亿元,加上公司账面27亿元现金及短期投资,将其计算进来,2018年泛华参考估值区间为110-120亿元人民币。

在未来3-5年之内,我们预计寿险业务将保持20%左右复合增长率,带来15%-20%年利润增长空间。预计泛华2020年经营利润将达到5.5-6亿,基于20倍PE,2020年参考估值区间为140-150亿元人民币。

长期来看,泛华的价值取决于在行业发展中的地位,而泛华当前销售能力远未有注册人力那么风光,代理人团队素质相对低。在扩大团队规模的过程中如何提升团队素质,进行精细化管理,是摆在泛华的一道难题。

另一方面,代理人战略可求一时之富贵,但不能保万世之无虞。从行业发展趋势来看,业务现代化是大势所趋。

业务现代化不仅包括互联网和移动端分销平台,更包括其背后的数字化技术,以及新一代基础业务平台的支撑。从公开信息来看,泛华在互联网及移动端等新渠道的布局十分积极,手握30亿现金更保持了技术引进的灵活性。

站在保险销售正在被新技术、新渠道变革,投保人对专业服务越发重视的拐点,泛华能否领先下一个时代呢?

声明:本报告所有内容,包括趋势预测等,由爱分析根据公开资料独立分析得出,仅供读者参考,不构成投资建议,据此入市风险自担。